лизинг

Свежие облигации ГТЛК 001Р-21 (флоатер). Покупать или нет

- 25 апреля 2024, 09:13

- |

Всё, последний разбор лизинговых облигаций на этой неделе, обещаю. Я же не виноват, что они все решили выехать на биржу одновременно. Только позавчера упомянул ГТЛК в своем обзоре нового выпуска РЕСО-Лизинг, а уже сегодня, 25 апреля, компания собирает заявки на свежие флоатеры с привязкой к ключевой ставке.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Евротранс, РЕСО-Лизинг, ПКБ, Новабев, ДАРС Девелопмент.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск ГТЛК!

Эмитент: АО «ГТЛК»

🚛ГТЛК — полностью государственная лизинговая компания, одна из крупнейших в РФ. Предоставляет весь комплекс услуг финансового и операционного лизинга, преимущественно транспортных средств. Единственным акционером компании является Российская Федерация в лице Министерства транспорта РФ и Министерства финансов РФ.( Читать дальше )

- комментировать

- Комментарии ( 2 )

Свежие облигации РЕСО-Лизинг БО-П-25. Опять двадцать пять

- 23 апреля 2024, 19:56

- |

Астрологи объявили месяц лизинговых облигаций? Вслед за Элемент Лизингом, Балтийским лизингом и Интерлизингом, в апреле на биржу за новым 25-м займом пришли ребята из РЕСО-Лизинга. Нам не жалко, давайте качественно прожарим и их размещение — тем более, что эмитент в свой сфере очень крупный и известный.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ПКБ, Новабев, ДАРС Девелопмент, ПКТ.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск РЕСО-Лизинга!

Эмитент: ООО «РЕСО-Лизинг»

🚛ООО «РЕСО-Лизинг» – крупная компания, которая специализируется на финансовом лизинге автотранспорта и спецтехники, в основном для малого и среднего бизнеса. Компания функционирует с 2003 года, сеть продаж представлена головным офисом в Москве и порядка 70 подразделениями в 55 регионах. В Беларуси создана дочерняя компания «РЕСОБелЛизинг».( Читать дальше )

Перспективы привлечения финансирования для ГТЛК в условиях высоких ставок

- 23 апреля 2024, 18:14

- |

Как мы сообщали ранее, ГТЛК рассматривает возможность заимствований во всех сегментах рынка и планирует выходить на рынок локальных облигаций в 2024 г. Хотим поделиться мнениями аналитиков о перспективах привлечения финансирования для компании в условиях высоких ставок.

Аналитики с большой вероятностью отмечают проявление повышенного интереса к новым выпускам ГТЛК, так как бумаги эмитентов с сопоставимыми кредитными рейтингами характеризуются финансовой надежностью и пользуются большим спросом как со стороны профучастников, так и розничных инвесторов.

По мнению экспертов, эмитенты уже подстроились под текущую конъюнктуру и в последнее время довольно активны на первичном рынке, а высокие процентные ставки привлекают инвесторов, которым нужно инвестировать и реинвестировать свои средства.

Также аналитики отмечают важность деятельности ГТЛК для государства благодаря его поддержке текущих и будущих проектов компании.

РЕСО-Лизинг (СК РЕСО-Гарантия) - Прибыль рсбу 2023г: 8,394 млрд руб/ Прибыль мсфо 2023г: 7,635 млрд руб

- 23 апреля 2024, 12:43

- |

УК 4,2 млрд руб

www.e-disclosure.ru/portal/files.aspx?id=31827&type=1

Общий долг на 31.12.2019г: млрд руб/ мсфо 42,646 млрд руб

Общий долг на 31.12.2020г: 51,411 млрд руб/ мсфо 50,698 млрд руб

Общий долг на 31.12.2021г: 76,174 млрд руб/ мсфо 75,922 млрд руб

Общий долг на 31.12.2022г: 82,790 млрд руб/ мсфо 82,341 млрд руб

Общий долг на 31.12.2023г: 107,020 млрд руб/ мсфо 106,367 млрд руб

Общий долг на 31.03.2024г: млрд руб

Выручка 2019г: 14,352 млрд руб/ мсфо 9,222 млрд руб

Выручка 9 мес 2020г: 11,953 руб/ мсфо 8,177 млрд руб

Выручка 2020г: 16,390 млрд руб/ мсфо 11,142 млрд руб

Выручка 9 мес 2021г: 9,484 млрд руб/ мсфо 9,952 млрд руб

Выручка 2021г: 13,846 млрд руб/ мсфо 14,065 млрд руб

Выручка 9 мес 2022г: 13,244 млрд руб/ мсфо 14,090 млрд руб

Выручка 2022г: 18,007 млрд руб/ мсфо 20,400 млрд руб

Выручка 1 кв 2023г: 4,656 млрд руб

Выручка 6 мес 2023г: 9,616 млрд руб/ мсфо 9,682 млрд руб

Выручка 9 мес 2023г: 15,154 млрд руб/ мсфо 15,242 млрд руб

Выручка 2023г: 21,311 млрд руб/ мсфо 24,160 млрд руб

( Читать дальше )

Акции Европлана инвестиционно-привлекательны для долгосрочных вложений - Газпромбанк Инвестиции

- 22 апреля 2024, 17:58

- |

Ключевые показатели

— Объем нового бизнеса составил 56,1 млрд рублей с НДС, продемонстрировав положительный рост на 35% год к году. Сегмент легкового автотранспорта вырос на 46%, а коммерческого транспорта — на 39%.

— Количество заключенных лизинговых сделок выросло на 34%, до 13,3 тыс. Общее число сделок компании составило 617 тыс.

— Число клиентов достигло 149 тыс.

— За первый квартал 2024 года компания заключила 59 соглашений с импортерами, производителями и поставщиками легковых автомобилей, коммерческих автомобилей и различной спецтехники. Такого вида партнерства позволяют компании договариваться о скидках для своих клиентов и предлагать оптимальные условия покупки в лизинг.

После мартовского IPO Европлан представил хорошие операционные результаты деятельности за первый квартал 2024 года. Рост стоимости автомобилей, старение автопарка и функционирование экономики в рамках высоких процентных ставок стимулируют компании чаще прибегать к использованию инструментов лизинга с целью поддержания производственно-финансовой деятельности.

( Читать дальше )

Европлан увеличил объем нового бизнеса в 1 кв 2024 г. на 35% г/г, до 56,1 млрд руб. - компания

- 22 апреля 2024, 09:53

- |

ПАО «Лизинговая компания «Европлан» (далее – Европлан, компания) (MOEX: LEAS), крупнейший независимый лизингодатель, объявляет операционные результаты первого квартала 2024 года. Операционные результаты первого квартала 2024 года:

Объем нового бизнеса вырос на 35% г/г и составил 56,1 млрд рублей с НДС, в том числе за счет роста:

– сегмента легкового транспорта на 46% г/г.

– сегмента коммерческого транспорта на 39% г/г.

- Количество заключенных в первом квартале лизинговых сделок выросло на 34% г/г и составило 13 272, а общее число сделок компании достигло 617 тыс.

- Число клиентов увеличилось до 149 тысяч.

В первом квартале 2024 года Европлан заключил 59 соглашений с импортерами, производителями и поставщиками легковых автомобилей, коммерческих автомобилей и различной спецтехники. Эти партнерства позволяют компании предлагать своим клиентам выгодные скидки и оптимальные условия покупки в лизинг.

Наибольшей популярностью у лизингополучателей Европлана пользуются российские легковые и легкие коммерческие автомобили таких марок, как АВТОВАЗ, ГАЗ, УАЗ и СОЛЛЕРС. В сегменте грузового транспорта лидируют китайские бренды Shacman и Sitrak, а также отечественный КАМАЗ.

( Читать дальше )

Свежие облигации: Элемент Лизинг 001Р-08. Шо, опять?

- 20 апреля 2024, 21:13

- |

Лизинговые компании продолжают радовать нас свежими выпусками своих облигаций с заманчивыми цифрами купонной доходности. Не успели разместиться Балтийский лизинг и Интерлизинг, как уже на подходе новый восьмой выпуск Элемент Лизинга. А вот действительно ли он порадует нас при внимательном рассмотрении или не очень — в моём сегодняшнем обзоре.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ДАРС Девелопмент, ПКТ, Гидромаша, Селектела.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск Элемент Лизинга!

Эмитент: ООО «Элемент Лизинг»

🚛Элемент Лизинг — лизинговая компания, предоставляющая в финансовый лизинг коммерческий автотранспорт, спецтехнику и оборудование преимущественно предприятиям малого и среднего бизнеса. Компания активно взаимодействует с Группой ГАЗ, в первую очередь ориентируясь на сотрудничество с дилерами продукции Группы.( Читать дальше )

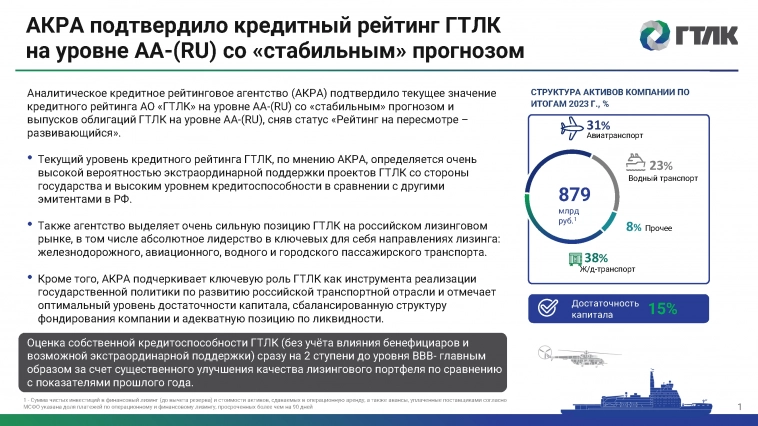

АКРА подтвердило кредитный рейтинг ГТЛК на уровне АА-(RU) со «стабильным» прогнозом

- 19 апреля 2024, 15:21

- |

ГТЛК выплатила купон по замещающим облигациям серии ГТЛК-2025

- 17 апреля 2024, 16:25

- |

Общая сумма выплаты составила 817,5 млн рублей.

Для владельцев еврооблигаций GTLK-2025 (ISIN XS1713473608), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Свежие облигации Балтийский Лизинг БО-П10 (флоатер). Детальный обзор

- 16 апреля 2024, 19:38

- |

Очередной лизинговый эмитент выезжает на охоту за нашими деньгами. На этот раз это действительно крупная рыба с интересным предложением: ГК Балтийский лизинг 18 апреля соберет заявки на 10-й выпуск облигаций-флоатеров с привязкой к ключевой ставке. Недавно я «прожарил» новые облиги компаний из той же сферы - Интерлизинг и Элемент Лизинг.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ДАРС Девелопмент, Интерлизинга, ПКТ, Гидромаша, Селектела.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск Балт. лизинга!

Эмитент: ООО «Балтийский лизинг»

🚛Балтийский лизинг — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал