Блог им. Sid_the_sloth

Новые облигации Интерлизинг 1Р8. Хорошая доходность, но есть нюанс

- 14 апреля 2024, 09:00

- |

Продолжаем непредвзято оценивать свежие выпуски облигаций. 16 апреля Интерлизинг собирает книгу заявок на свой новый, уже восьмой выпуск биржевых бондов 001Р-08. Ранее я подробно «прожарил» новые облиги компании из той же сферы - Элемент Лизинг вып. 7.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски ПКТ, Гидромаша, Ульяновской обл., Сегежи, РУСАЛа в юанях, Селектела.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск Интерлизинга!

Эмитент: ООО «Интерлизинг»

🚛Интерлизинг — крупная универсальная лизинговая компания, в портфеле которой более 15 видов имущества, преобладает грузовой и легковой автотранспорт, а также дорожно-строительная и сельхоз. техника.На начало 2024 года Интерлизинг занимает 12 место среди всех профильных компаний по объему нового бизнеса. Компания работает на рынке уже 25 лет и присутствует в 65 городах России. Основная доля клиентской базы приходится на малый и средний бизнес.

👉Рейтинг лизинговых компаний по итогам 2023 года от ЭкспертРА здесь.

⭐Кредитный рейтинг: ruA- от ЭкспертРА.

💼Интерлизинг отлично известен на долговом рынке. В обращении сейчас находятся 6 выпусков биржевых облигаций компании на общую сумму 16,4 млрд руб., все бумаги с амортизацией. Я в своем портфеле держу выпуск ИнтЛиз1Р06.

🏆Бонды Интерлизинга уже давно и неоднократно попадали в мои подборки «самых-самых» облигаций, например вот:

📍 5 прибыльных облигаций с высоким рейтингом для покупки весной 2024

📍 ТОП-7 корп. облигаций с высоким купоном для покупки в феврале-марте 2024

📍 Новогодняя супер-подборка облигаций с купоном от 15%

Облигации Интерлизинг на Мосбирже. Данные от 14.04.2024. Источник: сайт Мосбиржи

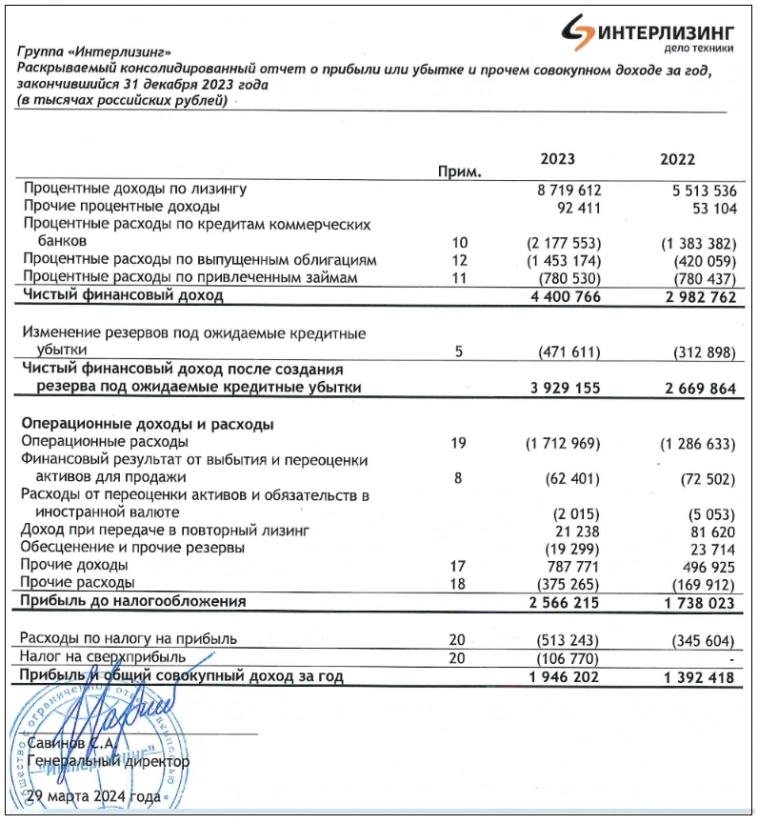

📊Финансовые результаты Интерлизинг

На сайте компании доступна отчетность по МСФО за 2023 год. Посмотрим на основные показатели:

👉Процентные доходы по итогам года выросли в 1,6 раз — до 8,72 млрд руб. Правда, процентные расходы увеличились даже сильнее — в 1,7 раз, до 2,18 млрд руб. Чистый финансовый доход за год прибавил 50% и составил 4,4 млрд руб.

👉Операционные расходы подрастают, но меньшими темпами: +33,1% по сравнению с 2022-м.

👉Чистая прибыль по итогам года увеличилась в 1,4 раза, до солидных 1,95 млрд руб.

👉Долговые обязательства (50,4 млрд. руб.) и чистые инвестиции в лизинг (49,5 млрд. руб.) практически равны друг другу. Общая сумма активов составляет 59,4 млрд. руб. Долговая нагрузка на достаточно комфортном уровне.

👉Заемные средства идут на увеличение лизингового портфеля. Доля облигаций в общем объеме долга — около 37%.

Источник: отчетность ООО «Интерлизинг» по МСФО за 2023

⚙️Параметры выпуска 001Р-08

● Номинал: 1000 руб.● Объем: 3 млрд руб.

● Погашение: через 3 года

● Купонная доходность: до 16.25%

● Доходность к погашению: до 17.52%

● Периодичность выплат: 12 раз в год

● Амортизация: да

● Оферта: нет

● Рейтинг: ruА- от ЭкспертРА

● Доступен для неквалов: да

👉Амортизация: по 4% от номинальной стоимости бумаг в даты окончания 12-36-го купонных периодов.

👉Организаторы выпуска: ВТБ Капитал Трейдинг, МКБ, Совкомбанк, БАНК УРАЛСИБ.

👉Сбор книги заявок — 16 апреля, размещение на бирже — 18 апреля 2024 года.

🤔Резюме: вполне прилично

🚛Итак, Интерлизинг размещает выпуск объемом 3 млрд руб. на 3 года с ежемесячной выплатой купонов, с амортизацией и без оферты.✅Довольно крупный и известный эмитент.Стабильно входит в ТОП-12 лизинговых компаний РФ, присутствует в 65 городах. Неплохой кредитный рейтинг A-.

✅Операционные показатели растут.Доходы, прибыль и размер активов показали существенный прирост год к году.

✅Ориентировочная доходность — выше рынка.А ежемесячные купоны и отсутствие оферты — дополнительные плюсы для инвесторов.

⛔Амортизация съест часть доходности.Через год начнется постепенное возвращение номинала, которое скорее всего придётся как раз на период снижения ставки ЦБ.

⛔Потенциальные риски для бизнеса:возможное увеличение концентрации по активам и ухудшение качества лизингового портфеля.

💼Вывод: интересный выпуск от известной лизинговой компании. Кроме амортизации, явных минусов я здесь не вижу. Если купон на размещении не уйдет ниже 15.75%, бумаги можно будет добавить в портфель для получения стабильных ежемесячных выплат.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 Свежие облигации: ЛК Роделен 002Р-02. За и против

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

теги блога Sid_the_sloth

- CNY

- IBO

- IMOEX

- IPO

- MOEX

- акции

- Акции РФ

- амортизация

- банки

- банковский сектор

- валютные облигации

- ВДО

- вклады

- Газпром

- девелоперы

- денежно-кредитная политика

- дефолт

- дивидендная политика

- Дивидендные акции

- дивидендные идеи

- дивиденды

- дневник инвестора

- дневник сделок

- Долги

- долговой рынок

- доллар

- долларовые активы

- еврооблигации

- замещающие облигации

- застройщики

- золото

- идеи в акциях

- идеи для инвестиций

- Индекс МосБиржи

- индексные фонды

- инфляция

- итоги года

- Итоги месяца

- Итоги недели

- китайский юань

- ключевая ставка

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- коррекция

- коррекция на рынке

- куда инвестировать

- купонные выплаты

- купонный доход

- купоны

- купоны по облигациям

- лизинг

- лизинговые компании

- Личный блог

- личный опыт

- Лукойл

- лучшие акции

- лучшие из лучших

- марафон

- металлургический сектор

- мои позиции

- МосБиржа

- мсфо

- недвижимость

- недвижимость в РФ

- нефтегазовый сектор

- Новости

- обзор компании

- обзор рынка

- Облигации

- Облигации РФ

- отчет МСФО

- отчетность

- отчеты МСФО

- отчёт

- оферта

- офз

- пассивный доход

- первичное размещение облигаций

- переменный купон

- плавающая ставка

- Подборка

- покупаю и держу

- покупки

- портфель

- Портфель инвестора

- прогноз по акциям

- Рынок РФ

- санкции

- сбер

- топ акций

- трейдинг

- фиксированные ставки

- флоатеры

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- что купить

- что покупать

- эмитенты

- эмитенты ВДО