интерлизинг

Главное на рынке облигаций на 22.04.2024

- 22 апреля 2024, 14:14

- |

- «Ойл Ресурс Групп» (ключевой актив УК «ОРГ») сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00146-L. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 21% годовых, 13-24-го купонов — 19% годовых, 25-36-го купонов — 17% годовых. Купоны ежемесячные. Организатор — ИК «Финам». Кредитный рейтинг эмитента — BВ|ru| со стабильным прогнозом от НРА.

- «Контрол лизинг» 24 апреля начнет размещение пятилетних облигаций серии 001Р-02 объемом 1 млрд рублей. Ставка купона установлена на уровне 18,25% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 19 апреля. По выпуску, начиная с 13-го купона, предусмотрена амортизационная система погашения. Техразмещение запланировано на 24 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — уровне ruBB+ с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 18.04.2024

- 18 апреля 2024, 13:50

- |

- МФК «Фордевинд» сегодня начинает размещение среди квалифицированных инвесторов облигаций серии 001P-04 со сроком обращения 3,5 года и объемом 300 млн рублей. Регистрационный номер — 4B02-04-00616-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 20,75% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- «Интерлизинг» сегодня начинает размещение трехлетних облигаций серии 001P-08 объемом 3 млрд рублей. Регистрационный номер — 4B02-08-00380-R-001P. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежемесячные. Выпуск доступен для приобретения неквалифицированными инвесторами после прохождения теста. По займу предусмотрена амортизация. Организаторы — Совкомбанк, Московский кредитный банк, «ВТБ Капитал Трейдинг» и банк «Уралсиб». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Облигации Интерлизинга на размещении

- 18 апреля 2024, 07:25

- |

«Что опять?» — спросите вы и будете абсолютно правыми, у компании сейчас торгуются 6 выпусков облигаций на сумму более 16 ярдов денег. Такая специфика крупных лизинговых компаний, таких как Интерлизинг, финансировать лизинговые сделки за счет привлеченного финансирования. И тут самое важное — грамотное управление долгом. У эмитента пока что это получается. Также как и предлагать хорошую доходность к погашению.

С момента последнего размещения у Интерлизинга ничего не изменилось: та же самая универсальная лизинговая компания, также упор делается на легковой, грузовой транспорт и спецтехнику.

24 года существования даром не прошли: удалось выйти на 12 место в рейтинге лизинговых компаний и сформировать лизинговый портфель под 83 млрд. рублей. При этом компания не отрывается от земли, ведь основная категория их клиентов — это компании малого и среднего бизнеса.

👀Что там по выпуску?

👉Дата размещения — 18.04.2024 года, то есть как всегда только свежие и актуальные обзоры о свежих размещениях.

( Читать дальше )

Главное на рынке облигаций на 17.04.2024

- 17 апреля 2024, 13:32

- |

- ГК «Солтон» сегодня, 17 апреля, начинает размещение трехлетних облигаций серии БО-01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00147-L. Ставка 1-3-го купонов установлена на уровне 20% годовых. Ставка 4-36-го купонов будет переменной и начнет определяться по формуле: ключевая ставка Банка России, действующая в предпоследний рабочий день, предшествующий наступлению соответствующего купонного периода, плюс 3%. Купоны ежемесячные. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

- «МСБ-лизинг» 18 апреля начнет размещение трехлетних облигаций серии 003Р-03 объемом 400 млн рублей. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Андеррайтер — GrottBjorn. Кредитный рейтинг эмитента — ВBВ-(RU) со стабильным прогнозом от АКРА.

- «Интерлизинг» 18 апреля начнет размещение трехлетних облигаций серии 001P-08 объемом 3 млрд рублей.

( Читать дальше )

Главное на рынке облигаций на 16.04.2024

- 16 апреля 2024, 12:57

- |

- «Интерлизинг» сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии 001P-08 объемом 3 млрд рублей. Андеррайтер — банк «Уралсиб». Ориентир ставки купона — не выше 16,25% годовых. Купоны ежемесячные. Выпуск будет доступен для приобретения неквалифицированными инвесторами после прохождения теста. По займу предусмотрена амортизация. Техразмещение запланировано на 18 апреля. Организаторы — Совкомбанк, Московский кредитный банк, «ВТБ Капитал Трейдинг» и банк «Уралсиб». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций «Татнефтехим» серии 001-Р-02. Регистрационный номер — 4B02-02-00017-L-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BB+(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

👅Интерлизинг. Новый выпуск облигаций. Топовый бонд. Почти Джеймс Бонд😉

- 16 апреля 2024, 07:34

- |

17,5% годовых, 3 года без оферт, частичное погашение со второго года. Топовый бонд. Почти Джеймс Бонд😉

Привет, дорогой читатель. Мы зарабатываем на поиске алмазов среди junk bonds (мусорных облигаций). Рассмотрели пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, Чистая планета, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг.

Уже более 30 компаний! Присоединяйся!

---

О выпуске

Восьмой выпуск. Прошлые бумаги торгуются с хорошей ликвидностью. Длинный срок (3 года) без оферт. Доходность до 17,5%

( Читать дальше )

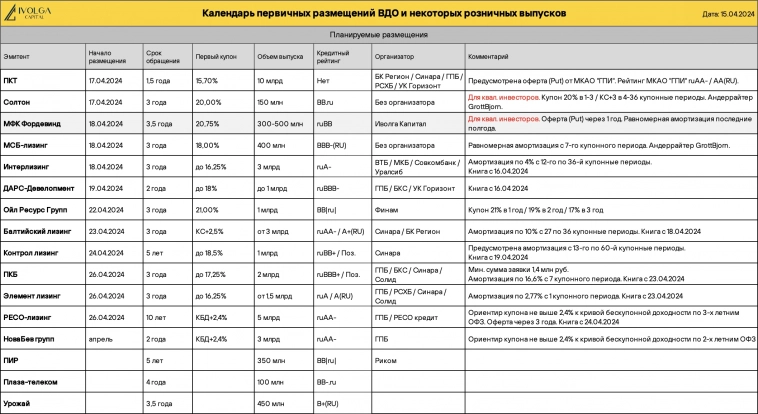

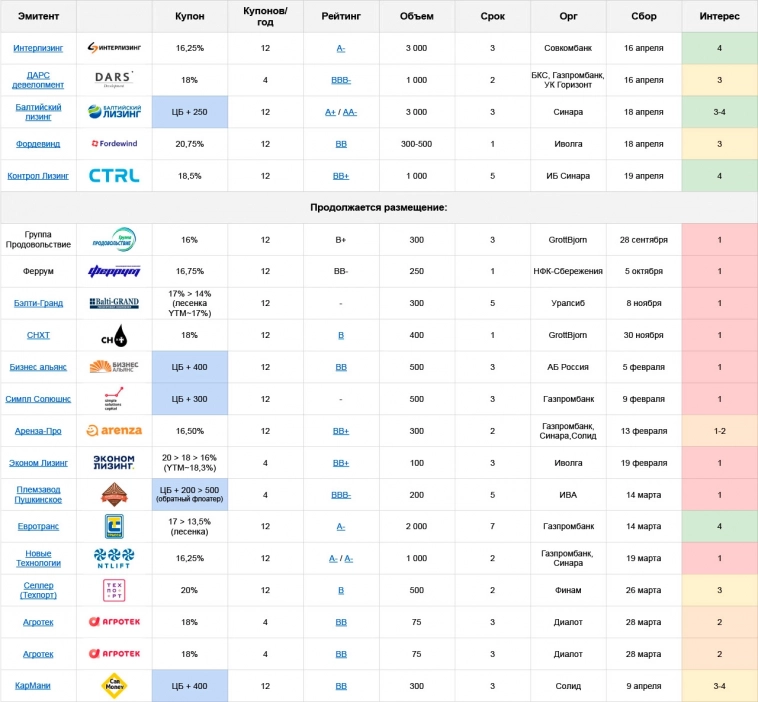

Первичные размещения облигаций: план на неделю с 15.04 по 21.04.24

- 15 апреля 2024, 12:41

- |

🚗 Интерлизинг: A-, купон до 16,25% ежемес. (YTM~17,4%), 3 года, 3 млрд.

Почти близнец своего предыдущего седьмого выпуска RU000A1077X0 (его разбор и небольшая предыстория здесь) – та же длина, периодичность купона и амортизация со 2го года. До анонса этого выпуска 7й торговался ближе к 101%, да и сейчас остался выше номинала. В восьмом купон на старте чуть выше – и в таком виде выглядит интересно

Но запас совсем небольшой, снижение даже до 16% – уже не айс (при прочих равных каждый следующий выпуск серии обычно торгуется ниже предыдущего, плюс рядом до сих пор дораздают Бруснику RU000A107UU5, она покороче, но и подешевле). И еще это размещение будет в Тиньке – а там легко могут укатать и ниже 16-ти.

( Читать дальше )

Свежие облигации: Интерлизинг на размещении

- 15 апреля 2024, 07:26

- |

Высокий кредитный рейтинг, ежемесячные купоны, доходность YTM до 17,52% — достаточно ли этих условий, чтобы заинтересовать инвесторов? Смотрим очередной, вот уже восьмой выпуск Интерлизинга на 3 года. Кстати, если кому-то нужна лизинговая компания, Уралсиб её продает. А ведь мог бы просто провести IPO.

Весной лизинговые компании будто бы проснулись после зимней спячки. Вслед за свежими облигациями Элемент Лизинга и Контрол Лизинга, а также IPO Европлана напомнил о себе Интер. Ну как напомнил, никто про него и не забывал, ведь совсем недавно размещались шестой и седьмой выпуски, и вот восьмой. А впереди ещё много интересных выпусков, не пропустите.

Объём выпуска — 3 млрд. Ориентир купона: 16–16,25% (YTM до 17,52%). Без оферты, с амортизацией по 4% с 12 по 36 купоны. Купоны ежемесячные. Рейтинг A- от Эксперт РА (июль 2023).

Интерлизинг — компания, которая 24 года ведёт свою лизинговую деятельность в 68 городах России. Осуществляет лизинг автомобилей, грузового автотранспорта, строительной техники, производственного оборудования и прочего транспорта. Основная доля клиентов приходится на МСБ с различной специализацией. Тикер 🚜🚛 Сайт: https://www.ileasing.ru

( Читать дальше )

Облигации Интерлизинг 1Р08 на размещении

- 15 апреля 2024, 06:45

- |

«Интерлизинг» — универсальная лизинговая компания в портфеле которой более 15 видов имущества, преобладает грузовой и легковой автотранспорт, а также дорожно-строительная техника. Головной офис находится в г. Санкт-Петербург.

Компания занимает 12 место по объему бизнеса среди лизинговых компаний РФ. Посмотрим параметры нового выпуска.

16 апреля компания планирует провести сбор заявок на 3-летние с ежемесячным купоном и амортизацией. Посмотрим подробнее его параметры и оценим целесообразность участия в размещении.

Выпуск: ИнтЛиз1Р08

Рейтинг: ruA- (эксперт РА)

Номинал: 1000 ₽

Объем: не менее 3,5 млрд. ₽

Старт приема заявок: 16 апреля

Дата погашения: 30 апреля 2027

Купонная доходность: до 16,25% (доходность к погашению не выше 17,5%)

Периодичность выплат: ежемесячные

Амортизация: в дату окончания 12-36-го купонов будет погашено по 4% от номинала

Оферта: нет

Показатели и цифры компании

— 24 года на рынке;

— 65 городов присутствия;

— 716 сотрудников;

— более 4000 поставщиков;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал