займер

Займер MOEX:ZAYM 2 кв 2025

- 27 августа 2025, 20:30

- |

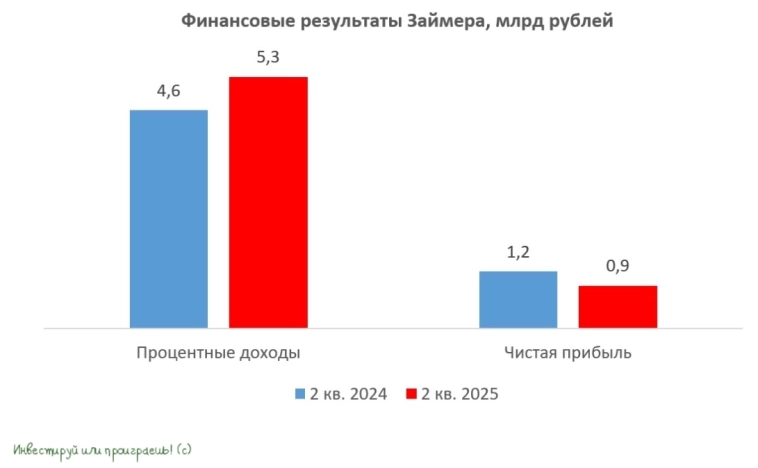

2 квартал показал рост выручки на 29% год к году.

Процентные доходы увеличились на 6% до 5,3 млрд рублей по сравнению с 1 кварталом 2025 года за счет увеличения объемов выдач.

Снижение общих административных расходов на 6% по сравнению с 1 кварталом 2025 года стало результатом целенаправленной работы по повышению эффективности каналов привлечения клиентов.

Чистая прибыль выросла квартал к кварталу на 3%, составив 945 млн рублей.

Рентабельность выше 1 квартала, достигли 29%.

( Читать дальше )

- комментировать

- 394

- Комментарии ( 1 )

Займер — самая рентабельная МФО 🏆

- 27 августа 2025, 16:15

- |

Финансовый портал Бробанк представил рейтинг самых рентабельных МФО по итогам первого полугодия 2025. Займер занял в нем первую позицию с показателем рентабельности активов 17,2%.

🔎 Для составления рейтинга аналитики сервиса изучили отчетность по РСБУ 38 микрофинансовых компаний. Показатель рентабельности активов (ROA) рассчитывался как соотношение чистой прибыли к среднему объему активов в анализируемом периоде (январь-июль 2025 года). Займер не только оказался самой рентабельной МФК, но и обошел ближайшего преследователя на 4,5 п.п.

☝️ Наша компания из года в год демонстрирует лучшие показатели рентабельности на рынке. Так, мы уже возглавляли аналогичный рейтинг по итогам I квартала 2025 года и 2024 года.

Показывать отличный результат нам позволяет умелое управление издержками и максимальное эффективное использование ресурсов.

Кто и как обманывает инвесторов на IPO?

- 27 августа 2025, 09:22

- |

В скором будущем нас ждет бум IPO — на рынке накопился отложенный спрос, и многим компаниям очень нужны деньги.

Причем это больше касается частных, а не госкомпаний, ведь они вынуждены крутиться и искать средства. Но порой эти средства идут не на развитие, а в карманы владельцев — и чтобы эти суммы побольше, важно продать себя подороже.

Поэтому в ход идут любые уловки — нереалистичные планы, красивые презентации, манипуляции с отчетностью и прочее. В итоге инвесторы платят больше, чем компания того стоит — и после выхода на IPO ее акции неуклонно ползут вниз.

Эту статью я решил написать после отчета Аренадаты, которая тоже слегка смухлевала. Ее выручка рухнула на 42%, а прибыль вообще ушла в минус — похоже компания сдвигала выручку влево, чтобы получить более высокую оценку.

Ловкость рук и никакого мошенничества :) Нужно лишь «правильно» разбить выручку по периодам — перед IPO слегка ее завышаешь, а потом откатываешь обратно. Может я и наговариваю, но мажоритария компании уже арестовали за взятку.

( Читать дальше )

Еще одна порция дивидендов подъехала от Займера

- 27 августа 2025, 08:59

- |

Вчера СД компании Займер порадовал нас рекомендацией промежуточных дивидендов за второй квартал 2025 года в размере 4,73 рубля на акцию. Только эта выплата принесет акционерам 3,1% доходности. Ранее, в 2025 году они уже получили 7,2% в январе и 8,7% в июне этого года. Чем же обусловлена такая щедрость? Давайте разбираться в статье, за одно и отчет за 2 квартал изучим.

💵 Итак, процентные доходы компании выросли на 16,5% до 5,3 млрд рублей. Компания не гонится за объемами выдач, которые приведут к ухудшению качества портфеля, а сфокусирована на сбалансированном росте. Хотя цифра в 16,5% тоже хорошая. Пока банки душат выдачу потребкредитов и страдают от падения ипотеки, Займер диверсифицирует бизнес и развивает новые продукты: виртуальные кредитные карты, среднесрочные и товарные займы. Синергетический эффект оказывает и покупка собственного банка АО КИБ «Евроальянс».

( Читать дальше )

Стратегия Займера в новой реальности

- 27 августа 2025, 07:36

- |

📈 Чистые процентные доходы c апреля по июнь увеличились на +16,5% (г/г) до 5,3 млрд руб. Компания проявляет высокую гибкость, оперативно реагируя на изменения рынка и требования регуляторов.

Причём Займер не только наращивает выдачу займов до зарплаты и среднесрочных займов, но и предлагает широкий спектр продуктов, включая виртуальные карты с кредитным лимитом и POS-займы, которые позволяют покупателям приобретать товары в магазинах в рассрочку.

📈 Обращает на себя внимание, что уже два квартала подряд компания зарабатывает 0,4 млрд руб. комиссионных доходов. По словам руководства, Займер активно (но не агрессивно!) продвигает дополнительные продукты и постепенно наращивает непроцентный доход. Это правильный курс и шаг вперёд на пути к финансовой стабильности, особенно в непростые экономические периоды.

( Читать дальше )

Займер МСФО 2 кв. 2025 г. - резервы иксанули, а доходы нет

- 27 августа 2025, 04:24

- |

Займер опубликовал финансовые результаты за 2 кв. 2025 г.

Чистая прибыль за 2 квартал составила 945 млн руб. (-21% к прошлому году), за полугодие 1,9 млрд руб. (+12%) к прошлому году.

Рентабельность капитала во 2 кв. составила 28,3%, за полугодие 28,4%.

Нетто портфель займов вырос с начала года на 10% до 14,6 млрд руб., +15% год к году.

За 2-ой квартал Займер рекомендовал 4,7 руб. дивидендов (3% доходность), 50% от квартальной чистой прибыли.

( Читать дальше )

Займер подтвердил планы придерживаться дивидендной политики — РБК Инвестиции

- 26 августа 2025, 22:01

- |

Об этом в эфире программы «Рынки.Итоги» на телеканале РБК рассказал директор по связи с инвесторами компании Александр Борейко.

«Мы платим дивиденды ежеквартально. В прошлом году в среднем выплатили по 92% чистой прибыли в виде дивидендов.[...] Сейчас мы вкладываем деньги в рост, в приобретение банка, в строительство, так сказать, цифровой экосистемы, но продолжаем при этом [сохранять] приверженность нашей дивидендной политике — платить не менее 50% [от чистой прибыли], платить ежеквартально», — отметил Борейко.

За второй квартал совет директоров «Займера» рекомендовал выплатить дивиденды в размере ₽4,73 на акцию. Это соответствует 50% чистой прибыли — такой коэффициент выплат установлен в дивидендной политике.

tv.rbc.ru/archive/rynki/68ae002f2ae596690b61250e

Займер: да нет, привкус похмелья всё же присутствует…

- 26 августа 2025, 18:16

- |

Только вчера разбирал отчёт КарМани, как буквально сегодня появился отчёт Займера. Собственно говоря, «болезни» и проблемы у Займера всё те же, что у КарМани, но Займер в лучшей финансовой форме и поэтому выглядит лучше. Однако я бы поостерёгся покупать его акции, несмотря на дешевизну и впечатляющую дивидендную доходность. И далее объясню, почему.

🔼Процентные доходы Займера за 2 квартал 2025 года выросли на 16,5% г/г до 5,32 млрд рублей (и 6% в квартальном исчислении). Неплохой результат, на самом деле, но и у Кармани объёмы выдачи выросли. И это не удивительно: в условиях, когда банки вынуждено ограничивают кредитование (в т.ч. по требованиям ЦБ РФ), люди идут в МФК и МФО за срочными займами. Но качество этих заёмщиков, надо понимать, очень слабое.

👉В результате Займер, как и Кармани, вынужден наращивать резервы.Их размер вырос на 117,3% (!) г/г и на 24,9% кв/кв до 2,477 млрд рублей, т.е. прям за квартал картина кардинально поменялась.

🔽В итоге чистая процентная маржа сократилась на 16,9% г/г и на 6,4% кв/кв до 2,833 млрд рублей. Т.е. картина, как и в Кармани: займов выдано больше, но их качество хуже, поэтому резервов больше – отсюда снижение маржи.

( Читать дальше )

МФК Займер опубликовал отчет по МСФО за II квартал 2025 года:

- 26 августа 2025, 16:16

- |

• Процентные доходы: ₽5,3 млрд (+16,5%)

• Чистая процентная маржа после учета резервов: ₽2,8 млрд (-17%)

• Административные расходы: ₽1,8 млрд (-0.6%)

• Чистая прибыль: ₽945 млн (-21%)

Также СД компании рекомендовал акционерам выплатить дивиденды за I полугодие в размере ₽4,73 на акцию, что эквивалентно дивдоходности на уровне 3.16%, что весьма скромно для финаансового сектора.

Ситуацию усложняет жесткая регуляторная политика Банка России в отношении МФО, которым приходится соблюдать все более жесткие требования, из-за чего видим значительный рост резервов по дефолтам.

Качество портфеля заемщиков также оставляет желать лучшего. Глобально МФО при крупных банках, таких как Сбер, Альфа и другие, выглядят намного выигрышнее. Поэтому отдаю предпочтение классическим банковским группам.

Технически в бумаге видны нейтральные настроения покупателей, интерес к акциям минимальный и среднесрочно вряд ли увидим Займер выше ₽160-162.

Какие цифровые решения компания использует в выдаче и обслуживании займов.

( Читать дальше )

Запись вебинара Займера по финансовым результатам II квартала

- 26 августа 2025, 14:00

- |

Уважаемые акционеры!

📌 Для тех, кто не успел сегодня присоединиться к вебинару по финансовым результатам II квартала 2025 года, мы также опубликовали запись встречи на Rutube-канале Займера.

Если у вас возникли вопросы — пожалуйста, присылайте их на адрес электронной почты ir@zaymer.ru.

Будем рады больше рассказать о Займере!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал