дивидендная политика

ФосАгро отчиталась за I кв. 2024г. — экспортные пошлины продолжают проедать FCF, как итог дивиденды заплатят в долг. Повышение НДПИ — выход.

- 30 мая 2024, 14:17

- |

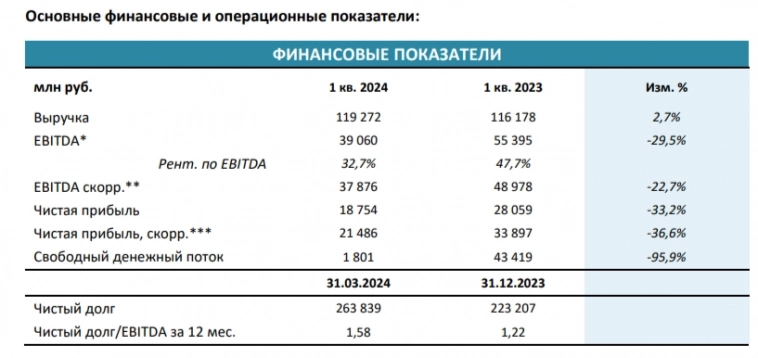

🌾 ФосАгро отчиталась за I кв. 2024 г. по МСФО, в данном отчёте наглядно можно увидеть, как экспортные пошлины (ввели после взлёта цен на удобрения, но вот беда, цены скорректировались) негативно влияют на компанию:

🔵 Выручка — 119,3₽ млрд (+2,7% г/г) немного подросла, отражая стабилизацию цен на продукцию и роста объёма продукции. А вот операционная существенно снизилась — 29,8₽ млрд (-37,3% г/г) из-за подскочившей себестоимости реализации — 73,1₽ млрд (-29,1% г/г), куда входит экспортная пошлина (также стоит отметить подскочившую зарплату).

🔵 Снижение чистой прибыли не должно у вас вызывать удивление — 18,7₽ млрд (-33,2% г/г). Надо отметить, что убыток по курсовым разницам сократился в 3, на это влияют долги, номинированные в валюте. Но ахово растёт обслуживания долга — 3₽ млрд (+87,5% г/г), как вы понимаете чистый долг продолжил свой рост и составил 263,8₽ млрд (+18,2% г/г), всему виной CAPEX и дивиденды. Соотношение чистый долг/EBITDA — 1,58х.

( Читать дальше )

- комментировать

- 4.9К | ★1

- Комментарии ( 14 )

ВТБ отчитался за апрель 2024г., прибыль возросла на десятки % по сравнению с 2023г., но это обманчиво. Ждём продажу заблокированных активов

- 30 мая 2024, 12:32

- |

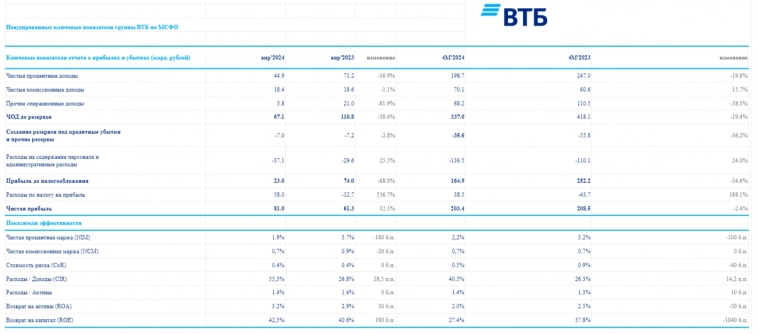

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за апрель 2024 г. и они оказались занимательными (заложенные разовые эффекты по увеличению прибыли начали происходить). Если рассматривать чистую прибыль за 4 месяца относительно прошлого года, то, естественно, она снизилась (-2,4%, всё ещё впереди), потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку, корректировка же параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди, с 1 июля льготную ипотеку всё-таки свернут, а значит, прибыль должна уменьшиться от данного сегмента.

💳 Как не странно, ужесточение макропруденциальных лимитов/надбавок и высокая ключевая ставка влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то в потреб. кредитовании и автокредитовании за последние 2 месяца спрос усилился, но ВТБ в данном сегменте не показало какой-то сверх прибыли. Дальше больше, ЦБ повышает с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам, помимо этого в июне будет обсуждаться повышение ставки (базовый сценарий 1%, но могут накинуть 2-3%).

( Читать дальше )

НМТП рекомендовал ожидаемые дивиденды. Для роста актива нет весомых триггеров, весь разгон перед выплатой оказался спекулятивный.

- 29 мая 2024, 15:06

- |

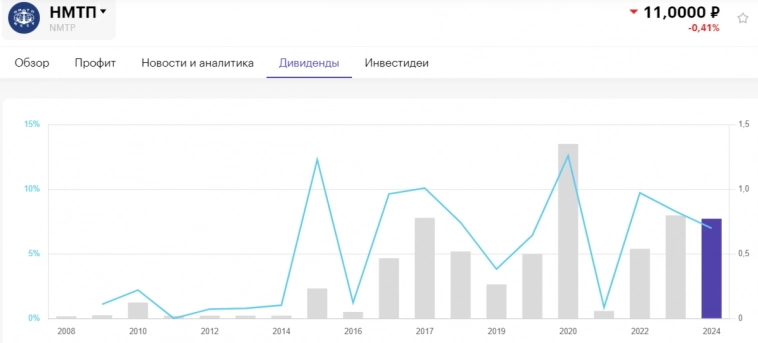

🔋Совет директоров НМТП рекомендовал дивиденды за 2023 г. в размере 0,772₽ на акцию (див. доходность — 7%). Дата закрытия реестра — 10 июля 2024 г.

Акции обвалились почти на 9%, многих не устроила див. доходность компании, видимо, ожидали двухзначную. Ещё в начале мая у меня вышел пост, где я указывал на перспективы эмитента и его див. выплату:

🛳 Компания вернулась к нормализованной налоговой базе, в 2023 г. она заплатила 8,6₽ млрд налогов, а в прошлом году только 621₽ млн, всё дело в том, что группа НМТП выиграла суд у налоговой службы по ранее уплаченному излишнему налогу и государство вернуло 5,8₽ млрд. Из-за этого эмитент показал снижение чистой прибыли 30,2₽ млрд (-13,1% г/г).

🛳 OCF составил 36,3₽ млрд (+14,5% г/г), CAPEX — 6,2₽ млрд (+12,9% г/г), значит FCF равняется 30,2₽ млрд. Учитывая денежный поток, то выходит 1,56₽ на акцию, но группа сократила долг на 6,2₽ млрд, поэтому 1,24₽ на акцию. Если учитывать стратегию развития компании до 2029 г., то там говорится, что эмитент обещает направлять на дивиденды не менее 50% от ЧП по МСФО, принимая во внимание FCF (0,78₽ на акцию). Как итог, выплатили по див. политике.

( Читать дальше )

Дивидендные выплаты

- 28 мая 2024, 11:22

- |

Совокупный размер чистой прибыли, направленной на выплату дивидендов по итогам деятельности Общества в 2023 году (с учетом распределенной прибыли, направленной на выплату дивидендов по итогам 9 месяцев 2023 года) составит 339 553 820 (Триста тридцать девять миллионов пятьсот пятьдесят три тысячи восемьсот двадцать) руб, что соответствует действующей редакции дивидендной политики от 5 сентября 2023 года.

Часть прибыли Общества, полученной по результатам 2023 отчетного года, в размере 77 253 820 (Семьдесят семь миллионов двести пятьдесят три тысячи восемьсот двадцать) рублей направить на выплату дивидендов.

#Новости_EELT #дивиденды $EELT

Ссылка на сущфакт: www.e-disclosure.ru/portal/event.aspx?EventId=BaSUhnbUlEu-CeuWSF0uAng-B-B

Совкомфлот отчитался за I квартал 2024 г. — санкции ожидаемо подпортили отчётность, но цены на фрахт и курс $ помогают дивидендной базе

- 28 мая 2024, 09:09

- |

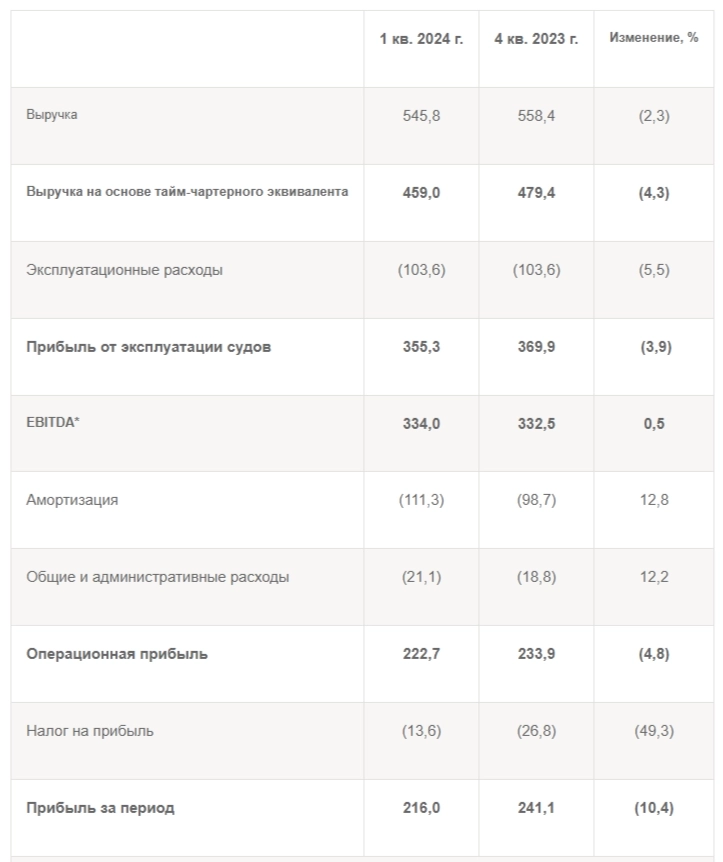

⚓️ СКФ опубликовал финансовые результаты по МСФО за I кв. 2024 г. Думаю, кто следит за компанией в курсе, что ещё в феврале США ввели санкции против СКФ и 14 нефтяных танкеров, к которым компания имела отношение. Всё это отразилось в финансовой отчётности и было ожидаемо, учитывая, что некоторая часть танкеров была без дела (на сегодняшний большая часть флота всё так же обеспечивает сырьём Индийские НПЗ). Но чем хороша компания? Что все её заработки идут в валюте, поэтому это спасает акционеров от девальвации, средний курс $ за I квартал 2024 г. составил 90,7₽ и, конечно, не стоит забывать про повышенные цены на фрахт для российской нефти (мировые цены на Aframaх составляют 50$ тыс. в сутки, СКФ возит на 30-40% дороже, судя по источникам). Давайте для начала изучим основные показатели компании:

( Читать дальше )

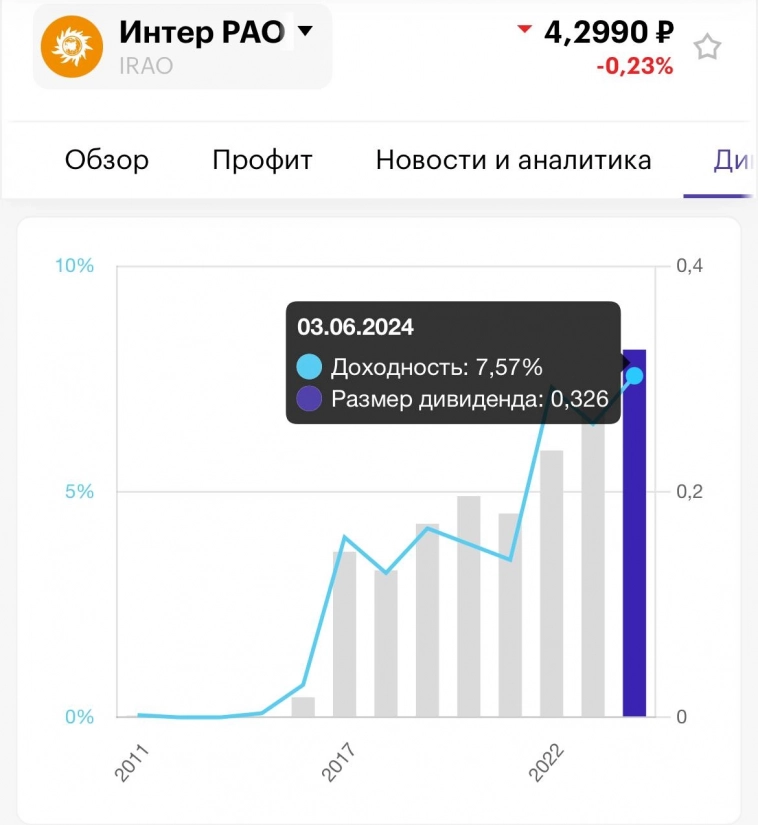

Акционеры Интер РАО одобрили дивиденды за 2023 г., есть ли перспектива увеличения див. выплат в будущем и что будет кубышкой компании?

- 27 мая 2024, 14:17

- |

🔌 23 мая акционеры компании утвердили дивиденды за 2023 г. — 0,326₽ на акцию (~7,6% див. доходности). Див. доходность не впечатляет, учитывая ещё незначительный рост акции, то получаем довольно среднюю компанию на фондовом рынке. Почему див. выплаты на таком низком уровне, если эмитент прибыльный и имеет на депозитах 403₽ млрд (+56,8% г/г)? Див. политика предполагает выплату 25% от ЧП по МСФО, и компания неустанно следует ей. Сможет ли Интер РАО увеличить в будущем payout, ответ кроется в годовой отчётности и новостях:

⚡️ CAPEXИнтер РАО в 2024 г. прогнозируются на уровне 193,3₽ млрд, что в 2,7 раза больше показателя за 2023 г. Главный проект — это Новоленская ТЭС, на данный проект может потребоваться 257₽ млрд, ввод в 2028 г., помимо этого, недавно выходила новость, что Интер РАО инвестирует 90₽ млрд в строительство инновационной парогазовой станции в Каширском районе Подмосковья. Половина «кубышки» точно будет пущено на инвестиции, поэтому акционерам не стоит мечтать о повышенных выплатах, сейчас у компании на балансе 556₽ млрд денежных средств (капитализация эмитента по сегодняшней цене — 449,8₽ млрд).

( Читать дальше )

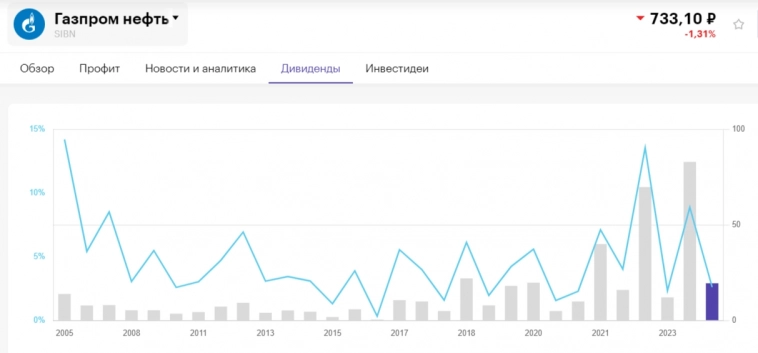

Дивиденды Газпромнефти за 2023 г. — космос, всё во благо главного мажоритария в лице Газпрома. Но как там с долговой нагрузкой и FCF?

- 24 мая 2024, 14:04

- |

🛢 СД Газпромнефти рекомендовал финальные дивиденды за 2023 г. в размере 19,49₽ на одну акцию (див. доходность 2,6%). Дата закрытия реестра 8 июля 2024 г. Напомню вам, что ранее Газпромнефть уже выплатила дивиденды за 9 м. 2023 г. в размере 82,94₽ (на отсечку див. доходность составила 8,9%). Как итог, Газпромнефть направит за 2023 г. 102,4 ₽ на акцию в виде див. выплат, это ~76% от чистой прибыли, абсолютный рекорд для компании. Примечательно, что из 485,6₽ млрд уплаченных в виде дивидендов, 464,6₽ млрд достанется Газпрому, потому что он основной акционер (95,68%). Из последнего и вытекает такая рекордная выплата, на сегодняшний день у главного мажоритария проблемы, требуются финансовые вливания, но не навредит ли это самой компании? Коротко по отчёту (МСФО за 2023 г.):

🔔 Чистая прибыль снизилась (641₽ млрд, -14,6% г/г), операционная тоже (721₽ млрд, -17,1% г/г) и это при качественной цене сырья, стабильном курсе ₽ во II п. 2023 г.

🔔 При этом эмитент увеличил долг до 898₽ млрд, чистый долг тоже подрос (306₽ млрд, 64,5% г/г).

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 0 )

🔸McDonald's объявил дивиденды в размере $1,67

- 24 мая 2024, 12:01

- |

🔸McDonald's объявил дивиденды в размере $1,67

Форвардная доходность 2,51%

— выплата 17 июня

— купить нужно до 3 июня

✅ Ожидаемая доходность: 2%

💵 Ожидаемая прибыль: $500

Купить можно без подтверждения квалификации: 👉 БРОКЕР

ТКС Холдинг подтверждает планы по возврату к регулярным диввыплатам, формирует для этого новую дивидендную политику — глава Совета директоров

- 23 мая 2024, 18:45

- |

www.interfax.ru/business/

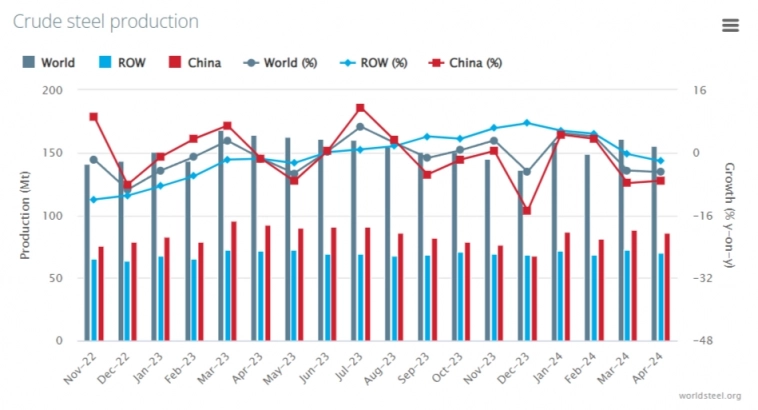

Глобальное производство стали в апреле 2024 г. продолжило своё снижение. Производство в России также не впечатляет

- 23 мая 2024, 09:17

- |

🏭 По данным WSA, в апреле 2024 г. было произведено 155,7 млн тонн стали (-5% г/г), месяцем ранее — 161,2 млн тонн стали (-4,3% г/г). По итогам же 4 месяцев — 625,4 млн тонн (-0,9% г/г). Основной «вклад» в ухудшение глобального производства стали в апреле внёс Китай, флагман сталелитейщиков (44,8% от общего выпуска продукции) произвёл 85,9 млн тонн (-7,2% г/г). Почти вся десятка сталелитейщиков сработала отрицательно, стоит выделить Индию — 12,1 млн тонн (+3,6% г/г, темпы уже не те), Германию — 3,4 млн тонн (+6,4% г/г) и Турцию — 2,8 млн тонн (+4,5% г/г), но, как вы заметили, Индия, Германия и Турция не так сильно влияют на мировое производство, как Китай. Темпы Поднебесной удручают, снижение происходит из-за строительной активности внутри страны, также это влияет и на закупки в других странах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал