SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

ММК выплатит в виде дивидендов за третий квартал 100% свободного денежного потока - Sberbank CIB

- 14 октября 2020, 15:17

- |

Мы ожидаем роста EBITDA ММК на 50% относительно сниженных уровней 2К20, до $340 млн, на фоне увеличения продаж и незначительного повышения средних цен реализации. Свободный денежный поток должен быть значительным благодаря увеличению прибыли и возможному высвобождению оборотного капитала на сумму $100 млн, что связано с увеличением доли внутренних поставок.

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

Согласно нашим ожиданиям, свободный денежный поток по итогам 3К20 составит $185 млн с доходностью на уровне 3,6% (прогноз доходности свободного денежного потока ММК выше, чем для Северстали и НЛМК). Мы полагаем, что ММК выплатит в виде дивидендов за 3К20 100% свободного денежного потока. Компания представит финансовые результаты по МСФО 22 октября.Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

- комментировать

- Комментарии ( 0 )

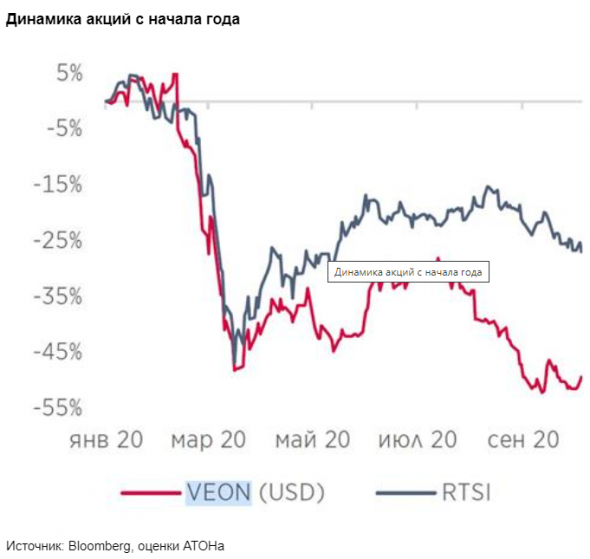

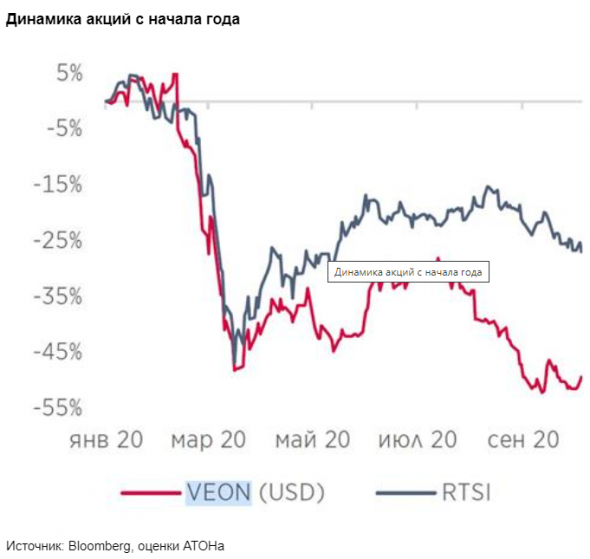

Дивиденды от VEON за 2020 год под вопросом - у акций нет краткосрочных драйверов роста - Атон

- 13 октября 2020, 16:03

- |

С учетом давления фактора COVID-19 на операционные показатели и сомнений относительно выплаты дивидендов за 2020, у акции нет краткосрочных драйверов роста. VEON продолжает реструктуризацию российского бизнеса, мы ожидаем увидеть первые результаты в начале 2021. Наш рейтинг по VEON – выше рынка: ожидаем дивидендную доходность за 2021 более 10% и улучшение финансовых показателей за счет эффекта низкой базы.

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

( Читать дальше )

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

( Читать дальше )

МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон

- 13 октября 2020, 13:20

- |

МТС остается лидером рынка с высоким потенциалом роста даже в сложных макроэкономических условиях. Постоянные цифровые инновации и развитие смежных сегментов – основа дальнейшего роста компании, а привлекательная дивидендная политика закрепит ее успех. Наш рейтинг по МТС – выше рынка, целевая цена – 390 руб., что предполагает потенциал роста 17%.

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

( Читать дальше )

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

( Читать дальше )

Несмотря на влияние пандемии, телекомы сохраняют устойчивость - Атон

- 12 октября 2020, 22:47

- |

Несмотря на краткосрочное влияние COVID-19, сектор сохраняет устойчивость, демонстрируя потенциал восстановления во 2П20 и 2021. Кризис создал возможности для ускоренной цифровизации различных сегментов, что должно быть благоприятно для телекомов в финансовом плане. Мы обновляем наш взгляд на сектор, повышая целевую цену МТС до 390 руб. (потенциал 17%), «Системы» – до 27 руб. (потенциал 15%), «Ростелекома» – до 120 руб. за обыкновенную акцию и 90 руб. за привилегированную акцию. Мы снижаем целевую цену VEON до $2,1, но подтверждаем рейтинг выше рынка по бумаге.

COVID-19 оказал краткосрочное негативное влияние на телекомы. Если государство не поддержит сектор, телекоммуникационный рынок может упасть на 2,5-3,0% г/г (прогноз Минкомсвязи) из-за сокращения доходов от роуминга, снижения розничных продаж и роста затрат на содержание сетей. МТС ожидает, что в 2020 выручка останется неизменной или вырастет на 3% г/г (что значит снижение в среднем на 1,7% во 2П20). Ростелеком ожидает роста выручки минимум на 5% г/г (снижение на 0,7% за 2П20). VEON в 2020 ожидает снижения органической выручки в пределах нескольких процентов.

( Читать дальше )

COVID-19 оказал краткосрочное негативное влияние на телекомы. Если государство не поддержит сектор, телекоммуникационный рынок может упасть на 2,5-3,0% г/г (прогноз Минкомсвязи) из-за сокращения доходов от роуминга, снижения розничных продаж и роста затрат на содержание сетей. МТС ожидает, что в 2020 выручка останется неизменной или вырастет на 3% г/г (что значит снижение в среднем на 1,7% во 2П20). Ростелеком ожидает роста выручки минимум на 5% г/г (снижение на 0,7% за 2П20). VEON в 2020 ожидает снижения органической выручки в пределах нескольких процентов.

( Читать дальше )

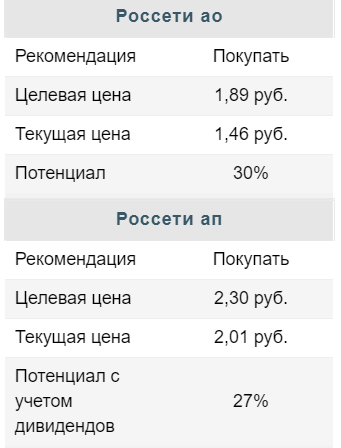

Россети остаются интересным вариантом в секторе - Финам

- 12 октября 2020, 16:03

- |

Инвестиционная идея

Россети — это электросетевая монополия, управляющая распределительными и магистральными сетями практически по всей России (80 регионов).

Мы подтверждаем рекомендацию «Покупать» по обыкновенным акциям Россетей с целевой ценой 1,89 руб. на 12 мес. Рекомендация по привилегированным бумагам «Покупать» с целевой ценой 2,30 руб.

Скорректированная прибыль в 1П 2020 составила 54,8 млрд руб. (-9% г/г), что мы считаем хорошим результатом с учетом тех вызовов — теплой зимы и карантинов, с которыми бизнесу пришлось столкнуться в 1-м полугодии. Прибыль 2020П, по нашим оценкам, составит 94 млрд руб.

Россети получили полный операционный контроль над ФСК ЕЭС, самой крупной и прибыльной «дочкой» холдинга. Это позитивное для материнской компании событие, которое позволит сократить дисконт в оценке RSTI по отношению к аналогам и повысить рыночную стоимость.

( Читать дальше )

EBITDA Северстали в 3 квартале увеличится до $610 млн, а свободный денежный поток - до $315 млн - Sberbank CIB

- 12 октября 2020, 15:31

- |

«Северсталь» представила сильные операционные результаты за 3К20, которые указывают на быстрый рост продаж стали и на улучшение структуры продаж. Мы ожидаем, что EBITDA компании увеличится на 16% относительно 2К20 до $610 млн, а свободный денежный поток — до $315 млн при доходности на уровне 3%. Если исходить из спотовых цен на сталь и металлургическое сырье и текущего курса USD/RUB, то получится, что по коэффициенту «стоимость предприятия/EBITDA 2021о» акции Северстали торгуются на уровне 4,9, а доходность дивидендов, которые будут выплачены в 2021 году, составит 12%.

Консолидированные продажи стальной продукции увеличились на 18% относительно предыдущего квартала до 3 млн т, что превысило наши ожидания. Фоном для такой динамики послужили восстановление экономической активности и удовлетворение отложенного спроса, а также сезонные факторы (пик строительных работ в России). Хотя премия внутренних цен на сталь относительно чистой экспортной цены в 3К20 уменьшилась, доля внутренних продаж в общем показателе выросла по сравнению с 2К20 на 7 п. п. до 63%, главным образом за счет роста продаж продукции с высокой добавленной стоимостью (почти до 1 млн т). Доля продукции высокого передела в совокупных продажах достигла самого высокого уровня за период с 3К17 (49%), поддержку оказал отложенный спрос. Средневзвешенная цена на сталь относительно 2К20 восстановилась на 3% благодаря улучшению структуры продаж.

( Читать дальше )

Консолидированные продажи стальной продукции увеличились на 18% относительно предыдущего квартала до 3 млн т, что превысило наши ожидания. Фоном для такой динамики послужили восстановление экономической активности и удовлетворение отложенного спроса, а также сезонные факторы (пик строительных работ в России). Хотя премия внутренних цен на сталь относительно чистой экспортной цены в 3К20 уменьшилась, доля внутренних продаж в общем показателе выросла по сравнению с 2К20 на 7 п. п. до 63%, главным образом за счет роста продаж продукции с высокой добавленной стоимостью (почти до 1 млн т). Доля продукции высокого передела в совокупных продажах достигла самого высокого уровня за период с 3К17 (49%), поддержку оказал отложенный спрос. Средневзвешенная цена на сталь относительно 2К20 восстановилась на 3% благодаря улучшению структуры продаж.

( Читать дальше )

Выручка Северстали в 3 квартале может вырасти в пределах 15% - Промсвязьбанк

- 12 октября 2020, 13:12

- |

Северсталь в III квартале увеличила выпуск стали на 3% ко II кварталу

Северсталь в III квартале 2020 года увеличила выплавку стали на 3% по сравнению со II кварталом, до 2,89 млн тонн. Консолидированные продажи стальной продукции группы Северсталь в прошлом квартале выросли на 18% к предыдущему кварталу, до 3,01 млн тонн.

Благодаря завершению краткосрочного ремонта доменных печей и, в связи с этим ростом выплавки чугуна, по итогам 3кв. 2020г. Северсталь смогла увеличить производство стали на 3% кв./кв. до 2,89 млн тонн. Ощутимый рост показали консолидированные продажи стальной продукции, которые выросли на 18% кв./кв. до 3.01 млн тонн. На фоне восстановления потребления доля внутренних продаж увеличилась с 56% до 63%. Доля продукции с высокой добавленной стоимостью составила 49% (2 кв. 2020: 43%). В силу благоприятной ценовой конъюнктуры на экспортных направлениях средневзвешенная цена реализации стальной продукции в 3 кв. 2019 выросла на 2% кв./кв.

Северсталь в III квартале 2020 года увеличила выплавку стали на 3% по сравнению со II кварталом, до 2,89 млн тонн. Консолидированные продажи стальной продукции группы Северсталь в прошлом квартале выросли на 18% к предыдущему кварталу, до 3,01 млн тонн.

Благодаря завершению краткосрочного ремонта доменных печей и, в связи с этим ростом выплавки чугуна, по итогам 3кв. 2020г. Северсталь смогла увеличить производство стали на 3% кв./кв. до 2,89 млн тонн. Ощутимый рост показали консолидированные продажи стальной продукции, которые выросли на 18% кв./кв. до 3.01 млн тонн. На фоне восстановления потребления доля внутренних продаж увеличилась с 56% до 63%. Доля продукции с высокой добавленной стоимостью составила 49% (2 кв. 2020: 43%). В силу благоприятной ценовой конъюнктуры на экспортных направлениях средневзвешенная цена реализации стальной продукции в 3 кв. 2019 выросла на 2% кв./кв.

По итогам 3кв. ждем роста выручки и EBITDA Северстали в пределах 15% кв./кв. относительно 2кв 2020г. Рост цен на конечную продукцию будет поддерживаться ростом натуральных показателей и ослаблением курса рубля. Финансовые результаты по МСФО за третий квартал Северсталь представит 22 октября.Промсвязьбанк

Под влиянием восстановления спроса на стальную продукцию как внутри России, так и в Китае, мы позитивно смотрим на металлургический сектор, особенно на фоне восстановления мировых цен на сталь привлекательны компании с гибким подходом к поставкам на экспорт и на внутренний рынок. Среди подобных компаний в своей стратегии на 4 квартал мы выделяем акции Северстали. Компания выплачивает дивиденды в размере 100% FCF, а дивидендная доходность по итогам года превышает 10%. Денежные потоки наиболее устойчивы в период спада за счет лидерства по издержкам, сбалансированной стратегии экспорта / внутренних продаж и близостью к полной вертикальной интеграции. Отмечаем также поддержку со стороны высоких цен на железную руду. Мы рекомендуем акции Северсталь к покупке с целевой ценой в 1200 руб./акция

В текущем году Газпрому будет сложно сохранить свободный денежный поток в положительной зоне - Промсвязьбанк

- 08 октября 2020, 12:38

- |

Газпром ожидает коэффициент чистый долг/EBITDA по итогам 2020 г. в размере 3, в 2021 г. — возвращения к 2 – источник

Газпром ожидает, что по итогам года его коэффициент «чистый долг/EBITDA» составит 3, долговая нагрузка по итогам года возрастет, передал «Интерфаксу» источник слова представителя Газпрома в ходе конференции для инвесторов. По его словам, основным драйвером коэффициента является снижение EBITDA, поскольку ожидается восстановление рынка, в 2021 году коэффициент может вернуться к уровню «около 2». Он сказал также, что в текущем году Газпрому будет сложно сохранить свободный денежный поток (FCF) в положительной зоне, но компания ожидает, что это произойдет в 2021 году.

Газпром ожидает, что по итогам года его коэффициент «чистый долг/EBITDA» составит 3, долговая нагрузка по итогам года возрастет, передал «Интерфаксу» источник слова представителя Газпрома в ходе конференции для инвесторов. По его словам, основным драйвером коэффициента является снижение EBITDA, поскольку ожидается восстановление рынка, в 2021 году коэффициент может вернуться к уровню «около 2». Он сказал также, что в текущем году Газпрому будет сложно сохранить свободный денежный поток (FCF) в положительной зоне, но компания ожидает, что это произойдет в 2021 году.

Факт роста долговой нагрузки ожидаем, это было понятно по итогам 2-го квартала. Риск уменьшения или невыплаты дивидендов акционерам при этом оцениваем как невеликий. Несмотря на то, что по див.политике чистый долг/EBITDA должен оставаться на уровне 2,5х для этого, Газпром ранее говорил, что все равно выплатит дивиденды акционерам. Наш прогноз предполагает, что по итогам 2020 г. Газпром выплатит 40% от скорректированной чистой прибыли по МСФО или 8 руб./акцию, доходность — 4,7%.Промсвязьбанк

Геополитическая обстановка и пандемия будут определять динамику акций Сбербанка в краткосрочной перспективе - Альфа-Банк

- 08 октября 2020, 11:59

- |

«Сбербанк» вчера представил финансовые результаты за 2020 по РСБУ. Чистая прибыль выросла на 11% г/г в сентябре, подтвердив процесс возобновления роста, начавшийся в августе, тогда как ROAE на уровне 19,7% соответствует уровням, ожидаемым при нормальных экономических условиях.

Большинство факторов оказалось позитивными для «Сбербанка» в сентябре – это и нормализация стоимости риска, и рост клиентской активности, и все еще сильная чистая процентная маржа, и жесткий контроль над расходами. В то же время, хотя ЧПМ за 2020 может чуть превысить прогноз, у нее все еще есть потенциал для снижения в будущем (мы ожидаем, что она снизится до 4,5% на горизонте двух-трех лет). Это, в свою очередь, ограничивает потенциал восстановления ROE (мы не ожидаем, что ROE будет выше 15-16% в ближайшие 2-3 года) и сдерживает масштабную переоценку акций.

( Читать дальше )

Большинство факторов оказалось позитивными для «Сбербанка» в сентябре – это и нормализация стоимости риска, и рост клиентской активности, и все еще сильная чистая процентная маржа, и жесткий контроль над расходами. В то же время, хотя ЧПМ за 2020 может чуть превысить прогноз, у нее все еще есть потенциал для снижения в будущем (мы ожидаем, что она снизится до 4,5% на горизонте двух-трех лет). Это, в свою очередь, ограничивает потенциал восстановления ROE (мы не ожидаем, что ROE будет выше 15-16% в ближайшие 2-3 года) и сдерживает масштабную переоценку акций.

После наступления экс-дивидендной даты по дивидендам за 2019 акции торгуются по коэффициентам 0,95x P/BV и 3,5x P/PPOP 2020П (соответственно с дисконтами 17% и 10% к средним мультипликаторам за последние два года) при дивидендной доходности за 2020П на уровне 6,2% / 6,5% по обыкновенным и привилегированным бумагам соответственно. Геополитическая обстановка и пандемия, вероятно, будут определять их динамику в краткосрочной перспективе, в отсутствии фундаментальных катализаторов роста.Кипнис Евгений

( Читать дальше )

ФосАгро может выплатить дивиденды в размере 190 рублей за акцию в 2020 году - Атон

- 06 октября 2020, 19:17

- |

«ФосАгро» в фокусе из-за роста цен на DAP и повышения НДПИ. Рынок DAP улучшается: спотовые цены FOB Балтика тестируют отметку $340/т, против всего лишь $290/т еще в апреле. Мы пересматриваем оценку компании и фундаментальные показатели отрасли и подтверждаем рейтинг выше рынка по Фосагро с целевой ценой $14.5/ГДР. В результате принятия в первоначальном варианте предложения правительства об увеличении налога на добычу полезных ископаемых в 3.5 раза налоговое бремя Фосагро может вырасти на 2.4 млрд руб. ($31 млн) или около 2.9% от суммы EBITDA 2021 – для компании это не критичный уровень. Как именно будет реализовано повышение НДПИ, пока неясно.

дивиденды в размере 190 рублей за акцию в 2020 году - Атон" title="ФосАгро может выплатить дивиденды в размере 190 рублей за акцию в 2020 году - Атон" />

дивиденды в размере 190 рублей за акцию в 2020 году - Атон" title="ФосАгро может выплатить дивиденды в размере 190 рублей за акцию в 2020 году - Атон" />

В этом году рынок дефицитен, но выравнивается. Пройдя стадию перенасыщения в 2019, рынок фосфатов восстанавливается с ожидаемым дефицитом в объеме 1.1-1.2 млн т в этом году. Мы ожидаем, что общемировой спрос в этом году вырастет на 1.2% до 47.2 млн т, поскольку Индия и Бразилия собираются нарастить импорт на 1.2-1.3 млн т в связи с приостановкой деятельности местных производителей и увеличением посевных площадей. Дефицит поддерживает и сокращение предложения: снижение экспорта из Китая DAP (-13% г/г) и MAP (-9% г/г), а также перебои с поставками у Ma'aden. Однако данные за август-сентябрь показывают замедление роста потребления в Индии, а также рост экспорта из Китая г/г. Поэтому мы считаем, что в 2021 рынок, скорее всего, будет сбалансирован.

( Читать дальше )

дивиденды в размере 190 рублей за акцию в 2020 году - Атон" title="ФосАгро может выплатить дивиденды в размере 190 рублей за акцию в 2020 году - Атон" />

дивиденды в размере 190 рублей за акцию в 2020 году - Атон" title="ФосАгро может выплатить дивиденды в размере 190 рублей за акцию в 2020 году - Атон" />В этом году рынок дефицитен, но выравнивается. Пройдя стадию перенасыщения в 2019, рынок фосфатов восстанавливается с ожидаемым дефицитом в объеме 1.1-1.2 млн т в этом году. Мы ожидаем, что общемировой спрос в этом году вырастет на 1.2% до 47.2 млн т, поскольку Индия и Бразилия собираются нарастить импорт на 1.2-1.3 млн т в связи с приостановкой деятельности местных производителей и увеличением посевных площадей. Дефицит поддерживает и сокращение предложения: снижение экспорта из Китая DAP (-13% г/г) и MAP (-9% г/г), а также перебои с поставками у Ma'aden. Однако данные за август-сентябрь показывают замедление роста потребления в Индии, а также рост экспорта из Китая г/г. Поэтому мы считаем, что в 2021 рынок, скорее всего, будет сбалансирован.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал