ТАТНЕФТЬ

📰"Татнефть" им. В.Д.Шашина Проведение заседания совета директоров и его повестка дня

- 24 ноября 2022, 10:07

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 23....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

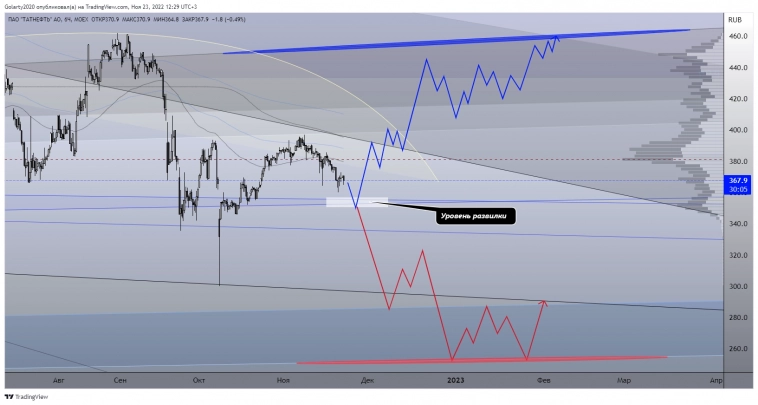

Татнефть. Развилка.

- 23 ноября 2022, 12:31

- |

Татнефть подходит к уровням развилки.

В белой зоне 350-360 проходят два важных угла, которые удерживают приоритет на восходящую динамику по бумаге.

Если уровень не будет удержан, то велики шансы увидеть сильный обвал на 30% к 250 рублям за 1 бумагу.

Считаю, что в долгосрочной перспективе, шансы на рост у нефтедобытчиков и сырьевых компаний в целом довольно высокие.

Однако, потенциальные минимумы могут быть значительно ниже текущих цен на фоне обострения финансового кризиса и рецессивных процессов.

Кстати, пока совет директоров компании рекомендует выплатить дивиденды за 3-ий квартал 2022 года. Последний день покупки бумаг для получения дивидендов – 6 января 2023 г. Очень интересно будет посмотреть, какие компании оставят в своём «арсенале» выплаты по дивидендам в условиях обостряющих экономических проблем.

*Данный пост не является инвестиционной и торговой рекомендацией.

▶️YouTube (https://www.youtube.com/channel/UCTfGFPMwYc7JBGIxlilL2Zw) |

👉 Telegram (https://t.me/GTrading) |

📱 Vkontakte (https://vk.com/ganntrading)

Как получить дивиденды за 2022 год

- 22 ноября 2022, 18:01

- |

Раньше я думал, что дивиденды могут получить исключительно избираемые люди. Но время шло и с тех пор я уже успел съесть пару цистерн пшённой каши. Оказывается дивиденды могут получать все, но одни делают это с умом, а другие через попень. Хочу посмотреть какие компания готовятся к выплате дивидендов.

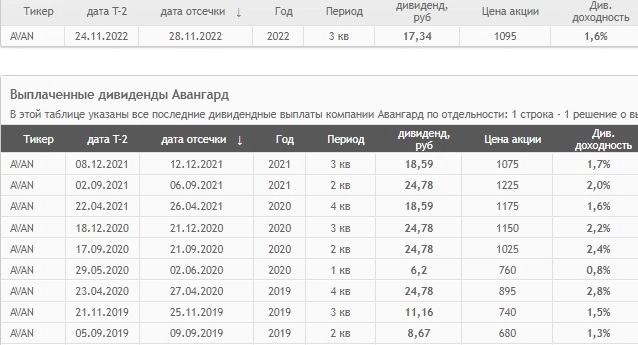

Банк Авангард

Даю зуб соседа на отсечение, что об этом банке многие и не слышали. Однако он есть и он платит дивиденды. Не Бог весь какие, но от голода не окочуришься, если не уснёшь в сугробе после обмыва оных. Вялотекущая Чистая прибыль радости не прибавит, но эту неприятность сглаживают диввыплаты хотя бы потому что они есть:

( Читать дальше )

Сейчас нефтяные эмитенты представляют наименьший интерес, чем прежде. Триггеров для роста нет.

- 21 ноября 2022, 17:35

- |

⛽️ Немного о нефтяных эмитентах и их прибыли в будущем. По-моему, скоромному мнению все события, которые поддерживали интерес инвесторов к нефтянке прошли (дивиденды, отчёты), а вот будущие события явно негативно влияют на цену самого сырья и настроение толпы. Смотрите сами:

🛢 5 декабря в силу вступит нефтяное эмбарго, я подробно разобрал все нюансы в своей предыдущей статье. Если, коротко, то издержки возрастут значительно, а это явно повлияет на прибыль эмитентов.

🛢 Критичная цена Urals ниже $60 за баррель (при курсе валют, который сейчас существует). Сейчас мы всё так же зависимы от цены на Brent, а она снижается в связи с новостями по Китаю (ковид).

🛢 Bloomberg: страны G7 объявят уровень потолка цен на нефть из РФ 23 ноября. Обсуждают диапазон в 40-60$.

( Читать дальше )

Среди нефтяников интересны акции, в которых пройдут дивидендные отсечки - Открытие Инвестиции

- 21 ноября 2022, 17:18

- |

Нефтяники. Акции российских нефтяников должны быть в фокусе на этой неделе. Ключевое событие для отрасли — введение эмбарго на поставки сырой нефти из РФ со стороны ЕС (с 5 декабря), а также введение ценового потолка со стороны стран Большой семерки. И если последствия эмбарго после его введения удастся оценить, скорее всего, только в первом или втором квартале следующего года, то на этой неделе ключевым событием может стать объявление цены (предположительно в среду, 23 ноября), которая станет предельно возможной для покупки российской нефти со стороны стран G7 (потолок).

Цены на нефть подешевели за последние 2 недели. Котировки Brent ушли ниже $90/барр. и пытаются обосноваться в диапазоне $90–85/барр. Техническая картина в ценах на нефть также не выглядит позитивной. Линия восходящего тренда, который наблюдался с апреля 2020 года, похоже, теперь пробита, предполагая, что котировки могут уйти в диапазон $90–70/барр.

( Читать дальше )

Индекс Мосбиржи, Детский мир, Татнефть, Юнипро / Новости финансового рынка России

- 19 ноября 2022, 19:55

- |

( Читать дальше )

Когда и почему упадет рубль? И какой курс ждать инвесторам? БКС знает

- 19 ноября 2022, 16:07

- |

74,2926 рубля. Такой курс доллара ЦБ установил на 10 января 2022 года, первый рабочий день после новогодних каникул. Потом мы видели разные значения — в том числе рекордные 120 с лишним рублей. Что будет дальше? БКС знает.

Перспективы рубля в этом и следующем году — главная тема нового выпуска YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций», в котором Максим Шеин раз за разом доказывает, что плохих новостей не бывает — заработать можно на любой.

А еще в этом выпуске мы анонсируем акцию: примите участие — и получите шанс выиграть 1 млн рублей.

Хороших вам доходов!

( Читать дальше )

Итоги недели на рынке РФ

- 19 ноября 2022, 15:34

- |

Сезон корпоративной отчетности в самом разгаре. Мы с вами разбираем компании и видим, что 2022 год пройдет под знаком рекордной прибыли для одних и умеренно положительной динамики для других. Это ли не повод для роста? Но тут нужно понимать, что рынок тонкий и любые новостные потрясения могут в считанные дни вернуть индекс на февральские минимумы. Аккуратнее!

Компании нефтегазового сектора за неделю дружно ушли в коррекцию. Белой вороной (точнее зеленой) становится Газпромнефть — этакая дивидендная фишка на рынке РФ. Компания в декабре закроет реестр акционеров с доходностью в 15,2%. На фоне теряющей 5% Роснефти или 2% Татнефти, дочка Газпрома растет на 0,9%.

В лидерах роста недели оказались две неоднозначные идеи. С одной стороны инвесторы приободрились в бумагах Детского мира после упоминания цены выкупа. Напомню, что около 5% акций будет выкуплено, остальные будут забирать по рыночной цене, и где она окажется к моменту оферты неизвестно. По компании без идей.

( Читать дальше )

Инвестиционный марафон #44

- 17 ноября 2022, 16:25

- |

Фондовый рынок страны нестабилен уже несколько месяцев. Акции растут и падают наряду с индексом московской биржи. Как обычно в четверг докупаю акции российских компаний через приложение СберИнвестор. В рамках 44 выпуска инвестиционного марафона докупаю в свой инвестиционный портфель акции Сбера и Татнефти. И на оставшиеся деньги купил немного лотов фонда от Сбера.

Рекомендация СД Татнефти по дивидендам за 3 квартал на уровне прогноза рынка - Синара

- 17 ноября 2022, 12:44

- |

10 января предложено в качестве даты закрытия реестра для получения дивидендов. Внеочередное общее собрание акционеров состоится 22 декабря. Дата, на которую определяется реестр акционеров, участвующих в ВОСА, — 27 ноября.

Мы расцениваем новость как нейтральную для динамики акций Татнефти. Размер дивиденда совпал с нашими ожиданиями: компания выплатит в виде промежуточных дивидендов 50% чистой прибыли по РСБУ. Мы сохраняем рекомендацию «Покупать» по акциям Татнефти, ожидая роста размера дивидендов (около 20 руб./акцию за 4К22 при выплате на базе МСФО), поскольку итоговые дивиденды выплачиваются из годовой прибыли по МСФО.Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал