РуссНефть

Русснефть убыток ₽17 млрд за 20 г МСФО против прибыли годом ранее

- 26 марта 2021, 17:55

- |

- комментировать

- 242

- Комментарии ( 0 )

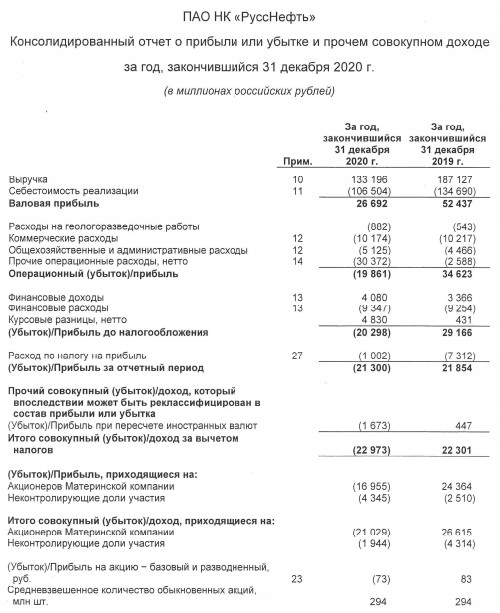

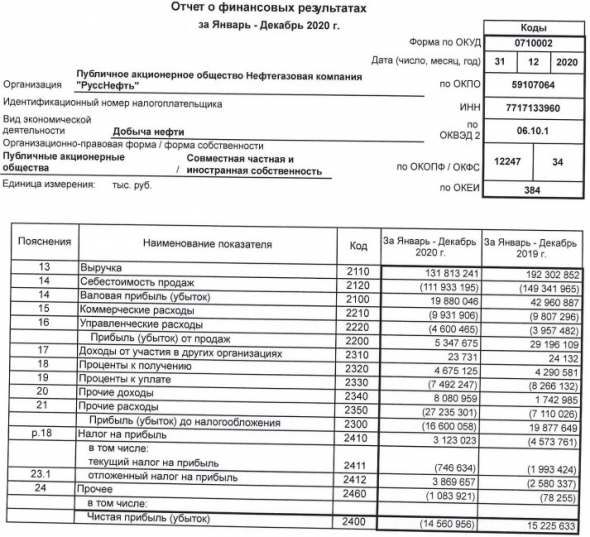

РуссНефть - Убыток мсфо 2020г: 21,300 млрд руб против прибыли 21,854 млрд руб г/г

- 26 марта 2021, 16:52

- |

РуссНефть – рсбу/ мсфо

294 120 000 Обыкновенных акций = 49,589 млрд руб

98 032 000 Привилегированных акций (дисконт., -20%) = 13,223 млрд руб

russneft.ru/shareholders/capital_structure/

Капитализация на 26.03.2021г: 62,812 млрд руб

Общий долг на 31.12.2018г: 178,991 млрд руб/мсфо 175,120 млрд руб

Общий долг на 31.12.2019г: 194,397 млрд руб/мсфо 203,696 млрд руб

Общий долг на 31.12.2020г: 211,977 млрд руб/мсфо 226,292 млрд руб

Выручка 2018г: 176,365 млрд руб/ мсфо 177,802 млрд руб

Выручка 1 кв 2019г: 44,854 млрд руб

Выручка 6 мес 2019г: 102,553 млрд руб/ мсфо 100,447 млрд руб

Выручка 9 мес 2019г: 148,775 млрд руб

Выручка 2019г: 192,303 млрд руб/ мсфо 187,127 млрд руб

Выручка 1 кв 2020г: 34,780 млрд руб

Выручка 6 мес 2020г: 60,093 млрд руб/ мсфо 60,134 млрд руб

Выручка 9 мес 2020г: 96,091 млрд руб

Выручка 2020г: 113,813 млрд руб/ мсфо 133,196 млрд руб

Прибыль 2017г: 10,805 млрд руб/ Прибыль мсфо 7,305 млрд руб

Прибыль 1 кв 2018г: 2,858 млрд руб

Прибыль 6 мес 2018г: 7,870 млрд руб/ Прибыль мсфо 1,898 млрд руб

( Читать дальше )

Русснефть в 20 г увеличила запасы нефти на 32,6 млн т

- 27 января 2021, 15:47

- |

Основной объем геологоразведочных работ в отчетном году выполнен в Ханты-Мансийском автономном округе

Ежегодная программа геологоразведочных работ (ГРР) компании реализуется за счет трудноизвлекаемых и нетрадиционных запасов (ТРИЗ).

Наиболее привлекательные и перспективные направления: Верхне-Шапшинское, Тагринское, Западно-Варьеганское месторождения.

источник

Русснефть в январе увеличит среднесуточную добычу нефти на 1,4%, капекс в 21 г составит 20 млрд руб, EBITDA за 20 г составит 26 млрд руб

- 23 декабря 2020, 17:10

- |

Представитель компании:

Ожидаемая среднесуточная добыча в соответствии с целевым показателем — 16,78 тыс. тонн по январю 2021 года

Рост добычи планируется в рамках смягчения ограничений по соглашению ОПЕК+.

В 2020 году на месторождениях компании введены в эксплуатацию 83 новые нефтяные скважины, а бизнес-план на 2021 год предполагает строительство еще около 110 скважин, наибольшее число которых придется на Варьеганский блок и Верхне-Шапшинское месторождениеПАО НК «Русснефть» в 2021 году планирует добыть 6,5 миллиона тонн нефти. В текущем году по оперативным данным уровень добычи составит 6,38 миллиона тонн нефти, что соответствует условиям исполнения соглашения ОПЕК+

( Читать дальше )

Российский нефтегазовый сектор: в поисках лидеров и аутсайдеров

- 08 декабря 2020, 15:10

- |

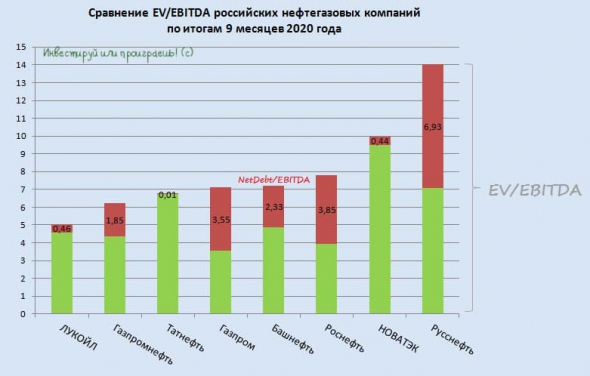

🛢 Предлагаю теперь заглянуть в российский нефтегазовый сектор и попытаться подвести финансовые итоги минувших 9 месяцев 2020 года, для чего мы традиционно выстроим компании по значению мультипликатора EV/EBITDA и посмотрим, как изменилась картина в целом.

📊 Что сразу же бросается в глаза: заметно выросли мультипликаторы EV/EBITDA по всем компаниям сектора. Если год назад шесть из возьми сегодняшних участников могли похвастаться значениями от 2,5х до 4,5х, то теперь ни одна компания не оценивается рынком ниже 5х по соотношению EV/EBITDA. И тому есть вполне объяснимые причины, о которых мы с вами регулярно вспоминаем: COVID-19, падение цен на нефть (особенно в первой половине текущего года), соглашение ОПЕК, крах мировой экономики, замедление мировой промышленности и деловой активности, локдауны целого ряда стран, резкое сокращение авиаперелётов по всей планете и т.д. и т.п.

🦠 Тем не менее, определённую надежду в этом смысле вселяют ковидные вакцины, к которым человечество стремительно приближается, да и острая фаза пандемии вряд ли растянется на годы, а потому оптимистично настроенные в отношении нефтянки инвесторы могут через определённое время получить заслуженную награду за свою веру в нефтегазовую отрасль и инвестиционную смелость.

💼 Поэтому, забегая вперёд, сразу скажу, что все рассматриваемые сегодня компании (за исключением разве что Русснефти) так или иначе сохраняют определённый потенциал для роста и, скорее всего, котировки их акций будут двигаться дружно и в одном общем тренде. А, значит, решение покупать те или иные бумаги – принимать уже исключительно вам. Быть может, где-то интуиция вам подскажет, где-то свою решающую роль окажет любовь или нелюбовь к госкомпаниям, или же для вас главный критерий – рост бизнеса? В общем, пища для размышлений определённо присутствует.

( Читать дальше )

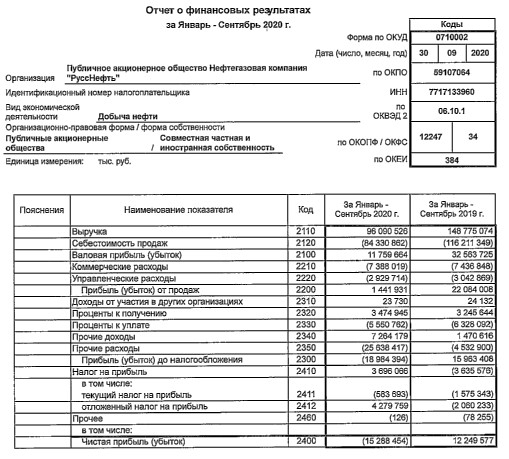

РуссНефть - Прибыль 3 кв 2020г: 3,372 млрд руб (-21% г/г); Убыток 9 мес: 15,289 млрд руб против прибыли 12,250 млрд руб г/г

- 19 октября 2020, 20:18

- |

РуссНефть – рсбу/ мсфо

294 120 000 Обыкновенных акций = 88,589 млрд руб

98 032 000 Привилегированных акций (дисконт., -20%) = 23,622 млрд руб

russneft.ru/shareholders/capital_structure/

Капитализация на 19.10.2020г: 112,211 млрд руб

Общий долг на 31.12.2017г: 162,725 млрд руб/мсфо 158,217 млрд руб

Общий долг на 31.12.2018г: 178,991 млрд руб/мсфо 175,120 млрд руб

Общий долг на 31.12.2019г: 194,397 млрд руб/мсфо 203,696 млрд руб

Общий долг на 30.06.2020г: 208,406 млрд руб/мсфо 223,146 млрд руб

Общий долг на 30.09.2020г: 223,181 млрд руб

Выручка 2017г: 123,115 млрд руб/ мсфо 129,193 млрд руб

Выручка 6 мес 2018г: 84,386 млрд руб/ мсфо 88,365 млрд руб

Выручка 9 мес 2018г: 134,183 млрд руб

Выручка 2018г: 176,365 млрд руб/ мсфо 177,802 млрд руб

Выручка 6 мес 2019г: 102,553 млрд руб/ мсфо 100,447 млрд руб

Выручка 9 мес 2019г: 148,775 млрд руб

Выручка 2019г: 192,303 млрд руб/ мсфо 187,127 млрд руб

Выручка 1 кв 2020г: 34,780 млрд руб

Выручка 6 мес 2020г: 60,093 млрд руб/ мсфо 60,134 млрд руб

Выручка 9 мес 2020г: 96,091 млрд руб

( Читать дальше )

Сафмар ФИ - заложено 10% акций компании в обеспечение по кредиту Русснефти

- 05 октября 2020, 09:50

- |

11,2 млн акций холдинга заложены до марта 2029 года.

В базу Федресурса информация о залоге была внесена 2 октября.

Акции передаются в обеспечение исполнения всех обязательств «Русснефти» перед банком CQUR по кредитному договору на сумму до $2,35 млрд, который был заключен 6 мая 2015 года.

2 октября «Русснефть» сообщила, что подписала дополнительное соглашение по кредиту на $1,17 млрд с ВТБ (как агентом) и CQUR (как кредитором).

источник

Новости компаний — обзоры прессы перед открытием рынка

- 02 октября 2020, 09:13

- |

Банки догоняет вторая волна неплатежей. Просроченная задолженность компаний может вырасти в полтора раза

Доля проблемных корпоративных долгов перед банками в течение года возрастет в полтора раза, ожидают в АКРА. Столь существенный рост потребует от банков создания дополнительных резервов в размере не менее 650 млрд руб. Дополнительное резервирование будет нужно и розничному портфелю. Существующего капитала банковской системы на это хватает, однако может значительно снизиться капитал и потребоваться поддержка государства в адрес наименее устойчивых кредитных организаций. Причем текущий сценарий не учитывает второй волны пандемии, которая может ухудшить эти показатели.

https://www.kommersant.ru/doc/4512589

Железные дороги получили на чай. Правительство разрешило им не платить дивиденды

Разрешение ОАО РЖД не платить дивиденды по обыкновенным акциям за 2019 год и, возможно, в последующие годы не окажет существенного влияния на финансирование растущей инвестпрограммы монополии. Ее объем традиционно превышает прибыль ОАО РЖД по

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал