Прогноз по акциям

Презентация результатов OZON за 9 месяцев 2025

- 23 ноября 2025, 19:32

- |

Наконец нашел время посмотреть вебинар SberCIB с OZON по итогам 9 месяцев 2025. Инвесторам в компанию рекомендую посмотреть полное видео. Для себя зафиксировал показавшиеся интересными моменты из презентации.

Моментов, однако, вышло совсем уж много 🫠 так что это длиннопост, не обессудьте.

👨🏻🏫 Докладчики: Игорь Герасимов (финансовый директор) и Ваэ Овасапян (генеральный директор Ozon финтех)

Результаты Группы

📌 Финансовые результаты за 9 месяцев, год к году:

👉 Выручка +73%

👉 Валовая прибыль +157%

👉 Скорректированная EBITDA 113,2 млрд руб.

👉 Маржинальность по EBITDA 3,9%

👉 Чистый убыток 4,6 млрд (на 37,3 млрд руб. меньше, чем 9м2024)

📌 Уже 5 кварталов подряд выдерживают положительную маржинальность по EBITDA.

📌 Повысили прогноз по росту GMV в 2025 с 40% до 41-43%.

📌 Жду EBITDA по итогам 2025 ~140 млрд руб. (в начале года ожидали 70-90 млрд).

( Читать дальше )

- комментировать

- 515

- Комментарии ( 1 )

Ренессанс страхование: результаты за 9 месяцев и актуализация прогнозов

- 23 ноября 2025, 18:59

- |

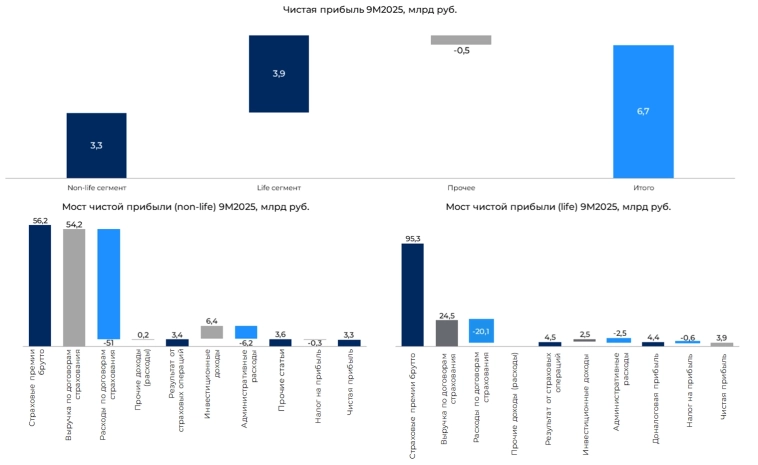

Группа Ренессанс страхование представила финансовые результаты за 9 месяцев 2025 года по МСФО.

Чистая прибыль по итогам 9 месяцев составила 6,7 млрд рублей, против 8,8 млрд рублей годом ранее. Показатели за текущий и прошлый период представлены в соответствии с новым отраслевым стандартом учета операций по договорам страхования, который заменил стандарт МСФО 4. Переход на новый стандарт оказал значительное влияние на финансовые показатели, включая чистую прибыль. В чем суть изменений и почему видим такое значительное падение прибыли относительно прошлого года? Ключевая «фишка» нового стандарта: не только активы страховой оцениваются по справедливой рыночной стоимости, но и обязательства. Раньше обязательства страховой компании перед клиентами оценивались по заданной ставке дисконтирования, которая была актуальной в момент признания обязательства. В 17 стандарте обязательства пересчитываются на текущий день в соответствии с рыночной динамикой в кривой бескупонной доходности. По старому стандарту прибыль за 9М2024 года – 4,5 млрд рублей, по новому – 8,8 млрд рублей. В прошлом году рыночные ставки росли, обязательства перед клиентами в старом стандарте не переоценивались, пересчитали по новому стандарту с учетом рыночных ставок = получили снижение резервов, и это отразилось на прибыли. В текущем году прибыль ниже, т.к. ставка дисконтирования при расчете обязательств снижается следом за рыночными ставками, что приводит к росту приведенной стоимости обязательств (увеличению резервов). Новый стандарт даёт лучшее понимание для инвесторов, т.к. теперь не только активы, но и обязательства реагируют на изменение рыночных ставок.

( Читать дальше )

Куда вложиться? Обновленный ТОП-10 акций РФ по версии ВТБ

- 23 ноября 2025, 17:31

- |

Аналитики ВТБ обновили свою подборку из ТОП-10 акций на российском рынке, которую они ведут с 2017 года. Т.к. у меня в «синем» банке открыт и обычный брокерский счет (с 2018-го), и ИИС, я иногда посматриваю на стратегии тамошних управляющих, чтобы «сверить часы».

В прошлый раз подборку я обозревал ещё в августе, а свежая была представлена 20 ноября.

🔥Давайте посмотрим на этот список из «самых-самых» бумаг, а я как обычно приведу краткие комментарии по актуальной ситуации для каждой компании.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

💎 OZON ОЗОН

Новое имя в подборке. Озон только что стал полностью российским, вышел на более-менее устойчивую прибыль и анонсировал первые в своей истории дивы.

✅Драйверы роста: высокие темпы роста оборота, сильная рентабельность по EBITDA, бурное развитие финтех-сегмента, привлекательная оценка по мультипликаторам (на уровне 0,2х EV/GMV и 4x EV/EBITDA).

( Читать дальше )

Яндекс вводит в заблуждение инвесторов? Допэмиссия и Имитация роста прибыли. Стоит ли покупать Акции.

- 23 ноября 2025, 15:34

- |

МКПАО «Яндекс» в 2025 году объявлял о выпуске до 3,9 млн обыкновенный акций в рамках программы долгосрочной мотивации. Сейчас МКПАО «Яндекс» разместил уже 1,008 млн акций по закрытой подписке.

Допэмиссия по этой программе приведет к снижению доли акционеров примерно на 1%.

Согласно теории стоимостного инвестирования, инвестор приобретает долю компании с расчетом получения доходности в соответствии со своей долей. Поэтому само по себе размытие доли акционеров иногда может рассматриваться как негативный фактор. Так это или нет – будет показано в конце публикации.

Также программа мотивации акциями компании приводит к искажению оценки динамики прибыли в финансовых отчетах. Об этом так же ниже.

Реструктуризация Яндекса и программа мотивации.

После реструктуризации в 2024 году Яндекс адаптировал стратегию развития к новым реалиям.

Интересный бонус новой стратегии – начало выплаты дивидендов с 2024 года.

Также в 2025 году было объявлено о расширении программы мотивации сотрудников с допэмиссией и размытием доли акционеров.

( Читать дальше )

Т-технологии (T). Отчет 3Q 2025. Дивиденды. Перспективы.

- 22 ноября 2025, 10:59

- |

Приветствую на канале, посвященном инвестициям! 20.11.25 вышел отчёт по МСФО за 3 квартал 2025 г. компании «Т-технологии» (T). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

МКПАО «Т-технологии» (прежнее наименование «ТКС Холдинг») — технологическая компания, развивающая экосистему финансовых и лайфстайл услуг для частных лиц и бизнеса через мобильные приложения и цифровые сервисы. В основе экосистемы лежит «Т‑Банк», один из крупнейших в мире онлайн-банков.

( Читать дальше )

🇷🇺Фосагро представила сильные операционные и финансовые результаты за 3-й квартал 2025 г.

- 21 ноября 2025, 19:17

- |

⛏Компания продолжает наращивать производство и продажи удобрений, что в совокупности с более высокими ценами реализации обеспечило хорошую динамику ключевых финансовых результатов.

📤Благодаря росту объемов и цен реализации удобрений выручка Фосагро в 3-м квартале 2025 г. увеличилась на 10,6% г/г, до 143,2 млрд руб. EBITDA скорр. выросла на 7,6% г/г, до 49,0 млрд руб., с рентабельностью 34,2% против 35,2% годом ранее.

💱В то же время на фоне оттока средств в оборотный капитал свободный денежный поток компании в 3-м квартале 2025 г. оказался оконулевым и составил 2,5 млрд руб.

🛍На конец сентября 2025 г. чистый долг Фосагро снизился на 6,7% г/г, до 254,5 млрд руб., со значением чистый долг/EBITDA 1,3x. Мы отмечаем, что при нахождении долговой нагрузки в диапазоне от 1,0х до 1,5х коэффициент дивидендных выплат компании составляет 50-75% свободного денежного потока.

🪙Совет директоров Фосагро не стал давать рекомендацию по промежуточным дивидендам за 3-й квартал 2025 г. При этом компания уже выплатила 273 руб. на акцию за 1-е полугодие 2025 г. Согласно нашим расчетам, дивиденд Фосагро за 2-е полугодие составит 238 руб. на акцию при условии распределения 75% FCF.

( Читать дальше )

SberCIB сохраняет оценку покупать для акций Т-Технологии. ROE основного бизнеса постепенно возвращается к 30% и может достичь его к концу года

- 21 ноября 2025, 18:03

- |

Т-Технологии отчитались по МСФО за третий квартал:

— Чистые процентные доходы выросли на 6% к кварталу ранее. Из-за изменения структуры баланса группы чистая процентная маржа немного сократилась – с 10,9% до 10,7%.

— А чистая операционная прибыль акционеров увеличилась на 9% — это чуть лучше ожиданий аналитиков. Рентабельность капитала ROE достигла 29%.

— Т-Технологии объявили buyback до 5% от количества акций. А ещё совет директоров рекомендовал дивиденды — 36 ₽ на акцию.

Аналитики умеренно позитивно оценивают результаты и новость о выкупе акций. ROE основного бизнеса постепенно возвращается к 30% и может достичь его к концу года за счёт сильных результатов четвёртого квартала. Эксперты сохраняют оценку «покупать» для акций компании.

Источник

Банковский сектор: самые интересные акции в период снижения ставок

- 21 ноября 2025, 16:53

- |

В III квартале ключевая ставка снизилась с 20 до 17%. Снижение ставок даёт повод ожидать роста процентной маржи и улучшения финансовых показателей. В то же время вызревание проблемных кредитов продолжает сказываться на объёме резервирования и давит на маржинальность чистой прибыли. Как складывалась ситуация в III квартале 2025 года — рассказываем в обзоре.

Что происходит с акциями публичных банков

На Московской бирже торгуются акции нескольких банков:

- ДОМ.РФ ✅NEW!

- Банк Санкт-Петербург

- ВТБ

- МКБ

- МТС Банк

- Сбербанк

- Совкомбанк

- Т-Технологии (Т-Банк)

- Уралсиб

У акций Уралcиба и МКБ низкая ликвидность, поэтому мы отслеживаем их динамику, но не сравниваем финансовые показатели с другими банками.

Лучше других в III квартале выглядели акции МТС-Банка, который показал заметные улучшения в отчёте за полугодие. По итогам III квартала показатели тоже очень неплохие: процентная маржа 6,3%, ROE 24,4%, стоимость риска 5,9%. Почти 40% активов банка составляет портфель облигаций, который может хорошо перформить во время цикла снижения ставок. По текущим уровням банк выглядит недорогим, но как ставка на смягчение ДКП проще купить длинные ОФЗ.

( Читать дальше )

ЦБ уточнил прогноз по прибыли банков за 2025 год

- 21 ноября 2025, 16:28

- |

Банк России уточнил свой прогноз по прибыли банковского сектора для 2025 года. Регулятор ожидает, что этот показатель будет ближе к верхней границе прогнозного диапазона — от 3,2 трлн до 3,5 трлн рублей (ранее диапазон был 3 трлн — 3,5 трлн рублей), говорится в материала Банка России «О развитии банковского сектора».

«Если не повлияют какие-либо разовые факторы, по итогам этого года прибыль сектора будет ближе к верхней границе. В 2026 году диапазон по прибыли незначительно снижен из-за ожидаемого роста кредитного риска. Однако влияние кредитных потерь будет компенсировано ростом маржинальности основного банковского бизнеса», — поясняется в обзоре. В 2026 году он ждет 3,1-3,6 трлн рублей, хотя ранее на следующий год закладывал максимум в 3,7 трлн рублей.

Также повышен был и прогноз по чистой процентной марже на текущий год — до 4,4-4,5% (ранее 4 — 4,4%).

( Читать дальше )

Лукойл объявил дивиденды за 1П 2025, НО дальше есть риск дивидендной засухи!

- 21 ноября 2025, 16:27

- |

Совет директоров Лукойла принял решение о следующих дивидендах за 1П 2025 года.

Дивиденды: 397 руб.

Дивидендная доходность: 7,2%

Дата отсечки: 12 января

Отлично, что вернулись к обсуждению и выплате дивидендов после отмены первого совета директоров 23 октября в связи с санкциями США на компанию.

Дивиденды ниже моего прогноза. Я ждал от 463,6 до 531,3 руб. (нижняя граница — скорректированный денежный поток по МСФО, верхняя — прибыль за 1П 2025 по РСБУ). При этом, тоже вполне хорошие.

Вчера дивиденды объявила Роснефть, я писал вам, что не вижу идеи там из-за роста добычи нефти и давлении на цену, больших дисконтов Urals к Brent, крепкого рубля.

В Лукойле, на мой взгляд, ситуация была несколько лучше из-за того, что платят дивиденды от FCF, а не от прибыли (это видно по дивидендной доходности за 1П, 7,2% против 2,9 в Роснефти%). По крайней мере ситуация была лучше до санкций.

❗️Лукойл, скорее всего, потеряет зарубежные активы (примерно -15% EBITDA и выручки); и второе полугодие из-за конъюнктуры будет слабее первого. Есть риск за второе полугодие получить 0 руб. дивидендов при текущей конъюнктуре и росте CAPEX ко 2-му пол. 2024 сопоставимыми темпами, что и в 1 пол. 2025 к 1 пол. 2024.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал