Прогноз по акциям

Позитивный обзор. Arenadata

- 17 декабря 2025, 21:45

- |

Arenadata опубликовала слабые результаты за 9 месяцев 2025 года — и это тот случай, когда цифры сами говорят о масштабе проблем. Выручка рухнула почти вдвое, операционная прибыльность ушла в минус, а компания формально получила один из крупнейших убытков за всю свою историю.

За 9 месяцев выручка составила всего 1,96 млрд руб., что на 45% ниже, чем год назад. Для разработчика ПО это очень резкий спад, особенно учитывая, что в сегменте корпоративных данных спрос обычно более стабильный. Главный удар пришёлся на II–III кварталы — именно тогда резко снизились новые проекты, а продажи сместились ближе к концу года.

Скорректированная OIBDA упала до –1,59 млрд руб. против +794 млн руб. годом ранее. Чистая прибыль сменилась чистым убытком: –1,4 млрд руб., тогда как в 2024 году компания показывала +733 млн руб. Это говорит не просто о снижении спроса, но и о неэффективности структуры расходов при такой просадке оборотов. Маржинальная модель Arenadata в текущем цикле перестала работать.

( Читать дальше )

- комментировать

- 277

- Комментарии ( 0 )

Позитивный обзор. Софтлайн

- 17 декабря 2025, 21:45

- |

Софтлайн за 9 месяцев 2025 года показал смешанные результаты: оборот почти не растёт, чистая прибыль снова отрицательная, но качество выручки заметно улучшилось. Компания активно перестраивает бизнес в сторону собственных решений — и именно это сегодня держит маржинальность на исторических максимумах.

За 9 месяцев оборот достиг 73,8 млрд руб. (+4% г/г). Драйвером роста стали именно собственные решения, их продажи выросли до 26 млрд руб. (+24% г/г) и заняли уже 35% оборота. Это стратегически важная перестройка — именно свои продукты дают компании деньги: доля валовой прибыли от них — 73%, а валовая рентабельность по итогам периода — 36,8%.

Валовая прибыль увеличилась до 27,2 млрд руб., что на 14% выше прошлого года. Такой рост при умеренной динамике оборота означает одно: компания успешно уходит от низкомаржинального реселлинга, фокусируясь на собственных сервисах, облаке и высокотехнологичной линейке.

Однако в чистой прибыли ситуация противоположная: за 9 месяцев компания остаётся в минусе — –996 млн руб., а в III квартале убыток составил –908 млн руб. Главный фактор — процентные расходы. Высокая ключевая ставка и рост долгового портфеля увеличивают стоимость обслуживания долга, что «съедает» операционный результат.

( Читать дальше )

ЛЕНТА. Ритейл, который снова зарабатывает

- 17 декабря 2025, 18:09

- |

Сегодня рассмотрю Ленту — одного из лидеров российского продуктового ритейла по операционным и риск-метрикам.

За 2024 и 9 месяцев 2025 года компания прошла ключевую трансформацию: от восстановления маржинальности после слабого периода — к фазе масштабирования и устойчивого роста прибыли. Важно, что рост здесь носит не только инфляционный, но и операционный характер.

По LTM-показателям выручка Ленты приблизилась к 1 трлн ₽ (против ~888 млрд ₽ годом ранее), EBITDA выросла до ~79,5 млрд ₽, EBIT — до ~59 млрд ₽, чистая прибыль — до ~31 млрд ₽. Год назад таких цифр у компании не было.

Качество прибыли заметно улучшилось: ROE около 15% (год назад рентабельность была близка к нулю), ROA — порядка 4,5%. Бизнес снова зарабатывает деньгами операционной модели, а не бухгалтерскими эффектами.

Баланс выглядит устойчиво. Чистый долг составляет около 71,5 млрд ₽, мультипликатор EV/EBITDA — 3,7–3,8, что для продуктового ритейла является комфортным уровнем. Рост долга сопровождает рост бизнеса и не создаёт стрессовой нагрузки: процентное покрытие остаётся адекватным даже при текущей высокой ключевой ставке.

( Читать дальше )

В 2026 году финансовые результаты ряда российских банков улучшатся на фоне снижения ключевой ставки ЦБ — Аналитики Эйлер

- 17 декабря 2025, 18:06

- |

Аналитики Эйлер улучшили прогнозы по Сбербанку, ВТБ, Т-Технологиям и Совкомбанку после их отчетности за III квартал 2025 года и сохраняют позитивный взгляд на эти банки.

Ожидается, что IV квартал 2025 года будет сложным из-за сезонного роста расходов и высоких отчислений в резервы. Однако в 2026 году финансовые результаты улучшатся на фоне снижения ключевой ставки ЦБ.

Смягчение денежно-кредитной политики в 2026-2027 годах поддержит деловую активность, спрос на кредиты и снизит кредитные риски. Качество активов начнет улучшаться со второй половины 2026 года. Рост активов может сдерживаться отсутствием существенного смягчения регулирования.

Акции банков торгуются на привлекательных уровнях, не учитывающих потенциал прибыли. В 2026 году рентабельность капитала (ROE) может остаться высокой у Сбербанка (22%) и Т-Технологий (30%) и вырасти у Группы ВТБ (20%) и Совкомбанка (19%).

Ожидаются высокие дивиденды:

— Сбербанк: 50% от чистой прибыли за 2025 год (38 руб./акция, доходность 12-13%).

— Группа ВТБ: 35% от прибыли (11,8 руб./акция, доходность 16%).

( Читать дальше )

Российский сектор здравоохранения: два перспективных эмитента

- 17 декабря 2025, 15:59

- |

«МД Медикал Груп»

«МД Медикал» — один из ведущих игроков на рынке частных услуг здравоохранения в РФ. Группа компаний «МД Медикал» объединяет 87 медицинских учреждений, включая 14 многопрофильных госпиталей и 73 амбулаторные клиники, с присутствием в 35 регионах России.

Компания ориентирована на расширение своей сети по стране и в 2025 году приобрела сеть клиник «Эксперт». В сделку вошли 3 госпиталя и 18 клиник в 13 городах России, которые оказывают широкий спектр амбулаторных, диагностических и стационарных медицинских услуг. Совокупная выручка сети за 2024 год составила 6,4 млрд руб. Сумма сделки — 8,5 млрд руб. за собственные средства покупателя.

«МД Медикал» позитивно отчиталась по операционным результатам за III квартал: общая выручка группы выросла на 40,3% (г/г) и составила 11,61 млрд руб. Основными факторами роста стали высокий спрос на амбулаторную и стационарную медицинскую помощь, значительное увеличение количества родов, а также вклад присоединившейся сети медицинских центров «Эксперт», доля которой в общей выручке составила 15,7%.

( Читать дальше )

- комментировать

- 15.4К |

- Комментарии ( 1 )

Акции АЛРОСА в настоящее время не представляют интереса для покупок — Алор Брокер

- 17 декабря 2025, 15:28

- |

Стабильный мировой спрос на ювелирные изделия и снижение добычи алмазов создают необходимые условия для восстановления цен, заявил глава российской алмазодобывающей «АЛРОСА» Павел Маринычев в интервью индийскому изданию The Times of India.

Мы не можем согласиться с озвученной позицией касательно спроса на ювелирные изделия, поскольку данные Всемирного совета по золоту показывают обратную тенденцию. Это неудивительно с учетом сильного роста золота в текущем году. Акции эмитента не рассматриваем для инвестиционных покупок.

Источник

Пройдёмся по основным IT-компаниям. За основу брал MOEXIT – отраслевой индекс, куда входят на данный момент 9 компаний.

- 17 декабря 2025, 13:34

- |

Астра

Компания занимается выпуском ОС Astra Linux и выстраивает вокруг неё экосистему с сопутствующими продажами, а также услугами (главным образом – техподдержка). От монопродуктивности компания ушла ещё в прошлом году, выручка от прочих продуктов уже превышает 40%. Доля рекуррентной выручки тоже растёт.

Астра в целом движется в правильном направлении, но она столкнулась с двумя основными проблемами:

✔️предел роста – весь рынок уже практически захвачен, далее нужен органический рост, а его уже нет

✔️основные клиенты Астры – госкомпании, которые начали сворачивать расходную часть, в т.ч. экономить на софте

🔽В итоге Астра по итогам 3-х кварталов 2025 года стала убыточной по NIC (это ЧП минус капексы) и FCF. Во 2 квартале вообще была убыточной на операционном уровне. Конечно, для Астры свойственна сезонность, когда госкомпании исполняют остатки бюджета в 4 квартале – но в этом году, как я писал в прошлом посте, так может и не случиться. И получится, что компания недополучит значительную часть выручки.

( Читать дальше )

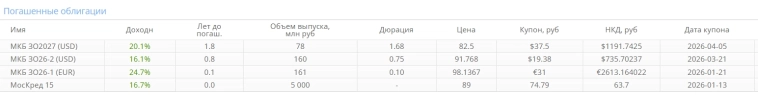

Валютные облигации МКБ - мутная муть или риски в цене?

- 17 декабря 2025, 13:16

- |

Тимофей на днях подсветил, что я взял немного субордов.

Постараюсь описать логику почему купил и подсветить, что происходило с банком последние месяцы.

( Читать дальше )

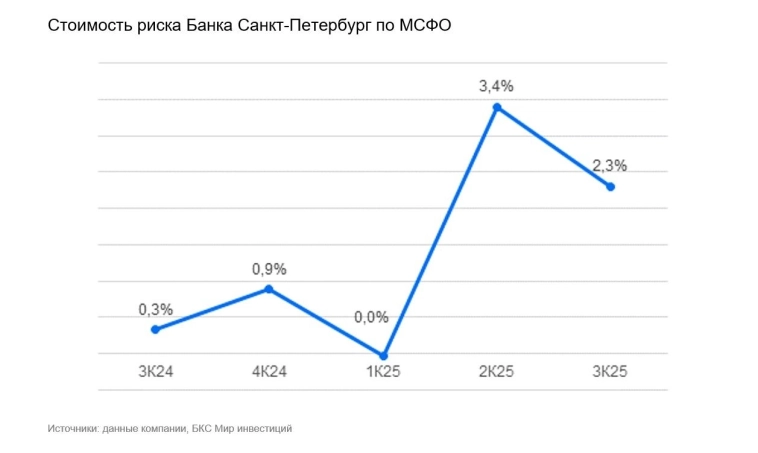

Очередной рост стоимости риска Банка Санкт-Петербург, на наш взгляд, снижает вероятность выплаты 50% чистой прибыли в виде дивидендов за 2025 г. — БКС

- 17 декабря 2025, 13:08

- |

Финансовые результаты Банка «Санкт-Петербург» за ноябрь оказались слабыми. Чистый процентный доход снизился на 15% г/г, несмотря на рост кредитного портфеля, что указывает на сокращение маржи. Стоимость риска выросла до 2,2%, а операционные расходы увеличились на 56% г/г. В результате чистая прибыль упала на 79% г/г.

Аналитики отмечают сохранение давления со стороны стоимости риска и чистой процентной маржи при опережающем росте операционных расходов. Сохраняется «Нейтральный» взгляд на бумаги. Из-за давления на маржу чистая прибыль в ближайшие два года, по оценкам, будет в диапазоне 40-45 млрд руб. Очередной рост стоимости риска снижает вероятность выплаты дивидендов в размере 50% от чистой прибыли за 2025 год.

Источник

БКС: Акции ПРОМОМЕД включены в ТОП-5 инвестиционных идей для покупки в средне- и долгосрочной перспективе

- 17 декабря 2025, 13:04

- |

Аналитики сохранили «позитивный» взгляд на акции Компании. Цель на год — 760 руб. за акцию, потенциал роста составляет более 90%.

По итогам 9 месяцев 2025 года выручка Компании выросла на 78% год к году, достигнув 19 млрд руб., что в 6 раз превышает темпы роста российского фармрынка (+12,6%).

Аналитики отмечают устойчивые драйверы роста:

— вывод в рынок инновационных препаратов;

— органический рост продаж ранее выведенных в рынок лекарственных средств.

Это позволит ПРОМОМЕД выполни

ть прогноз на 2025 год по росту выручки на 75% при рентабельности по EBITDA на уровне 40%.

Кроме того, сокращение клинических исследований международными фармкомпаниями открывает качественно новые возможности для отечественных игроков, которые разрабатывают и производят инновационные решения. ПРОМОМЕД ведет работу по импортозамещению востребованных препаратов в ключевых сегментах.

$PRMD

#Аналитика

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал