ПИК

В ожидании 15 декабря

- 11 декабря 2023, 10:18

- |

Если индекс будет падать, то слабые бумаги с большими долгами и без дивидендов будут падать сильнее, поэтому решил встать в небольшой шорт на 300к до пятницы, распределив между 5-эмитентами

📍Мвидео Долги надо рефинансировать, а бизнес не зарабатывает и не будет. Один из главных кандидатов на банкротство в ближайшие 5 лет.

📍Мечел Пузырь постепенно сдувается, поэтому ускорю этот процесс своим шортом.

📍ТМК Долг приличный, да и бумага стоит недешево. SPO было проведено на хаях, падать тут есть куда если посмотреть на график за последние годы.

📍АФК В долгах как в шелках. От роста ставки бизнес явно не выиграет

📍Пик Дела в строительном секторе не очень, повышение ставки сильно ударит по продажам.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

СПАСИБО, ИНВЕСТОРЫ...

- 06 декабря 2023, 22:05

- |

Всегда б такой день инвестора в Сбербанке))

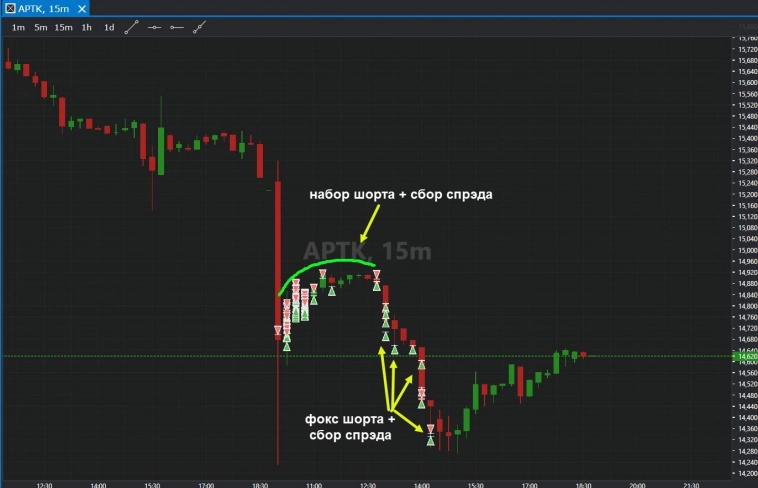

Собирал волатильность со спрэдом на ЦИАНе.

Периодически приходится объяснять, что сделки все лимитками. Комиссия 0,0052%. Повторюсь😊

( Читать дальше )

Упахался сегодня...((

- 01 декабря 2023, 19:35

- |

Жижа

Ни о чем. Елозиво, борьба с нулем.

PS/Голду пропустил, в движ не полез.

❗️В 19:00 и в 22:00 Пауэлл выступает. Может волатилить, смотрите не развалитесь.

Опять козырно нарулил на ЦИАНе🔥

Дал опять собрать весь движ + вола + спрэд. Еще хочу😁

( Читать дальше )

Работал разнорабочим....

- 30 ноября 2023, 22:55

- |

Жижа

Пробовал лонгать. Риски плотно держал. Впрочем, как и обычно. Спасибо стопам, что не развалило.

Кто не юзает стопы, аминь. Думаю вы пересмотрите сто раз свое отношение к ним.

Голда

На голде тоже ни о чем.

( Читать дальше )

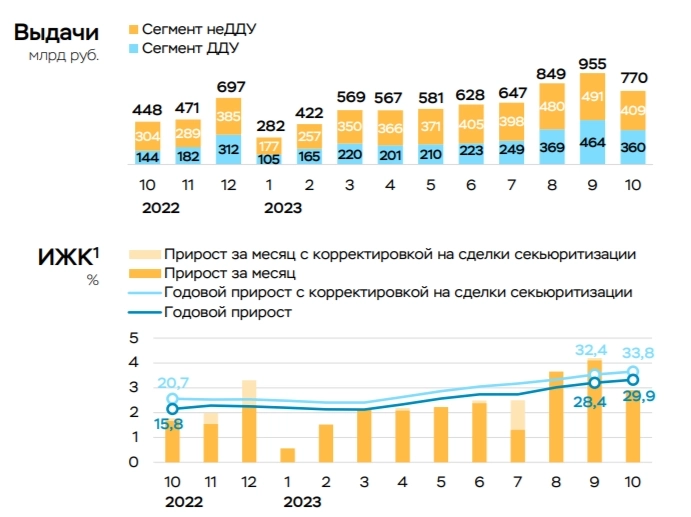

В октябре спрос на кредитование снижается, но ипотека всё равно остаётся головной болью регулятора, темпы выдачи ещё высоки!

- 26 ноября 2023, 11:59

- |

По данным ЦБ, в октябре повышенный спрос в кредитовании начинает снижаться — 712₽ млрд (2,2% м/м и 23,8% г/г, месяцем ранее 928₽ млрд), но темпы выдачи всё равно высоки. В данном месяце ещё присутствует лаг по сделкам, ибо потребители стремились взять кредит/ипотеку по заниженным ставкам в преддверии её повышения и ужесточения лимитов/надбавок (не забываем и про увеличение первоначального взноса), поэтому ноябрь будет показательным месяцем, если темпы упадут до июльских значений (529₽ млрд), то можно смело говорить, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в октябре ипотека замедлилась до 2,9% (+4,2% в сентябре). С начала года прирост составил 27%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой снизилась на 17% (к результату сентября), выдача же рыночной ипотеки снизилась на 25%.

( Читать дальше )

Рынок недвижимости на фоне наблюдавшегося в последние месяцы ажиотажного спроса вновь начал двигаться в сторону дефицита предложения — Ъ

- 22 ноября 2023, 12:00

- |

За десять месяцев 2023 года новых проектов запущено на 25% больше (47 млн кв. м), чем было введено в эксплуатацию (37 млн кв. м).

Спрос, подогретый льготной ипотекой на фоне роста ставок, привел к рекордному количеству зарегистрированных договоров долевого участия. Такой рост спроса позволил сократить сроки реализации непроданного строящегося жилья с 3 лет на начало года до 2,3 года. В «Дом.РФ» текущую ситуацию характеризуют как сбалансированную — в силу того что в 2020–2021 годах на фоне активного стимулирования спроса соотношение распроданности и стройготовности объектов превышало 90%, что означает дефицит предложения. Сейчас же показатель немного выше нормального уровня в 70%.

( Читать дальше )

Акции на сегодня +5% к депо.

- 17 ноября 2023, 02:26

- |

Предоставляю список акций, который необходимо выкупить СЕГОДНЯ (17.11.23) с целью «прироста к депо ~5%»

- Магнит

- Роснефть

- Газпром

- Яковлев-3

- Ростел-ап

- Пик ао

- Икрусс-инв

- Лукойл

Цены на новостройки в России за последние 3 года выросли на 90% — Набиуллина

- 16 ноября 2023, 12:30

- |

«Кредитование населения также растет, особенно в ипотеке. Здесь очень высокие темпы роста — плюс 32% в годовом выражении, то есть за 12 месяцев ипотечный портфель вырос на треть. Нас, конечно, не может не беспокоить, что этот рост сопровождается увеличением цен на жилье и снижением качества кредитов за счет выдачи ипотеки заемщикам с уже высокой долговой нагрузкой. В будущем это может обернуться большими рисками и для банков, и главное, для самих заемщиков», — сказала она.

«Мы за то, чтобы льготные программы были адресными, потому что то, что у нас есть массовая программа, это привело к региональным перекосам. Действительно, значительная часть льготной ипотеки берется в столичных центрах, здесь же покупается инвестиционное жилье, люди из других регионов стараются здесь купить жилье, и конечно, нужно дифференцировать», — прокомментировала она предложение депутата о дифференциации ставки льготной ипотеки по регионам в зависимости от средней зарплаты в них.

( Читать дальше )

Сделки за сегодня 14.11.2023

- 15 ноября 2023, 00:15

- |

Шортанул CIAN. Добавился потом на пробой айса. Движ не развился. Отфиксил всю позу перед прострелом.

( Читать дальше )

Ждать ли кризиса в девелопменте? Прямой эфир с экспертами отрасли

- 14 ноября 2023, 09:06

- |

Ждать ли кризиса в девелопменте?

Этот вопрос разберем вместе с экспертами отрасли в прямом эфире 15 ноября в 17:00. В гостях у PRObonds генеральный директор G-Group Линар Халитов и заместитель генерального директора Унистрой Искандер Юсупов.

Также поднимем следующие темы:

— Сколько продержится льготная ипотека?

— Как на продажи жилья влияет запретительная ключевая ставка?

— Почему у публичных девелоперов (и Джи-Групп в частности) растут рейтинги?

— Кому нужны ЦФА? Плюсы и минусы для инвесторов и эмитентов.

Ждем ваших вопросов о рынке девелопмента в целом и к Джи-Групп в частности. До встречи на эфире

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал