ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Газпром: мечты не сбылись или дивидендов нет, вы там держитесь

- 20 мая 2024, 22:34

- |

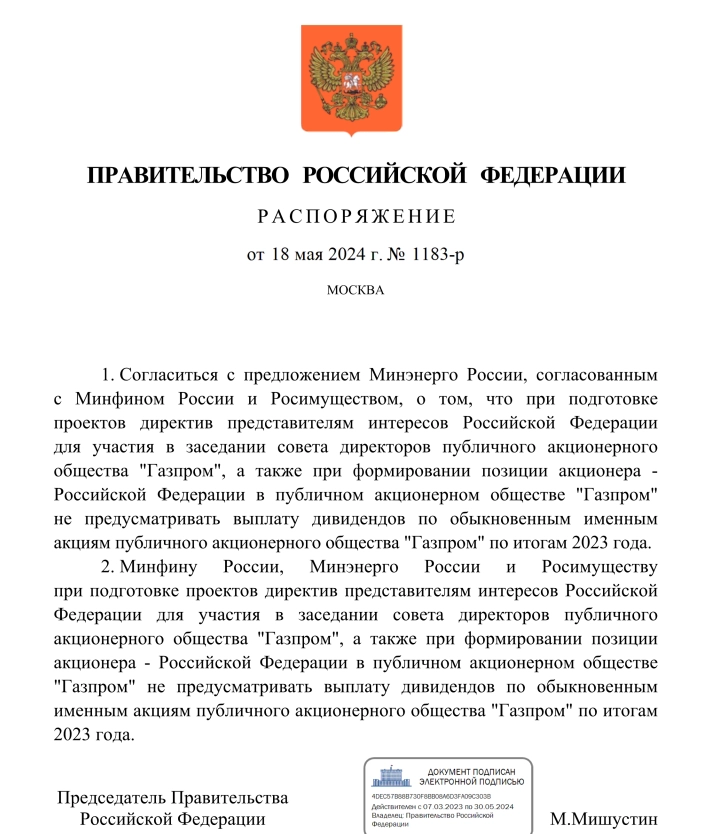

Газпром дивиденды за 2023 год не заплатит, вышло распоряжение Мишустина на этот счет (причем от 18.05.24, а опубликовали только сегодня)

Дивиденды за 2023 год составлят 0 рублей

( Читать дальше )

- комментировать

- 2К | ★4

- Комментарии ( 8 )

Лайм-Займ | Результаты за 2023 год и 1Q2024 – РСБУ - 18.05.2024

- 20 мая 2024, 15:14

- |

Лайм-Займ | Результаты за 2023 год и 1Q2024 – РСБУ

Компания продолжает расти двузначными темпами под стать всему рынку кредитования.

Ключевые показатели '23 (CAGR 3Y):

— Объём выдач +84% г-г (78%)

— Процентные доходы +83% г-г (61%)

— Чистые процентные доходы до РО +81% г-г (61%)

— Резервы под обесценение +106% г-г (54%)

— Чистые процентные доходы после РО +51% г-г (75%)

— Капитал +114% г-г (77%)

— Портфель +65% г-г (45%)

— NPL 90+ -10 п.п. г-г до 38%

— ROE +19 п.п. г-г до 73%

Ключевые показатели '1Q24 (CAGR 3Y):

— Процентные доходы +35% г-г (59%)

— Резервы под обесценение +81% г-г (76%)

— Чистые процентные доходы после РО -26% г-г (+31%)

— Капитал +83% г-г (76%)

— Портфель +58% г-г (65%)

В 2023 год был достаточно успешным для компании, как в целом и для сектора. Тем не менее, знаменательно именно то, что компания вовремя начала переход от PDL к IL, что существенно снижает риски в части МПЛ ЦБ. Напомним, что при IL уровень ПДН на заемщика «размывается» на горизонте кредитования, что позволяет более оптимально работать с клиентами и структурировать выдачи под нормативы.

( Читать дальше )

Дом.рф заработал в I квартале почти 10 млрд рублей

- 20 мая 2024, 13:53

- |

Чистый процентный доход до резервов за отчетный период вырос в 1,6 раза — до 20,7 млрд рублей, после резервов — в 1,5 раза — до 17,7 млрд рублей, чистый комиссионный — сократился в 1,8 раза, до 0,6 млрд рублей. Чистая процентная маржа год к году выросла с 3 до 3,4%. Административные расходы выросли на 40% до 5,3 млрд рублей, в основном за счет роста вознаграждений сотрудников и расходов на рекламу и маркетинг, следует из отчетности.

Кредитный портфель банка с начала года вырос на 14% главным образом за счет выдач ипотеки (рост на 19%, до 583,9 млрд рублей) и кредитов на финансирование жилищного строительства (+5%, 1,1 трлн рублей). При этом стоимость риска (COR) составила 0,6%, удвоившись в годовом выражении, а доля кредитов клиентам, просроченных на срок свыше 90 дней, уменьшилась с начала года до 0,9% (1,0% в 2023 году).

( Читать дальше )

Ренессанс Страхование, отчет за 1 квартал, что там с дивидендами?

- 20 мая 2024, 12:16

- |

Компания Ренессанс Страхование, как и предполагалось по инвестиционному календарю, отчиталась по МСФО за 1 квартал 2024 года.

📌Если у обычных компаний поступления выражаются в выручке, то у страховых компаний они называются страховыми премиями. За 1 квартал Ренессанс увеличила объем страховых премий на 39% до 33,3 млрд. рублей. Рост поступлений был обеспечен продажами накопительного страхования, ДМС и автострахования.

📌Чистая прибыль год к году выросла на 7,6% до 2,5 млрд. рублей.

📌Коэффициент достаточности капитала составил 164%, существенно превысив норматив Центробанка в 105%.Компания показала хорошие финансовые показатели, которые нам говорят о продолжающемся росте страхового бизнеса.

Ренессанс подойдет инвесторам с дивидендной стратегией инвестирования, так как она на постоянной основе выплачивает дивиденды, стремясь к 10% годовой дивидендной доходности.

Согласно дивидендной политике, Ренессанс будет стремиться выплачивать дивиденды на полугодовой основе в размере не менее 50% от чистой прибыли за год, В 2023 году компания уже выплатила 7,7 рублей дивидендов на одну акцию, а 2 мая совет директоров утвердил заключительные дивиденды по итогам 2023 года в размере 2,3 рубля на акцию.

( Читать дальше )

Отчет Сбера. Все еще тянет лямку на фоне роста расходов

- 18 мая 2024, 15:39

- |

По итогам 1 квартала 2024 года многие российские банки ухудшили свои финансовые показатели, чего нельзя сказать про отечественную кэш-машину aka зеленого Халка — Сбер (По МСФО за 1 кв. — рост ЧП +11,3% (397,4 млрд руб.), прибыль на акцию 18,56 руб., ROE 24,2%), а также ТКС Холдинг (+37% по ЧП), но там нужно будет смотреть теперь еще на дальнейшие совместное успехи с Росбанком, после их объединения (ожидаю снижения рентабельности):

А вот менеджмент Совкомбанка скорректировал прогноз по чистой прибыли по итогам 2024 года — если раньше в компании рассчитывали, что она будет на уровне прошлого года (95 млрд рублей), то теперь ждут прибыль ниже. ЧП банка хоть и выросла на 10,4% до 24,8 млрд руб. за 1 кв., но в составе прочих операционных доходов Совкомбанк отразил единовременный эффект от выгодной покупки Хоум банка в размере 14,6 млрд руб. (с учетом созданных резервов чистый эффект составил 10 млрд руб.). И если Совкомбанк называет высокий ключ проблемой, то БСП напротив сообщал о том, что динамика ключевой ставки поддерживает чистый процентный доход банка, который вырос на 53,3% до 17,2 млрд руб. за 1 кв. 2024 г., а вот ЧП Банка Санкт-Петербург упала на 10,9% до 13 млрд руб.

( Читать дальше )

Чистая прибыль CarMoney в 1кв 2024г МСФО снизилась на 38% с 127 млн. до 78 млн. руб

- 17 мая 2024, 12:13

- |

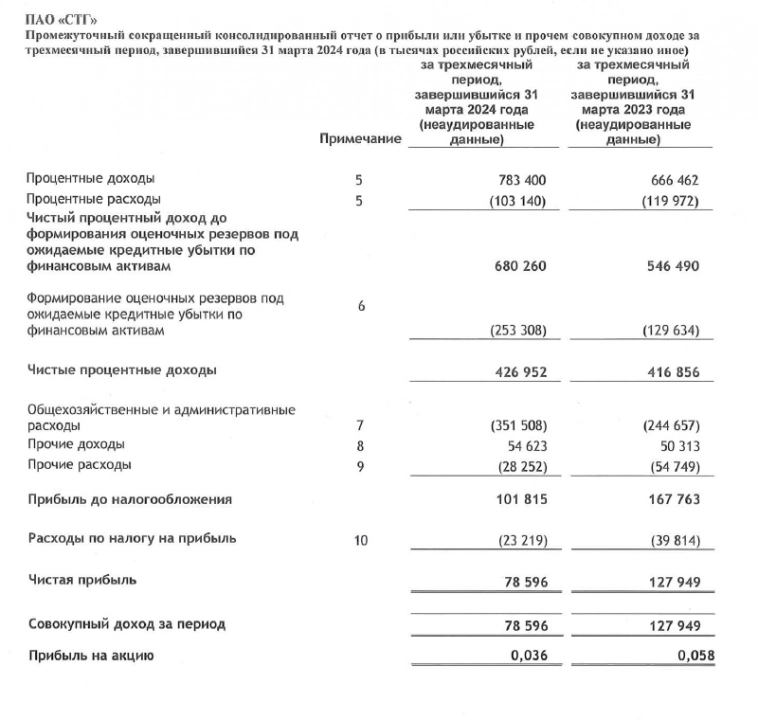

👉 Чистая прибыль CarMoney снизилась на 38% с 127 млн. до 78 млн. руб.

👉 Процентные доходы выросли на 17% с 666 млн. до 783 млн. руб.

👉 Резервы выросли на 95%

www.e-disclosure.ru/portal/files.aspx?id=38808&type=4

Банк Санкт-Петербург в I кв. снизил чистую прибыль по МСФО на 10,9% г/г, до 13 млрд руб. Выручка основного бизнеса составила 22.9 млрд руб., +39.1% г/г. Кредитный портфель +2.8% с начала года - отчет

- 17 мая 2024, 09:16

- |

Банк «Санкт-Петербург» представил отчет о своей деятельности за первый квартал 2024 года по международным стандартам финансовой отчетности (МСФО). В соответствии с данными консолидированной отчетности, банк заработал 13.0 млрд рублей. Другие ключевые показатели также отражают изменения в деятельности банка по сравнению с аналогичным периодом предыдущего года.

Чистый процентный доход банка увеличился на 53.5%, составив 17.2 млрд рублей, в то время как чистый комиссионный доход снизился на 25.4%, достигнув отметки в 2.7 млрд рублей. Чистый торговый доход также уменьшился на 62.5%, составив 2.2 млрд рублей. Несмотря на это, общая выручка банка выросла на 6.7%, достигнув 22.3 млрд рублей.

Операционные расходы снизились на 0.7%, что привело к уменьшению отношения издержек к доходам до 26.8%. Однако чистая прибыль уменьшилась на 10.9%, составив 13.0 млрд рублей, что соответствует рентабельности капитала в 29.0%.

На 1 апреля 2024 года кредиты и авансы клиентам составили 705.8 млрд рублей, что на 2.8% больше, чем в начале года. Доля проблемной задолженности составила 4.4%, снизившись с начала года, а стоимость риска составила 0.1%.

( Читать дальше )

М.Видео (MVID): что будет с акциями и при чем тут Сегежа?

- 16 мая 2024, 19:26

- |

На этой неделе прилетел целый ряд новостей по ритейлеру электроники М.Видео. После 2022 г. группа вынужденно изменила бизнес-модель, из-за чего три полугодия подряд терпела убытки и уже почти была списана инвесторами в утиль. Но в последнее время компания постепенно выходит на нормальную рентабельность, увеличивает продажи и довольно эффективно управляет финансовыми потоками. Феникс возрождается из пепла?

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Сургутнефтегаза, ОВК, Позитива, АФК Системы, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📊Результаты за 1 кв. 2024 года

Компания только что опубликовала довольно сильный отчет за первый квартал.✅Общие продажи (GMV) выросли на 18% год к году до 131 млрд ₽ (с НДС). Онлайн-продажи выросли на 24% до 98 млрд ₽, составив 75% от GMV Группы.

( Читать дальше )

HeadHunter в I МСФО квартале нарастил выручку на 55,4% до 8,6 млрд рублей, чистая прибыль группы выросла в 2,3 раза - до 5 млрд рублей

- 16 мая 2024, 16:27

- |

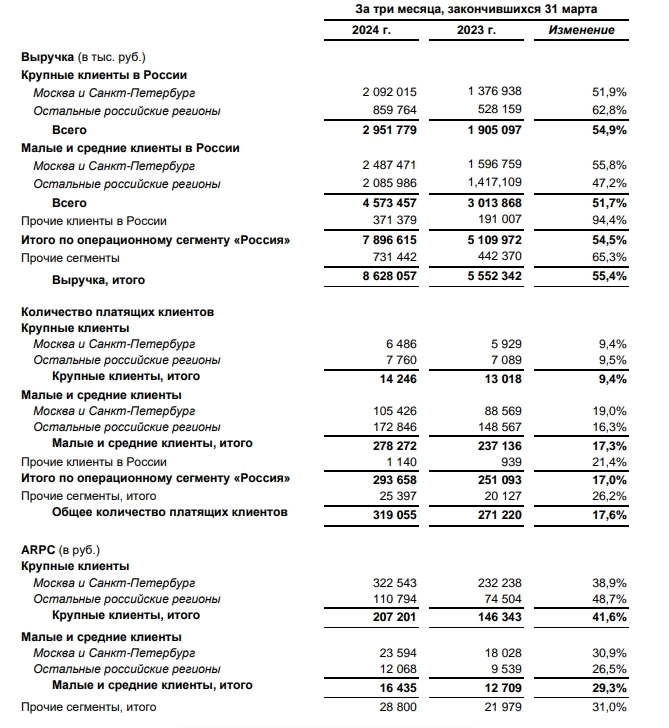

Выручка HeadHunter в первом квартале 2024 года увеличилась на 55,4% — до 8,6 млрд рублей, сообщается в релизе рекрутингового сервиса.

На Россию приходится 7,9 млрд рублей выручки группы.

Динамику доходов в HH связывают с ростом средней выручки на клиента (ARPC) на фоне сохраняющегося высокого спроса и повышенной конкуренции за соискателей, а также с увеличением количества платящих клиентов.

В частности, количество платящих клиентов выросло на 17,6% — до 319,1 тыс. Из них клиенты в сегменте крупного бизнеса — 14,2 тыс. (рост на 9,4%), в сегменте МСБ — 278,3 тыс. (рост на 17,3%).

Скорректированная EBITDA в отчетном периоде показала рост на 65,2% — до 5 млрд рублей. Рентабельность скорр. EBITDA составила 58,3% против 54,9% в I квартале 2023 года.

Скорректированная чистая прибыль группы выросла в 2,3 раза — до 5 млрд рублей.

Отчёт

Герой Игры на понижение сделал большую ставку на бигтех Китая и золото

- 16 мая 2024, 14:29

- |

Хедж-фонд Scion Asset Management Майкла Бьюрри раскрыл данные по сделкам за первый квартал 2024 года, свидетельствуют данные декларации 13 F, предоставленной в Комиссию по ценным бумагам и биржам США (SEC). Прототип героя фильма «Игра на понижение» (Бьюрри стал прототипом героя книги Майкла Льюиса, по которой снят фильм) увеличил ставку на крупные технологические компании Китая, а также вложился в фонд, который хранит активы в золотых слитках.

Стоимость инвестиционного портфеля Scion Asset Management по состоянию на конец первого квартала выросла до $103 млн по сравнению с $94,6 млн в предыдущем квартале, следует из данных американского сервиса WhaleWisdom, отслеживающего операции крупнейших фондов.

Всего на конец первого квартала фонд Бьюрри имел позиции в 16 бумагах. На долю топ-10 позиций фонда пришлось 75,41% всей стоимости портфеля по состоянию на 31 марта 2024 года.Наибольшую долю в портфеле Scion Asset Management занимали акции технологического гиганта JD.com — на них пришлось 9,53% портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал