ОБлигации

🔔 Размещение облигаций 10.12.2025:

- 10 декабря 2025, 09:42

- |

📌 Защита Онлайн ПКО-БО-01 RU000A10DRV2 ( Буду рад подписке на мой ТГ — t.me/coupon_capital )

Рейтинг: В (НРА).

Купон: переменный, 26.5%.

Купонный период: выплат в год 12.

Срок обращения: 1080 дней.

Объем: 200.00 млн ₽.

Номинал: 1000 ₽.

Амортизация: Нет.

Оферта: Да (put, call).

Дата погашения: 24.11.2028.

📌 ПКО Бустер.Ру-БО-02 RU000A10DRE8

Рейтинг: ВВ- (Эксперт РА).

Купон: постоянный, 24.25%.

Купонный период: выплат в год 12.

Срок обращения: 1080 дней.

Объем: 200.00 млн ₽.

Номинал: 1000 ₽.

Амортизация: Да.

Оферта: Да (call).

Дата погашения: 24.11.2028.

- комментировать

- 215

- Комментарии ( 0 )

Инфляция: фактическое замедление, тревожно высокие ожидания.

- 10 декабря 2025, 09:40

- |

Кратко:

ЦБ представил свежий отчёт «О чем говорят тренды» который подчёркивает интересный разрыв: динамика текущих цен продолжает улучшаться, но инфляционные ожидания населения и бизнеса — наоборот, растут.

То, как регулятор интерпретирует этот дисбаланс — то есть какие элементы он считает временными всплесками, а какие устойчивыми, — и будет определять дальнейшую траекторию денежно-кредитной политики.

Подробно:

1. Что происходит с фактической инфляцией? ЦБ фиксирует замедление.

По данным регулятора, в ноябре инфляция действительно «остыла»:

«В ноябре месячный рост цен с корректировкой на сезонность существенно замедлился… он сложился ниже траектории 4% и темпов, наблюдаемых в сентябре – октябре.»

Это ключевой момент: в предыдущие месяцы цены ускорялись, но ноябрь стал первым сигналом, что рост потребительских цен начал возвращаться к более умеренному уровню.

( Читать дальше )

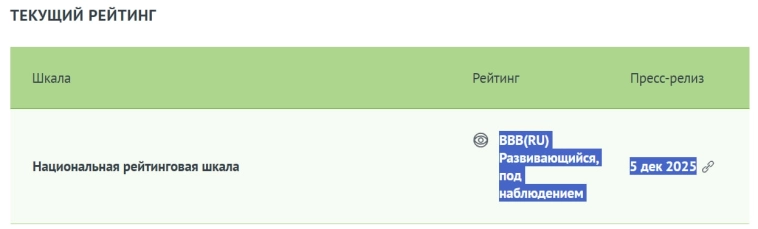

Время идет, рейтинг не меняется (Монополия)

- 10 декабря 2025, 09:14

- |

Монополия. АКРА. www.acra-ratings.ru/ratings/issuers/613/

Четвертые сутки пылают станицы.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, RuTube, Smart-lab, ВКонтакте, Сайт

🚀 Как 2,8 млн инвесторов в ноябре инвестировали. Хорошо закупились облигациями, а акциии на обвале продали. Газпром обогнал Лукойл!

- 10 декабря 2025, 09:11

- |

Ноябрь выдался для рынка не таким апокалиптическим как октябрь, новости о мирных планах и переговорах перевесили негатив. Но инвесторы были настроены осторожно, поскольку в последние годы позитивные новости быстро теряли актуальность. А также произошло знаковое событие: Лукойл утратил второе место в народном портфеле.

Мосбиржа поделилась итогами ноября 2025 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Смотрим объёмы торгов акциями и облигациями, народный портфель ноября и другие интересные данные.

🩸 Свежая кровь

Число физлиц, имеющих счета на Мосбирже, за ноябрь увеличилось на 260 тысяч и достигло 39,7 млн, ими открыто более 75 млн счетов. В ноябре было 2,8 млн активных инвесторов (2,9 млн в октябре), из них 320 тыс. квалы. Приток снизился, активных стало меньше. Недивидендный месяц. Или постапокалиптичный, после октября-то!

( Читать дальше )

Водочные купоны до 22%! Свежие облигации КЛВЗ Кристалл 1Р-04. Кристалльно честный разбор

- 10 декабря 2025, 09:05

- |

А не накатить ли нам по случаю декабрьских поминок рынка ВДО на Мосбирже?🤔 Решил сделать разбор размещения КЛВЗ, хотя обычно я облиги с таким низким рейтингом оставляю вне своего внимания.

Калужский ликеро-водочный завод «Кристалл» (не путать с московским «Кристаллом») выходит на рынок с очередной дозой облигаций. Сколько можно заработать на новых алко-бондах, и может ли наступить похмелье после их употребления — в моем сегодняшнем обзоре.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Газпром, ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🥴А теперь — поползли смотреть на новый выпуск КЛВЗ!

( Читать дальше )

⭐️Реструктуризация облигаций. Видение ЦБ. Статистика. Реальность: ФинАвиа, Гарант-Инвест, Обувь России. Что ждет 🚚Монополию? Много букв📄

- 10 декабря 2025, 08:55

- |

В далеком 2020 году ЦБ выпустил документ «О концептуальных подходах к регулированию вопросов обеспечения прав владельцев облигаций» Документ уникальный тем, что публиковался до слушаний и содержит общее видение Регулятора без влияния других интересантов. Т.е. это квинтэссенция позиции ЦБ. Вот выжимка

Проблема

Реструктуризация облигаций в текущем регулировании часто не защищает миноритариев, даёт эмитенту слишком широкие возможности и позволяет недобросовестным компаниям:

🔹затягивать выплаты на неоправданно долгие сроки

🔹ухудшать экономические параметры займов для инвесторов (снижение NPV, замена выплат на отступное и т.п.)

🔹через «договорённости» с крупными держателями навязывать условия остальным (решения принимаются >75% голосов)

Совокупно это снижает доверие к корпоративным облигациям и повышает стоимость заимствований для эмитентов

👇Портфели, в которых еще не было дефолтов:

👵Портфель бабули – ТОП 10 в кредитном рейтинге от А- без оферт

( Читать дальше )

10 надежных корпоративных облигаций с рейтингом АА- и выше

- 10 декабря 2025, 08:33

- |

Последние несколько недель наблюдается снижением недельной инфляции: на прошлой неделе было 0,04%, неделей ранее было 0,14%. Годовая инфляция к 1 декабря уменьшилась до 6,62% с 6,92%. С одной стороны данные по инфляции позитивные. Но судя по тому как развивается ситуация с дефицитом бюджета, повышением налогов, то ЦБ может не торопиться со снижением ключевой ставки и держать высокую ключевую ставку продолжительное время. Это означает продолжающийся боковик на рынке акций.

Одним из самых понятных инструментов с точки зрения ожидаемой доходности являются облигации. Средняя ставка по вкладам на 1 год составляет уже 13,4%, по накопительным счетам еще можно найти выше.

Наиболее доходными являются корпоративные облигации. Ранее рассматривал облигации с рейтингом ААА, сегодня рассмотрим от АА- до АА+. Доходность к погашению (YTM) указана без учета налога с учетом реинвестирования купонов. Наличие амортизации указано в скобках рядом с названием облигации.

1. Балтийский лизинг БП19 (А)

Лизинговая компания, в портфеле которой преобладает грузовой и легковой автотранспорт, а также строительная и дорожно-строительная техника.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 08.12 по 14.12.25 (часть 3/4)

- 10 декабря 2025, 06:01

- |

🚌 Солид СпецАвтоТехЛизинг: B, купон 26% ежемес. (YTM~29,34%), 1,5 года (колл), 500 млн.

Не очень хочется копаться в отчетности эмитента, который к концу 2025 года так и не научился в понятной форме выделять свои ЧИЛ. Не стоит оно того, и, думаю, достаточно ограничиться мнением НРА, которое весной сняло СпецАвтоТеху ступеньку кредитного рейтинга, обозначив что:

- долговая нагрузка высокая,

- при этом растут просрочки и изъятия,

- а короткий долг уже не перекрывается поступлениями от лизинговой деятельности (перекрывать его, видимо, будут как раз новым выпуском, а дальше как повезет…)

Сама идея лезть в лизинги нижних грейдов мне тоже по-прежнему не нравится, за совсем редкими исключениями типа Адванстрака. Справедливости ради, прошлый (он же дебютный) выпуск 01 RU000A109NA8 торгуется с YTM~26,3% на вполне приемлемых объемах. Возможно, какая-никакая сила бренда тут имеет место и сыграет. Но выпуск большой и вряд ли одним днем разойдется, поэтому посмотрю сюда ближе к концу размещения

( Читать дальше )

Первичные размещения облигаций: план на неделю с 08.12 по 14.12.25 (часть 2/4)

- 10 декабря 2025, 05:38

- |

⛽️ Газпром Капитал CNY: AAA, купон до 7,75% ежемес. (YTM до 8,03%), 3,5 года, 2 млрд.

Тут есть хороший ориентир в виде своего выпуска 3Р-14 RU000A10BPP2 полугодовой давности и той же длины, который большую часть осени торговался в диапазоне YTM~7,3-7,5%

Новый придет сюда на купоне ~7,25%, всё, что выше, можно считать премией. Насколько большая нужна премия – тут уже зависит от целей покупки. Сам поучаствую в пределах 7,5%

💰 Бустер-ру: BB-, купон 24,25% ежемес. (YTM 27,14%), 2 года, 200 млн.

Здесь уже есть подробный разбор, мнение целом положительное

⚡️ Элтера: BBB, купон до 23% ежемес. (YTM 25,59%), 2 года, 300 млн.

Сбор перенесли на 12.12

Дебют. Производят электротехническое оборудование и проводят полный комплекс работ с ним: от проектирования до монтажа и ввода

Мне нравится сам факт BBB от АКРА, к тому же рейтинг без претензий к долговой нагрузке (и по отчетности тоже претензий нет: долг/EBITDA ~1х, ICR ~5+х!) Но это РСБУ, а на деле имеем группу с набором межгрупповых денежных движений, где всё может оказаться несколько сложнее. Об этом говорит и агентство, особо отмечая «местечковый» характер организации бизнеса и его непрозрачность

( Читать дальше )

Уралсталь. Видение ситуации

- 09 декабря 2025, 23:47

- |

Посмотрев на суету, которая возникла с прошлой пятницы вокруг облигаций Уралстали, заинтересовался и пошел смотреть отчет за 9 месяцев 2025 года.

Соберу факты из того, что увидел в отчете, помимо описаного всеми убытка.

Факты:

0) 1210 строка баланса «Запасы»: 23 662 219 000 руб.

1) 1235 строка баланса «Дебиторская задолженность. Платежи по которой ожидаются в течение 12 месяцев после отчетной даты» : 39 996 771 000

2) 1241 строка баланса «займы, предоставленные организациям на срок менее 12 месяцев»: 24 247 852 000 руб.

3) Пункт 6.3 События после отчетной даты.

Информация о событиях после отчетной даты, которые не приводят к изменению показателей отчетности.

В октябре-ноябре 2025 года Общество разместило 20.5%-ные необеспеченные корпоративные облигации номинальной стоимостью 2 106 млн рублей со сроком погашения 31 марта 2028 года.

Общество погашает обязательства по кредитным соглашениям и облигационным займам согласно условиям договоров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал