Мозговик

Итоги недели по рос. акциям

- 03 декабря 2018, 00:37

- |

ГМК Норникель +7,3%. Новый ист.хай. Прохоров кусает локти. Основной рост 27-28 ноября. В эти дни новостей не было. Вероятнее всего, новая волна пошла с 19 ноября, когда позитивно прошел День Инвестора ГМК. Дивдоходность ГМК за последние 12 мес составляет 11% при текущей цене и после дня инвестора стало ясно что если цены на металл не рухнут, то ДД 2019-2021 будет выше 10%. Плюс Потанин тарит постоянно акцию.

Фосагро +4,5%. Хороший отчет, выручка 9мес +35%. Я уже обращал внимание на эту бумагу, что условия для нее за год существенно изменились в лучшую сторону, но сама акция не выросла. Причина в ее дороговизне и на фоне ГМК она уже не выглядит столь привлекательно.

Газпром +6,3%. Андрей Круглов, зампред Газпрома на форуме ВТБ Россия зовет заявил, что правление предложит совету директоров повысить дивиденды по итогам 2018 года. Уже прогресс, так как раньше Газпром планировал заморозить дивиденды на уровне 8 рублей. Я не думаю, что газпром заплатит сильно больше 8 рублей. Но реакция на новость меня удивила — +8% за 1 день — такое было последний раз 4 года назад в Газпроме. И это просто напоминает мне о том, что Газпром это мощная пружина, готовая разжаться в любой момент. Был бы повод.

БСПБ +3,8%. Контора приняла новую дивполитику и теперь будет выплачивать не менее 20% прибыли в дивиденды.

Русгидро -6,7%. Какой-то невероятный объем на пост-торгах по цене 0,5046 — минимум с 2015 года. Вот что значит исключение из индекса MSCI! С другой стороны возможно, это будет хорошая точка для входа в лонг.

QIWI +4%. Объемов нет, но бумагу поддавливают наверх.

AGRO +2.6%. Новый 14-мес.хай. Тоже сгребают по-маленьку.

- комментировать

- ★2

- Комментарии ( 7 )

РКК Энергия - интервью Сергея Романова, основные тезисы

- 24 ноября 2018, 16:50

- |

- «ситуация на нашем предприятии очень и очень сложная»

- сорваны сроки по основным проектам — многофунк.лаборат.модуль, научно-энерг.модуль и корабль Федерация

- Необходимо за свой счет восстанавливаться спутники Египта и Анголы (грохнули чужие спутники, страховка покрыла только половину ущерба)

- крайне тяжелое финансовое состояние, огромный долг из-за «Морского старта»

- общая сумма долгов 30 млрд руб; 20 — Морской старт, 10 — восстановление чужих спутников

- зарплаты невысокие даже для московского региона

- санкции могут создать сложности по компонентной базе.

Итоги недели ФР РФ

- 24 ноября 2018, 01:53

- |

Аэрофлот +11%. Цены на керосинку снижаются. 9 дней назад мы опубликовали мозговик, где писали:

… Важно понимать, что из компаний, торгующихся на бирже, Аэрофлот является основным бенефициаром падения рублебочки...

… У нас нет экспертизы в области Аэрофлота. Однако в моменте падение цен на нефть в рублях — позитивный фактор для акций Аэрофлота...

… Возможно, стоит посмотреть на Аэрофлот, но тут уже будет зависеть и от других сопутствующих факторов...

РКК Энергия +9,5%. Почитайте интервью с новым директором РКК в Коммерсанте под заголовком "Я думал, что представляю масштабы бедствия". Контора в полной жопе, акции растут потому что ими просто кто-то организованно манипулирует.

Полюс +9,3%. В этой фазе цикла полюс — хороший защитный актив. Его не брали только потому что была угроза санкций. Санкции перенесли на следующий год, инвесторы начали по чуть-чуть брать. С начала года Полюс всего +3%, бумага отстала и ее также берут, потому что все остальное уже выросло, а быть в акциях полюса — это лучше чем быть в рубле. Полиметалл тоже кстати неплох, +5% за неделю, но все еще -6,5% с начала года.

МРСК ЦП +6,2% за неделю. Бумага очевидно стрельнула после выхода отчета. Заглянув в табличку отчетов сетевых компаний за 3 кв 2018 мы видим что у MRKP и MRKV пока самые приличные квартальные результаты.

МТС -8,3%. 37 млрд убытка, резерв под иск по «узбекскому делу» и возможные санкции. АФК Система вообще говоря могла на этих новостях припасть и побольше чем на -1,9% просто судя по всему там все кто мог выйти, уже вышел. Остались только самые крепкие свидетели и, возможно, неторопливый продавец. В августе меня разборчивые меня чмырили за поверхностный анализ Системы за ошибки в некоторых деталях. Однако с момента выхода того обзора акции АФК потеряли около 10%. В целом, логика того обзора пока работает, продаж активов не видим, основной кэшфлоу Системы попал под угрозу, а обслуживать большой долг надо. Волатильность в AFKS маленькая, но судя по графику там все время кто-то неспеша выходит.

Распадская -5%. Вроде как упали, потому что не было дивидендов в повестке совета директоров, хотя я удивлен, что кто-то ждал, что эти дивиденды будут объявлены прям вот сейчас. Вообще думаю причина падения не в этом, а в том, что дорогой Распад очень хочется кому-то фиксануть. Бумага не особо ликвид, поэтому выход даже небольшого сайза приводит к потерям. В этом смысле конечно смешно читать наш форум, где паникующие люди обвиняют Степанова в том, что он словестно манипулирует акциями:) Хоть бы кто их образумил, самому лень)

Micex Oil&Gas всего -2,2% за неделю при том, что нефть за неделю -12%.

Мои AGRO и QIWI в целом по итогам недели в плюсе: +3,5% и +1,5%. AGRO провела встречу с аналитиками — писал тут. QIWI провела день инвестора в Лондоне (см. новость). По обоим компаниям пока идет плавный ненавязчивый позитив. QIWI собирается вернуться к дивидендам в 2019, а у AGRO идет разворот по ценам, 4-й квартал будет еще лучше 3-го, но основной потенциал будет реализован еще нескоро, поэтому торопиться там некуда.

До встречи на нашем форуме акций!

Спасибо всем кто участвует в обсуждениях.

Новая стратегия Русагро.

- 22 ноября 2018, 19:08

- |

- Новое 5е направление — молочка

- экспансия на китайский рынок — по плану в течение 7-10 лет 50% выручки генерить за счет Китая

- юридический адрес планируется поменять с Кипра на Китай

- получение листинга на китайских площадках

( Читать дальше )

Глобальная стратегия Enel и выводы для Энел Россия

- 22 ноября 2018, 17:43

- |

- Похоже Enel поставила крест на российском бизнесе. Такое впечатление складывается исходя из планов модернизации тепловой генерации (всего $100 млн против необходимых около $2 млрд за 4ГВт). Хотя с другой стороны вроде они собирались инвестировать в строительство вертяков в России 400 млн евро.

- Enel выкачивает по максимуму из российской точки дивидендами — и дальше собираются платить 70% прибыли на дивиденды

- Окончательно намерены продать Рефтинскую ГРЭС (40% EBITDA) и видимо также выведут деньги через дивиденды.

Чуть более широкий взгляд на американский рынок, чем у JP Morgan

- 22 ноября 2018, 17:27

- |

Только что я представил вам оптимистичные аргументы от банка JPMorgan в пользу роста рынка. Ну а теперь несколько расширенный взгляд на вещи. Эти факты и сведения я позаимствовал из глобальной инвестиционной стратегии Merrill Lynch от 4 ноября.

- ФРС начала ужесточение политики + сокращение баланса (забирают ликвидность по $50 млрд в мес)

- Пока было QE, лучше рынка были активы: акции, технологический сектор, облигации, развивающиеся рынки, REITs; хуже рынка были: кэш, сырье, волатильность, USD.

- QE закончилось, начался QT (quantitative tightening). Это означает что волатильность, бакс и кэш должны начать расти в цене, а акции облигации, техносектор и недвижка будут сдуваться.

- Балансы глобальных ЦБ достигли пика в марте 2018 на уровне $16,6 трлн и теперь сокращаются.

- По этой причине корреляция между акциями и облигациями стала положительной (редкое событие), последний раз такое было в 2006 году.

- Раньше QE и низкие ставки «сплющивали» волатильность на рынке. Теперь такой поддержки нет.

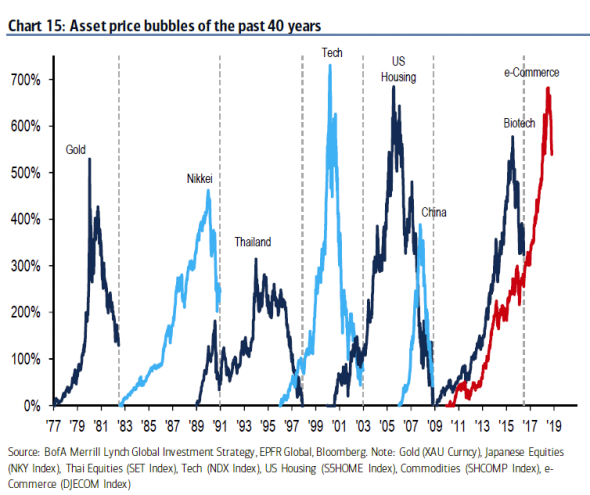

- DJ E-Commerce Index +682% c 2009 года — третий по величине пузырь за 40 лет! И пока еще не сдулся.

- Корпоративный долг с 2008 по 2018 вырос на 62%, госдолг на 73%.

- Глобальный долг на рекордном уровне за всю историю = $233 трлн = 318% от мирового ВВП

- Процентные ставки растут, а амер.компании должны погасить бондов на $1,3 трлн до 2020 (20% от общего долга)

- S&P500 за последние 2 года совершает максимальный отрыв от динамики мирового фондового рынка за всю историю

- 1880 из 2767 глобальных акций в этом году зашли в медвежий рынок (>20% падение)

- Распродажа Treasuries -10% в этом году — третья по величине за 50 лет.

- BofAML Bull&Bear индикатор показывает, что американский рынок слишком пессимистичен (2,8 против 8,6 на хаях в январе). Если индикатор <2, значит рынок перепродан и его надо покупать.

- Аллокация клиентов BofAML в акциях = 59,7% — минимум за 18 месяцев. Бонды и кэш = 23,7% — 14 мес хай.

- Выкуп акций в США вырос с $275 млрд в 2008 до $4,8 трлн в 2018 (хз откуда такая цифра, насколько я помню там около трилика должно быть)

- Экономический оптимизм в США завышен — выше на 1,6 стандартного отклонения — макс. за десятилетия. Кредитные спреды экстремально узкие

- Замедление роста экспорта Китая ниже 5% говорит о том, что глобальный EPS может стать отрицательным.

- Важно следить за глобальным PMI — если упадет ниже 50 (сейчас 52,1) то это тоже сигнал к падению глобальных прибылей.

- Обычно повышение ставок заканчивается «финансовым событием» (когда что-то конкретно ломается)

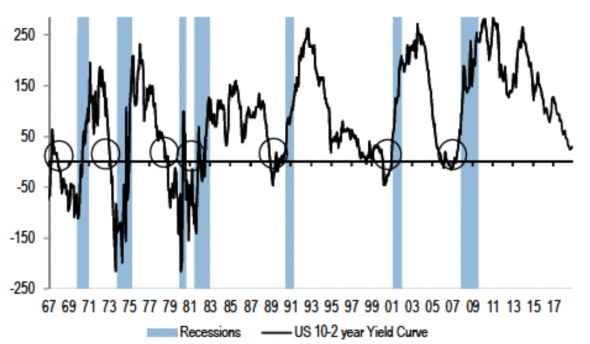

- Инверсии кривой доходности пока нет, она предшествовала 7 из 7 последних рецессий. Но осталось всего 31бп.

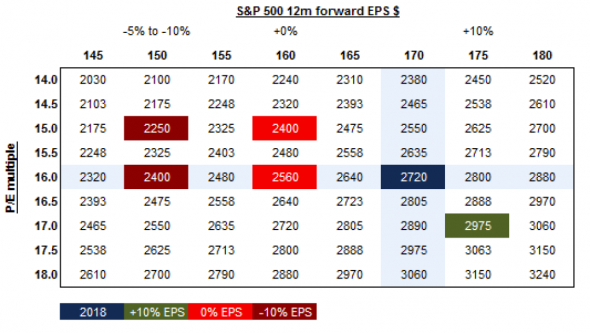

Следующая картинка показывает, где можно ждать S&P500 при определенных темпах роста EPS и при мультипликаторе P/E

О чем она мне лично говорит? Что если рынок ошибется с прогнозом по экономике, то он ошибется с прогнозом по росту корп прибылей (EPS), а также P/E тоже начнет сужаться. В этом смысле ничто не мешает рынку сходить на 2400 по индексу.

Американский рынок акций обновит максимум в течение 6 месяцев - JPMorgan

- 22 ноября 2018, 16:05

- |

- В США еще ни разу не было рецессии без инверсии кривой доходности (2-10 лет). Причем пик по S&P500 обычно происходит в течение 10-11 мес после инверсии. По прогнозу JPM кривая инвертнется только в 3 квартале 2019. Текущий уровень yield curve исторически предполагает рост на 11,9% в течение 12 мес

- Спред по высокодоходным бондам пока низкий, обычно перед рецессией этот спред улетает на 400 бп в среднем. Сейчас HY спред только на 40 бп выше циклического минимума.

- Реальная процентная ставка ФРС ноль. В прошлом ни разу не было замедления экономики при реальной ставке ниже 1,8%.

- Ключевой драйвер американской экономики — потребитель. Кредитный леверидж домохозяйств на минимумах.

- Цены на недвижку на хаях — в прошлый раз они пиканули за 15 мес до хаёв по S&P500 (июль 2006-октябрь 2007). Цены на недвиж на хаях в США, еврозоне и Китае.

- Рецессии обычно начинались в среднем через год после того как безработица достигала дна. Чтобы экономика упала в рецессию, надо чтобы пособия по безработице квартальные подскочили на 10%

- Пик прибылей обычно приходится на тот квартал, когда они резко (~30%) превосходят долгосрочный тренд. Сейчас прибыли выше на 13% трендовой линии.

- После выборов в Конгресс S&P500 растет в среднем на 14% за год.

Ну что, кто поверил JPMorgan?

Как вы думаете, что можно противопоставить аргументам JPMorgan?

Или вы согласны, что S&P500 скоро покажет хай, так как эти аргументы разумны?

ГМК Норникель: день инвестора. Итоги.

- 21 ноября 2018, 23:00

- |

- Дивдохоность сохранится на уровне 13-16% при текущей цене (просто даже не верится!)

- Ждут роста дефицита палладия до 1 млн унций и дефицит никеля до 134 тыс т.

- Понижен прогноз дефицита меди до 20 тыс т, платина профицит 0,4 млн унций

- Инвестиции в новые произв. проекты $1,3-1,5 млрд в 2019-2022, рентабельность инвестиций 30%

- По итогам 2018 CF может составить $4,34 млрд, net debt/ebitda может сократится до 1,2x. С 2019 этот мульт будет ниже 1,8x поэтому дивиденды не будут снижаться

Почему я не держу акции ГМК?

1. Я их никогда глубоко не анализировал.

2. Компания мне нравится, но мне бы хотелось ее взять на низких мультипликаторах, а не на высоких, на пике цикла. Помните сколько стоил ГМК в 2008 и как падал потом?

Спрос на российский газ вырастет в полтора раза за 20 лет

- 19 ноября 2018, 20:17

- |

Прогноз на 2040 предполагает рост спроса на газ на 43,8% до 5,4 трлн м3.

Доля российского газа сохранится на уровне 37%.

Сильно будет расти спрос на газ из Китая: +370 млрд м3 — до 708 млрд м3. В связи с экологической программой и отказа от угля.

https://www.vedomosti.ru/business/articles/2018/11/13/786357-spros

Это не совсем свежая статья. Но она в целом просто напоминает о долгосрочных перспективах Газпрома. Я это записал, просто чтобы зафиксировать этот важный момент по ГП.

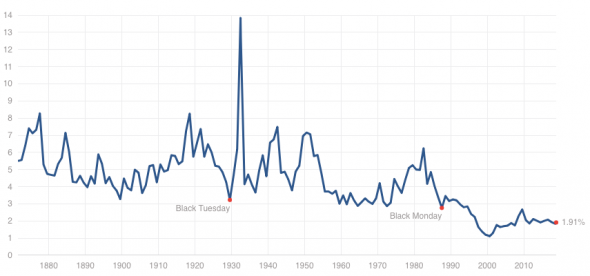

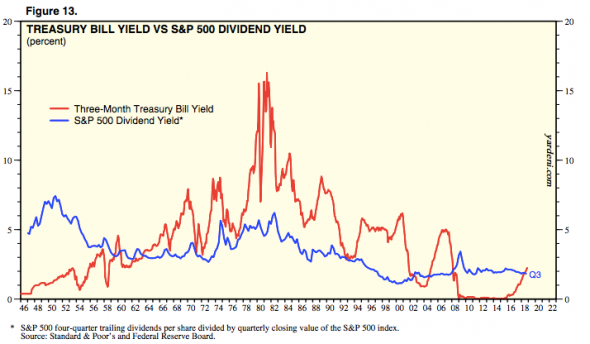

Дивидендная доходность S&P500 в исторической перспективе. Почему нет пузыря?

- 17 ноября 2018, 17:31

- |

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал