SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Чуть более широкий взгляд на американский рынок, чем у JP Morgan

- 22 ноября 2018, 17:27

- |

Только что я представил вам оптимистичные аргументы от банка JPMorgan в пользу роста рынка. Ну а теперь несколько расширенный взгляд на вещи. Эти факты и сведения я позаимствовал из глобальной инвестиционной стратегии Merrill Lynch от 4 ноября.

- ФРС начала ужесточение политики + сокращение баланса (забирают ликвидность по $50 млрд в мес)

- Пока было QE, лучше рынка были активы: акции, технологический сектор, облигации, развивающиеся рынки, REITs; хуже рынка были: кэш, сырье, волатильность, USD.

- QE закончилось, начался QT (quantitative tightening). Это означает что волатильность, бакс и кэш должны начать расти в цене, а акции облигации, техносектор и недвижка будут сдуваться.

- Балансы глобальных ЦБ достигли пика в марте 2018 на уровне $16,6 трлн и теперь сокращаются.

- По этой причине корреляция между акциями и облигациями стала положительной (редкое событие), последний раз такое было в 2006 году.

- Раньше QE и низкие ставки «сплющивали» волатильность на рынке. Теперь такой поддержки нет.

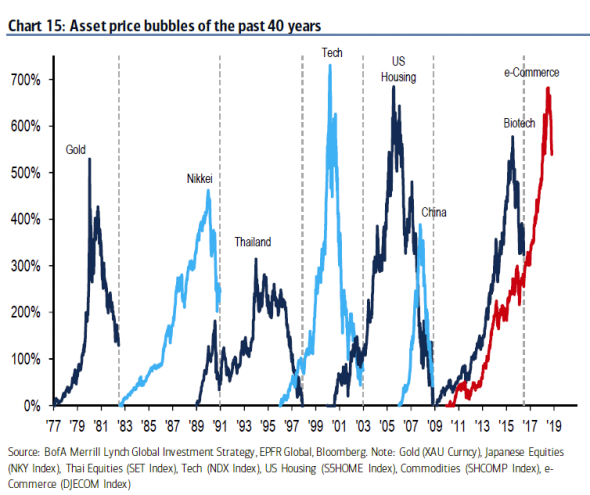

- DJ E-Commerce Index +682% c 2009 года — третий по величине пузырь за 40 лет! И пока еще не сдулся.

- Корпоративный долг с 2008 по 2018 вырос на 62%, госдолг на 73%.

- Глобальный долг на рекордном уровне за всю историю = $233 трлн = 318% от мирового ВВП

- Процентные ставки растут, а амер.компании должны погасить бондов на $1,3 трлн до 2020 (20% от общего долга)

- S&P500 за последние 2 года совершает максимальный отрыв от динамики мирового фондового рынка за всю историю

- 1880 из 2767 глобальных акций в этом году зашли в медвежий рынок (>20% падение)

- Распродажа Treasuries -10% в этом году — третья по величине за 50 лет.

- BofAML Bull&Bear индикатор показывает, что американский рынок слишком пессимистичен (2,8 против 8,6 на хаях в январе). Если индикатор <2, значит рынок перепродан и его надо покупать.

- Аллокация клиентов BofAML в акциях = 59,7% — минимум за 18 месяцев. Бонды и кэш = 23,7% — 14 мес хай.

- Выкуп акций в США вырос с $275 млрд в 2008 до $4,8 трлн в 2018 (хз откуда такая цифра, насколько я помню там около трилика должно быть)

- Экономический оптимизм в США завышен — выше на 1,6 стандартного отклонения — макс. за десятилетия. Кредитные спреды экстремально узкие

- Замедление роста экспорта Китая ниже 5% говорит о том, что глобальный EPS может стать отрицательным.

- Важно следить за глобальным PMI — если упадет ниже 50 (сейчас 52,1) то это тоже сигнал к падению глобальных прибылей.

- Обычно повышение ставок заканчивается «финансовым событием» (когда что-то конкретно ломается)

- Инверсии кривой доходности пока нет, она предшествовала 7 из 7 последних рецессий. Но осталось всего 31бп.

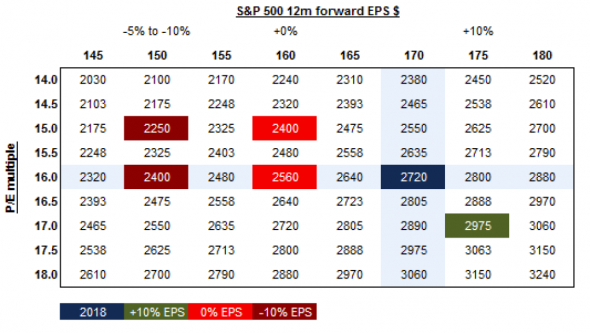

Следующая картинка показывает, где можно ждать S&P500 при определенных темпах роста EPS и при мультипликаторе P/E

О чем она мне лично говорит? Что если рынок ошибется с прогнозом по экономике, то он ошибется с прогнозом по росту корп прибылей (EPS), а также P/E тоже начнет сужаться. В этом смысле ничто не мешает рынку сходить на 2400 по индексу.

5.3К |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Половину шорта я кстати прикрыл. Увеличу, если отрастет снова

А если все-таки не случалось, то либо мы пишем сейчас новую главу истории, либо все действительно летит в…

www.finam.ru/analysis/newsitem/o-kraxe-velikoiy-amerikanskoiy-piramidy-20181122-16239/