Ипотека

О кредитах (ипотека и прочее)

- 03 февраля 2020, 12:56

- |

Очень был удивлен, увидел тут пост про проценты вперед по ипотеке. Вот уж думал что Смартлаб место, где есть positive selection людей, кто понимает такие вещи. Но нет.

Еще раз, раз и навсегда по кредитам (если не оговорено специально):

1. Проценты начисляются по фактическому пользованию кредитом. 1 день попользовался и оплатил. Для удобства делают оплату раз в месяц по фактически использованному сроку использования денег.

2. Процентов вперед НЕТ. Просто проверьте свой месячный платеж по грубой формуле: (Долг*ставку/12). Это проценты в месяц. Вы их обязаны заплатить, это фактическое пользование деньгами. В Вашем платеже НЕТ будущих процентов.

3. С точки зрения финансов, при досрочном погашении лучше изменять размер платежа, потому что это снижает обязательные платежи. Будут деньги — внесете еще, не будет — вы минимизировали свои обязательства.

4. Мыслить в терминах «переплаты» не надо, лучше мыслить в терминах нагрузки на свой бюджет и в терминах процентных ставок, для понимания текущей ситуации. Ситуация в будущем может поменяться в худшую сторону, но за счет минимизации оттоков вы себя страхуете. Если будет лучше — довнесете и погасите долг.

5. Многих смущает слово: приоритет выплат. Речь идет не о том, что сначала проценты, а потом долг. Приоритет начинает работать когда вы нарушаете график платежей и не платите. Вот тогда и только тогда платежи приоритезируются: сначала штраф, потом проценты, а только потом тело долга.

6. Ну и самое главное: валюта кредита должна совпадать с валютой зарплаты. Это азы.

7. Не берите кредиты в МФО, просто посчитайте эффективную ставку — она около 600-700% годовых. Если нет денег, а они срочно, очень срочно нужны — снимайте с кредитных карт. Да, это плохо, очень, кредитные карты не предназначены для снятия наличных, но это ~20% годовых, а не 700% как у МФО.

8. Снижайте ставки.

Ипотека не любит спешки, а любит инвестиции

- 03 февраля 2020, 08:40

- |

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

Ипотека — это не только про траты и про деньги, которые человек выплачивает в будущем. Часто первый взнос и его накопление- это вопрос сохранения денег и поиска удачного момента для их использования.

Для внесения первоначального взноса обычно есть два пути: взять потребительский кредит или накопить сумму. Первый выбор, по своей практике, никогда ничем хорошим не заканчивался: совокупный долг заёмщика становился еще больше, общая ставка (вместе с ипотекой) повышалась, например, с 7% до 11%. В итоге, даже хороший заемщик с идеальной историей испытывал большие проблемы при выдаче долга.

( Читать дальше )

Дом в Рф. Что такое ипотечные ценные бумаги, откуда они взялись и к чему нам готовиться

- 21 января 2020, 15:46

- |

Уважаемый Петр Иванович! Информируем о передаче прав по закладной, удостоверяющей права из заключенного Вами и Банком кредитного договора №…. от 21.10.15, в пользу ООО «ИА «Фабрика ИЦБ».

Фабрика ИЦБ… Звучит зловеще, почти как «Фабрика троллей». Многие ипотечники заволновались, почувствовав, что их где-то могут в очередной раз ммм… обмануть.

На самом деле, для рядовых заемщиков ничего внешне не поменялось. Многие и вовсе не заметили, как их продали, продолжая выплачивать кредит, как и раньше.

Но если смотреть шире – схема кредитования принципиально изменилась, принимая более зримые очертания ипотечной пирамиды.

( Читать дальше )

Ипотека или инвестиции? про сказки и данные

- 17 января 2020, 09:14

- |

1. Сам вопрос не вполне корректен. Ипотекой (равно как и любым кредитом) пользуются если денег не хватает. Привлечение заёмных средств. Инвестируют как раз наоборот -если деньги остаются сверх потребностей. Это пути для разных людей.

2. Завершившийся две недели назад год для российского рынка был хорошим. да что хорошим- он показал наивысшую доходность среди рынков мира. +Россия стала лидером по уровню дивиденднов с акций. + в мире впервые за историю финансовых рынков идёт цикл роста в течении 11 лет. деньги разбрасываемые с вертолёта идут на фин рынки. Но давайте посмотрим на исторические данные- были периоды (и в истории России и в США) когда были и резкие падения и длительные периоды когда доходность вложений была невелика. То есть если мы говорим о длительном промежутке времени (условно 2020-2040 год), поводов полагать что средняя доходность с инвестиций среднего розничного инвестора будет такая же как за 2019 я не вижу. И соответственно вариант инвестировать + платить за аренду мне не представляется очень привлекательным. Кризис, упадёт рынок и пробудет внизу, допустим, что будет инвестор делать? потока доходов с него за аренду не хватит, что бы были деньги на аренду придётся продавать подешевевший акции которые покупал инвестор возможно куда дороже.Сможет ли инвестор платить аренду с ЗП в кризис? вряд ли. В кризис режут предприятия затраты, минимизируют ЗП и премии, увольняют сотрудников. В ипотеке же он в крайнем случае уйдёт на ипотечные каникулы.

( Читать дальше )

Ипотека - путь к нищете! Ипотека или инвестиции?

- 16 января 2020, 13:12

- |

Ипотека – путь к нищете!

У многих из вас ипотека уже есть, а кто-то задумывается над тем, чтобы вписаться в этот кредит.

Рано или поздно, но подобный вопрос встает перед большинством молодых и даже не очень людей.

Если Вам повезло и жильем вас обеспечили родители, то можно сэкономить время и не смотреть это видео. А для остальных:

Не переключайтесь и вы узнаете почему ипотека – это путь к нищете. И почему важно как можно скорее свернуть с этого пути.

Видео не о том, что ипотеку брать совсем нельзя, а о том, что нужно понимать во что вписываетесь и от каких возможностей отказываетесь. Расскажу об упущенных возможностях человека, работающего на ипотеку и не имеющего возможность инвестировать. Я, например, инвестирую в фондовый рынок с конца прошлого века и мой инвестиционный портфель весит уже больше 21 млн. руб. С итогами моего инвестирования по российскому портфелю за прошедший 2019 год Вы можете ознакомиться в видео по этой ссылке:

( Читать дальше )

ЦБ уже думает, как охладить ипотеку. Да только не знает, с какой стороны подобраться

- 20 декабря 2019, 17:15

- |

Мы уже не раз отмечали, что ЦБ-шные специалисты, если никто на них не давит, способны поставлять достаточно качественную аналитику, в том числе и по рынку недвижимости.

Вот вышла очередная методичка со скучным названием «Меры Банка России по обеспечению сбалансированного развития ипотечного кредитования». В этот раз он оформлен в виде «доклада для общественных консультаций» (правда, непонятно, с каким еще обществом все это будет обсуждаться, но точно не с нами). Судя по всему основными адресатами являются госбанки, которым вежливо предлагается поумерить пыл в плане раздачи ипотечных кредитов.

ЦБ предлагает банкам держать больше резервов под рискованные кредиты (с низким первоначальным взносом и высокой долговой нагрузкой клиентов), что в теории должно охладить рынок ипотеки. Эксперты от регулирующего органа явно заподозрили перегрев. Но вы правда думаете, банкиры думают о рисках, а не о прибыли в ситуации когда все риски и так берет на себя государство?

( Читать дальше )

Взять квартиру в ипотеку и сдавать ее в аренду: Стоит ли?

- 09 декабря 2019, 14:52

- |

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

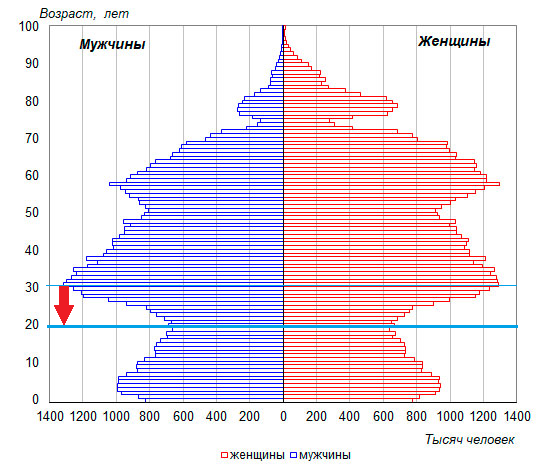

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал