Инвестиционные стратегии

Новая география ликвидности. Как капитал меняет маршруты так, будто его ведёт внутренний компас

- 08 декабря 2025, 07:40

- |

Ликвидность всегда была подвижной материей, но последние годы превратили её в нечто похожее на стаю птиц, которая может сорваться с места и улететь в другое полушарие из-за едва заметного шороха. В статье рассматривается, как региональные события — от технических сбоев до политических всплесков — создают новые временные и постоянные центры притяжения капитала. Местами текст выглядит как наблюдательный дневник человека, который наблюдает за движением рынка, словно за погодной картой.

Если смотреть на текущие маршруты капитала сверху, возникает ощущение, что мир стал огромным атласом течений, где ликвидность двигается будто океанская вода. В одном месте накапливается, в другом уходит в отлив, третье превращается в воронку, которую ещё вчера никто не воспринимал всерьёз.

Инвесторы, пережившие спокойные нулевые, до сих пор вздрагивают, когда капитал начинает мигрировать вслед за событиями на периферии. Но таков современный рынок. Иногда достаточно одного заявления чиновника в стране, чьё название половина участников рынка путает на карте, чтобы ликвидность вздрогнула, развернулась и полетела в другую сторону.

( Читать дальше )

- комментировать

- 279

- Комментарии ( 2 )

Реальны ли цифры о корпоративных доходах?

- 07 июля 2025, 10:17

- |

Важно вычленить и учесть неповторяющиеся события, чтобы не вводить себя в заблуждение.

К тому же, есть разные стандарты отчётности — МСФО и GAAP. МСФО (Международные стандарты финансовой отчётности) — это международный подход, а GAAP (общепринятые принципы бухгалтерского учёта) — в основном, американская система. Они сильно отличаются!

Вот основные различия:

✅ Где применяются? МСФО — почти по всему миру, GAAP — в основном, в США.

✅ Как устроены? МСФО — набор принципов с общими рекомендациями, а GAAP — куча жёстких правил и инструкций.

✅ Выручка? МСФО более гибкие, GAAP — строгие.

✅ Оценка активов? МСФО позволяет оценивать по справедливой стоимости, GAAP — в основном, по первоначальной цене.

По GAAP, активы в балансе отражаются по наименьшей из себестоимости или рыночной стоимости. Если рыночная цена падает — списывают, если растёт — завышать не будут. То есть GAAP чаще склоняется к «нижнему пределу». Это хорошо видно из последних комментариев Уоррена Баффета в его письме акционерам.

( Читать дальше )

ФЬЮЖН: Некоторые выводы из тестовой статистики связанной с торговлей акциями

- 23 апреля 2025, 13:51

- |

Любопытные данные из моей тестовой статистики. Дело в том, что я отслеживаю 72 наиболее ликвидные и перспективные акции ММВБ. Прогнал тесты на LbotTest_2025 по каждой отдельной акции и подытожил общую доходность. Доходность измеряется в процентах. То есть не важно, сколько было выделено денег. Важно только то, что выделено на каждую акцию — примерно одинаковый капитал. Общая доходность, это процент суммарного дохода от суммарного капитала.

Первая стратегия не ориентировалась на ФЬЮЖН. Для каждой акции выводились линии поддержки и сопротивления с такими же параметрами, как у линий ФЬЮЖН. По такой стратегии доходность за этот год до 19 апреля получилась всего 0.73%. Сам индекс ММВБ вырос за этот период на 0.5%. Вторая стратегия учитывала те же линии для каждой акции плюс линии ФЬЮЖН. То есть, если ФЬЮЖН запрещал покупать, то ни одна акция не покупалась. Покупалась только если линии ФЬЮЖН и самой акции разрешали (пробивались). В итоге по второй стратегии доходность 9.38%. На сколько важно при покупке любой акции ориентироваться на некий общий индекс, на общую рыночную ситуацию!

( Читать дальше )

ФЬЮЖН: Индикатор доходности - важное дополнение к трендовым стратегиям

- 15 апреля 2025, 14:39

- |

Обещал больше наглядности. Выполняю. Разработал индикатор доходности SavYield специально с учётом стратегии, применяемой при торговле по индексу ФЬЮЖН. Напомню, сигнал ЛОНГ это — пробитие индексом трендовой линии сопротивления. СТОП (закрытие ЛОНГА) — пробитие трендовой линии поддержки. Всё очень просто. Линии чертятся автоматом, не вручную. Вручную мы можем провести прямую линию. Потом что, перерисовывать? Надеяться на своё зрительное восприятие и интуицию? А если цена пойдёт вбок, можно ли говорить о смене тренда? А если это коррекция? От интуиции нужно уходить. Не только потому, что в случае неудачи можно свалить на систему, не на себя. Шутка )

У меня (к примеру) есть краткосрочная стратегия с валютными фьючерсами. Спросите у Тимофея Мартынова, какой ленивый сейчас не покупает валюту или валютные облигации? Я сам (без советов от Мозговика) уверен, что нас ждёт обесценивание рубля к концу года. Не буду здесь объяснять причины. Но робот LBot3D велел продавать валюту. Пришлось подчиниться. Скрепя сердцем ). Похоже правильно, валютный индекс снижается. Как минимум, уже ничего не потеряю.

( Читать дальше )

ФЬЮЖН: С долларом тренд (будущее) снова распознаётся лучше, чем с юанем

- 10 апреля 2025, 14:21

- |

Владимир Бутков

ФЬЮЖН: Немного о другом, о стоимостном подходе к инвестированию

Война тарифов в долгосрочной перспективе в пользу США. Об этом недвусмысленно высказался и глава МИД КНР Линь Цзянь «Вашингтон, руководствуясь исключительно своими эгоистичными интересами, использует тарифы как инструмент предельного давления для извлечения собственной выгоды». Плюс заметный тренд на улучшение отношений между РФ и США. И не только перечисленные причины, заставили пересмотреть фьючерсный портфель ФЬЮЖН в пользу доллара, вместо юаня. Главная причина — движение CR (фьючерс на юань-рубль) более волатильное. Больше ложных сигналов. Хоть индекс ФЬЮЖН ориентирован на акции (их покупку), валюта с её отрицательной корреляцией (к акциям) сглаживает движение индекса. Раньше всегда использовал Si, но из-за санкций (13.06.2024 отмена торговли доллара на бирже ММВБ) пришлось отказаться. Надеюсь временно.

( Читать дальше )

ФЬЮЖН: Немного о другом, о стоимостном подходе к инвестированию

- 09 апреля 2025, 14:23

- |

Бенджамин Грэм

ФЬЮЖН: Кроме отслеживаемых моментум-стратегий есть ещё множество, но чуть похуже

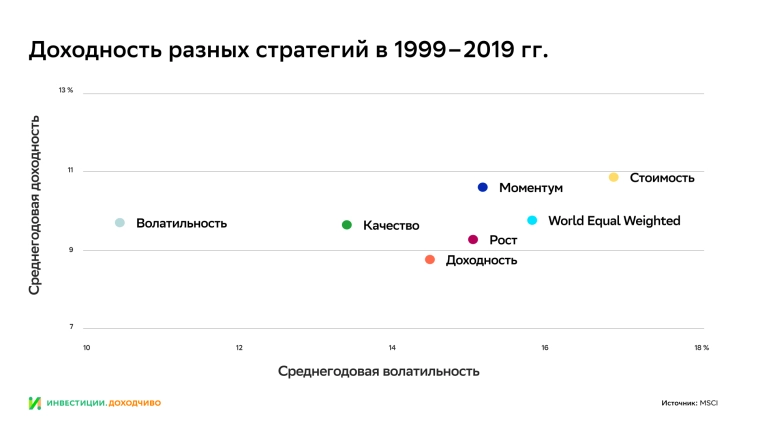

Продолжим увлекательный разбор факторных стратегий инвестирования. В позапрошлой статье я кратко сравнил моментум-стратегии и объяснил причины преимущества ФЬЮЖН А. В прошлой статье было дано краткое сравнение нескольких факторных стратегий, включая Моментум, на истории последних 10 лет. Моментум победил. Но если посмотреть на более ранний период до 2019, то вперёд выходят стоимостные стратегии (фактор Стоимость).

Стоимость, немного выигрывая Моментум по доходности (на предыдущей истории), уступает по волатильности, то есть по риску потерять больше за относительно короткий период. При упоминании стоимостного инвестирования большинство людей сразу же представляют себе Уоррена Баффета. Это не совсем так. Стоимостное инвестирование он применял на ранних этапах своей карьеры. Он называл свой подход «Сигарный окурок».

( Читать дальше )

📈 ТОП идея в ритейле и промежуточные итоги "Стратегии 2023"

- 16 августа 2023, 15:48

- |

В сегодняшнем видео разберем промежуточные итоги инвестиционной «Стратегии 2023». Подробно поговорим о секторе ритейла, кто сейчас там является фаворитом.

На выходных проводили большой вебинар с разбором секторов российского рынка в клубе (https://t.me/investokrat/1487), прикладываю небольшую нарезку интересных моментов:

Таймкоды:

00:00 — О вебинаре

01:30 — Стратегия-2023

04:15 — Стоит ли фиксировать прибыль?

08:30 — Ритейл

10:30 — Магнит #MGNT

16:45 — X5 Group #FIVE

19:00 — Лента #LENT

20:48 — Белуга — #BELU

22:05 — Ответы на вопросы

❤️ Благодарю за ваши лайки, если видео оказалось полезным.

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

Инвестиции в недвижимость - как заработать больше

- 06 декабря 2021, 11:20

- |

Про инвестиции в недвижимость

Я не буду сейчас писать, о чем говорю много, о раздутом пузыре на рынке, возьмем для примера просто как думает простой инвестор и как можно реально заработать.

Пишу условные цифры, реальные цифры и расклад по регионам делал в октябре своему клиенту.

Условно Вы покупаете 2-ку в Москве за 10млн. И хотите пассивно получать доход (опять не буду писать о пассивности «дохода» и что это не доход, но не отвлекаемся.

У Вас 2-ка в Москве за 10 млн и Вы ее сдаете за 60 тр.

Но есть квартиры в регионах которые стоят 2 млн за двушку и сдаются за 25 тр.

Итог вы получаете со своих 10 млн не 60 тр а 125 тр. Почувствуйте разницу как говориться.

( Читать дальше )

В РФ 75% граждан имеют иммунитет. А сколько в США?

- 25 октября 2021, 22:37

- |

Летний всплеск количества тестов, вызванный давлением правящего класса, показал, что удельное количество людей с иммунитетом не зависит от количества тестируемых. Следовательно, результаты вполне объективны и неприятны для правящего класса, желающего каждому холопу натянуть вечный намордник с QR-кодом и воткнуть в смартфон приложение с телеметрией. Чтобы все было безопасно. Для этого самого правящего класса.

Вы слышали что-нибудь про общее количество людей с иммунитетом в России? Я слышал только вранье Роспотребнадзора в Феврале этого года про 6% (в то время монитор Инвитро показывал около 50%). После этого вообще тишина. А это — самый важный показатель любой, сука, пандемии!

А как обстоят дела с иммунитетом граждан в США? Про это я вообще не нашел объективную информацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал