ИНвестТема

Что делать с Сургутнефтегазом? Татнефть еще не готова. Коррекция Индекса

- 25 июля 2021, 11:35

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Инвесторы сошли с ума в итогах недели

- 24 июля 2021, 16:45

- |

Прошедшая неделя изрядно потрепала нервы неподготовленным инвесторам. Как я и предполагал в предыдущих итогах, Индекс Мосбиржи все-таки опустился на уровень поддержки в 3700 п., освобождаясь от перекупленности последних месяцев. Однако, уже к пятнице Индекс часть потерь отбил, потеряв всего 0,94%.

Нефть повторила движение индекса сходив на $68 и вновь закрывшись выше $74 за баррель. Позитивный эффект оказывает повышенный спрос на энергоносители и относительно стабильный новостной фон от ОПЕК+.

Доллар вновь прижимают к 73 рублям, без намека на взрывной рост. Центробанк РФ агрессивно поднял ставку на 100 б.п., что должно в моменте оказать поддержку рублю. До конца года я все же ожидаю положительную динамику валюты.

Коррекционные настроения окрасили рынок РФ в красный цвет. Исключение составляет большая троица металлургов. Но тут и не удивительно, ведь квартальные отчеты у них на высоте. Тут конечно не стоит забывать, что оказало такое влияние. Подробнее описывал в статье. Как итог, Северсталь +4,2%, НЛМК +3,1%, ММК +6,4%.

Нефтегазовый сектор корректируется. Новатэк -0,3%, Роснефть -2,9%. Газпром сильнее рынка, +0,2% за неделю с намеками на скорое закрытие дивидендного гэпа. Чего не скажешь о Сургутнефтегазе, чей дивидендный гэп может растянуться. За неделю -16% и спекулянты не спешат подбирать префы.

В лидеры роста залетает Самолет практически без новостей +15,9% и Лензолото +10,4%. Инвесторы, вы сошли с ума? Теперь так мы начали инвестировать. Сметаем все, что плохо лежит и пахнет? Инвестиции должны быть взвешенные. Никакие 10-20% прибыли не сравнятся с тем риском, который предоставляют две эти компании.

Коррекция цен на золото увела вниз акции золотодобытчиков, но даже текущие уровни отлично подойдут для начала набора позиции. Polymetal у меня в фаворитах, потерял за неделю 4,8%, Полюс 3,1%

На прошедшей неделе разобрал для вас металлургов, новичка на бирже — EMC, лидера сектора полупроводников — TSMC. На следующей вас ждет разбор отчетов МСФО металлургов, интересная статья по ИнтерРАО и еще много полезной аналитики.

Статьи, которые не добрались до смартлаба на этой неделе:

( Читать дальше )

Фундаментальные идеи по рынку

- 22 июля 2021, 18:10

- |

Подоспела ссылочка на мое интервью каналу «Vernikov100-инвестирование» Немного поговорили о моем пути в инвестициях, а самое главное о тех идеях, которые будут актуальны во второй половине 2021 года.

Приятного просмотра:

( Читать дальше )

Полупроводники и TSMC со своим отчетом

- 21 июля 2021, 18:30

- |

Ажиотаж на рынке полупроводников в самом разгаре. Со всех рупоров кричат о дефиците чипов на рынке и о том, что спрос будет только расти. Я согласен лишь отчасти. Да, действительно спрос будет расти и далее. IoT, искусственный интеллект и прочие модные технологии только развиваются. Но разве Мега-компании этого не предвидели? Почему они не подготовились к повышенному спросу?

На эти вопросы я не могу получить ответ. Либо спрос действительно растет бешеными темпами, либо это временная трудность, компании перестроятся и мы получим жесточайший кризис перепроизводства на рынке уже через пол года-год. Эти моменты я пропущу, так как рядовому инвестору такие данные не доступны. Будем довольствоваться тем, что есть. А есть у нас отчет GAAP за 2 квартал компании Taiwan Semiconductor Manufacturing — одного из крупнейших производителей полупроводников.

Выручка компании за первое полугодие 2021 года выросла на 18,2% до 734 млрд тайваньских долларов (NTD) Основной вклад внес рост спроса на продукцию для высокопроизводительных вычислений и автомобильной промышленности. Растет не только спрос, но и цена реализации.

( Читать дальше )

Большая троица металлургов, 1 полугодие 2021 года

- 21 июля 2021, 09:22

- |

В своем блоге я иногда устраиваю обзор сразу нескольких представителей отрасли. В этой статье затронем результаты металлургов за первое полугодие 2021 года. Финансовые отчеты по МСФО тоже уже начали публиковать, но сегодня нас интересует скорее результаты производственной деятельности.

Северсталь

— Производство стали — 5,7 млн тонн (+1%)

— Производство чугуна — 5,3 млн тонн (+12%)

— Общий объем продаж стали — 5,3 млн тонн (+4%)

— Дивидендная доходность за 1 кв. 2021 — 3,2%

НЛМК

— Производство стали — 8,8 млн тонн (+11%)

— Производство чугуна — 0,25 млн тонн (-68%)

— Общий объем продаж — 8,2 млн тонн (-7%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

ММК

— Производство стали — 6,7 млн тонн (+24,5%)

— Производство чугуна — 5,2 млн тонн (+17,3%)

— Общий объем продаж — 6,2 млн тонн (+25,3%)

— Дивидендная доходность за 1 кв. 2021 — 2,9%

Цена реализации выросла на 49,3% до $836 за тонну, в связи с благоприятной рыночной динамикой и на фоне низкой базы прошлого года.

Как видно из отчетов, ММК вырывается в лидеры по эффективности. Понятно, что на результаты основное влияние оказал рост цена на продукцию. Да не просто двузначные темпы роста, а иногда и трехзначные. Цена на сталь на рекордных значениях, что намекает на продолжение тенденции. Что касается объемов производства, то Северсталь и НЛМК в отстающих. Органическим ростом и не пахнет.

( Читать дальше )

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

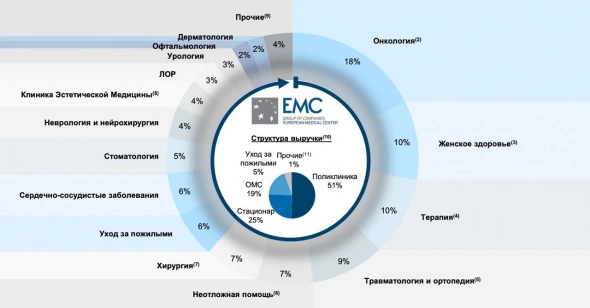

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

АЛРОСА - алмазное лето

- 19 июля 2021, 12:04

- |

АЛРОСА, как и многие сырьевые компании, первую половину 2021 года провела на позитивной ноте. Подрастали не только цены на продукцию, но и акции. Котировки алмазной компании несколько раз переписывали исторические максимумы и вплотную подошли к отметке в 140 рублей. Есть ли шанс на продолжение тенденции? Давайте разбираться.

В целом, первое полугодие для компании завершилось успешно. Предварительные выводы делаю только на основании производственных показателей за этот период. Общий объем продаж алмазно-бриллиантовой продукции за 6 месяцев составил $2,4 млрд, увеличившись в 2,5 раза по сравнению с 2020 годом. Там общая сумма не превысила и 1 ярда. Всему виной пандемия и системные проблемы в отрасли.

Куда же делись эти самые проблемы в 2021 году? По факту — никуда. Вся та же беда в огранной отрасли в Индии, пандемия и карантинные ограничения. Однако, все это не мешает проводить аукционы и продавать алмазы. Конечно же нужно еще дождаться операционных результатов и посмотреть на объем реализации, но сегодня нас больше интересует цена на эти самые алмазы.

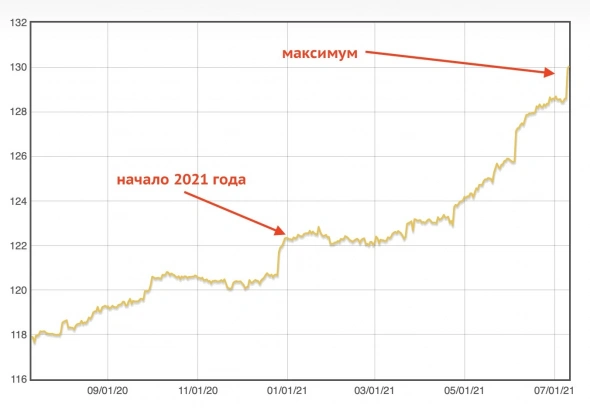

В качестве бенчмарк можно использовать The Diamond Index, который в полной мере отображает цены на алмазную продукцию. Данный индекс находится на своих максимальных значениях за последние годы, выше 130 п., что и привело к рекордным показателям компании. Дальнейшее движение котировок АЛРОСА будет напрямую связано с движением индекса и цен реализации.

( Читать дальше )

"Да что это за коррекция" в итогах недели

- 17 июля 2021, 14:03

- |

16 недель потребовалось индексу, чтобы уйти в мало-мальскую коррекцию. Да и падение за неделю на 2,2% лишь с натяжкой можно назвать коррекцией. На внешнеполитической арене все спокойно. Риторика зарубежных ЦБ остается позитивной, что не дает повода для паники. Хотя спуск Индекса Мосбиржи к 3700 п. выглядит крайне логичным.

ОАЭ все же удалось продавить ОПЕК+ и выбить себе дополнительные квоты. Это может служить прецедентом для других стран, желающих увеличить добычу. Как итог, нефть марки Brent за неделю опустилась на 3,2%. Ближайшей остановкой может служить уровень в $70 за баррель.

Доллар снова удерживают за хвост и не дают реализоваться рисковому сценарию, когда на падении рынков валюта реагировала ростом. Сентябрь и выборы не за горами, думаю до завершения будем торговаться в диапазоне 73-75 рублей.

Коррекция цен на энергоносители вызвала распродажи и в нефтегазовом секторе. Акции снижались широким фронтом. Новатэк теряет 4,2%, Роснефть 2,4%, Лукойл продолжает отскок от максимумов -3,9%. Газпром закрыл реестр акционеров на получение дивидендов и снижается на 5,4%. Сургутнефтегаз преф в преддверии отсечки под дивиденды теряет 4,2%.

Финансовый сектор последовал за рынком. Сбербанк теряет 1,4%, ВТБ также закрыл реестр и гэпом утянуло на 3,2% вниз. Тинькофф без видимых причин падает на 2,6%. А Мосбиржа держится молодцом, снижение всего на 0,5%. Поэтому я и планирую покупки данного актива. В определенных фазах рынка акции Мосбиржи могут служить защитным активом.

А вот металлурги после новостных проливов начали восстановление. Дополнительным позитивным фактором служит решение снизить пошлины на экспорт чугуна для стран ЕАЭС со $115 до $54. Это конечно не компенсирует возросшую налоговую нагрузку, но позитивно с точки зрения восприятия. Северсталь растет на 3%, НЛМК на 2,4%, ММК 2,6%. Именно к ММК я присматриваюсь и считаю его наиболее прибыльной инвестицией.

На прошедшей неделе разобрал для вас АЛРОСА. Посмотрели на актуальные

( Читать дальше )

Бриллианты, дивиденды и газ в итогах недели

- 10 июля 2021, 12:27

- |

Индекс Мосбиржи не удержался на своих максимумах выше 3900 п. и ушел в коррекцию. Поводом послужило широкомасштабное падение рынков в США и желание инвесторов зафиксировать накопившуюся прибыль.

ОПЕК+ никак не могут определиться с планами на будущее. Встреча, которую уже откладывали несколько раз и вовсе была перенесена на неопределенный срок. Все это вызывает повышенную волатильность в котировках черного золота. В течение недели нефть успела сходить на 72 и вновь оттолкнулась вверх.

А вот доллар все же отпустили, что позволило ему слетать вплоть до 75 рублей. Напомню, что я ожидаю взрывного роста только после выборов, но даже текущий подскок из зоны 72-73 приятен глазу.

Дивидендный сезон в самом разгаре. Рынок в моменте лишается капитализации за счет выплат. Уже свои реестры закрыли на этой недели: МТС, потерявший 9,3%, Детский мир похудел на 5,8%, Русгидро на 4,6% и Ростелеком на 4% по обычке и на 4,4% по префам. Лензолото уже в этот понедельник откроется гэпом, который почти полностью убьет котировки.

АЛРОСА представила сильные операционные результаты за 2 квартал, чем позволила быкам поднять капитализацию за неделю на 3,7%. Компания уверенно наращивает продажи бриллиантовой продукции и смотрится лучше рынка в текущей обстановке.

В лидерах роста за неделю оказались бумаги Газпрома +3,1%, который так воодушевился ценами на газ в Европе, что вплотную подошел к отметке в 300 рублей за акцию. Спотовая цена газа в Европе вчера прибавила 9%. Цена газа с поставкой в понедельник, 12 июля на хабе TTF в Нидерландах выросла до $451, что дает повод и дальше двигаться котировкам газового монополиста.

Остальной нефтегазовый сектор разнонаправленно. Лукойл откатывается от своих максимумов и теряет за неделю 3,1%, Новатэк 2,2%. Сургутнефтегаз преф следуют за долларом и прибавляют 3,1%. Уже скоро состоится закрытие реестра акционеров на получение дивидендов, акции рухнут на 15%, после чего будем снова присматриваться к покупкам.

На прошедшей неделе подбили с вами итоги первого полугодия и посмотрели на планы на второе. Получилась большая статья. На следующей приступим к изучению производственных показателей некоторых компаний перед публикацией отчетов МСФО за второй квартал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал