ИНвестТема

Разбор Softline перед IPO

- 26 октября 2021, 10:06

- |

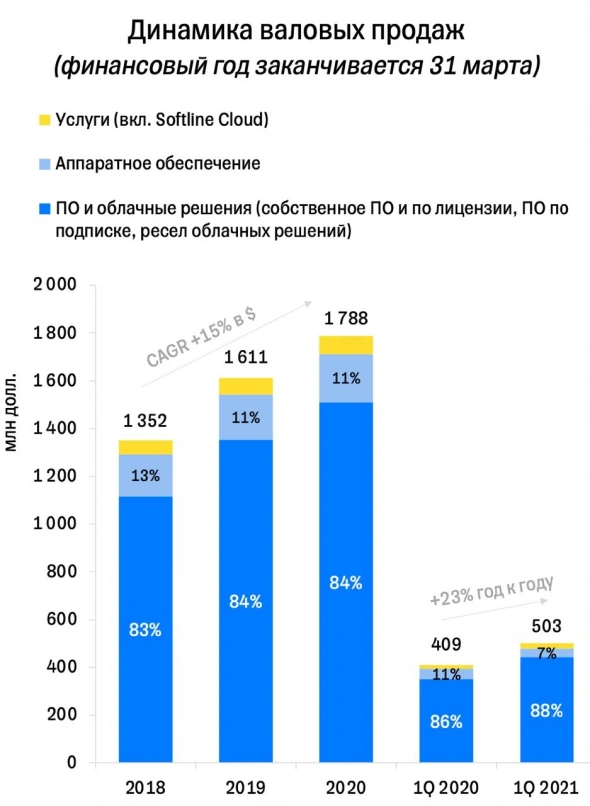

Продолжается золотая пора для IPO. На текущей неделе планируется размещение GDR на Лондовской и Московской биржах Softline. Это ведущий международный поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Осуществляет свою деятельность почти в 100 городах на четырех континентах в более чем 50 странах мира, обслуживая более 150 000 клиентов организаций. Главной фишкой компании является статус поставщика Licensing Service Providers Microsoft, который имеют всего 10 компаний в мире.

В результате листинга Softlinе рассчитывает привлечь около $400 млн для органического или неорганического роста за счет M&A. Для укрепления стратегического позиционирования и катализатора для развития возможностей компании в части цифровой трансформации.

IT-компании принято оценивать по темпу роста выручки. Так, совокупный годовой темп роста выручки Softlinе с 2006 года по 2020 год составил 25% при CAGR зарубежных аналогов в 20%. Долговая нагрузка несколько высокая, но на приемлемом уровне 2,5х.

Есть вероятность, что размещение планируется проводить по нижней границе целевого диапазона $7,5 за GDR. В этом случае мультипликатор P/S составит 0,75х, а большинство зарубежных конкурентов торгуются в среднем с мультипликатором P/S 1,5х.

Из плюсов можн отметить среднегодовой темп выручки, который выше, чем у конкурентов. Инвесторы всегда дают предпочтение быстрорастущим компаниям. А также фокус менеджмента на масштабировании бизнеса на развивающихся рынках, что позволяет рассчитывать на сохранение высоких темпов роста выручки в будущем, поскольку в данных странах низкий уровень цифровизации экономики.

Резюмируя выше сказанное, Softlinе достаточно интересная компания для нашего фондового рынка. Цифровизация мировой экономики с каждым годом будет набирать обороты, давая бизнесу развиваться. Однако, стоит учитывать риски. Все-таки компания не чистый IT-бизнес, а скорее «цифровой ритейлер», поэтому назвать дешевым IPO я бы точно не стал.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

- комментировать

- ★1

- Комментарии ( 9 )

Пятерочка за старание

- 25 октября 2021, 12:38

- |

Фудритейл очень интересен в текущей фазе рынка. А что из сектора можно взять на прицел частному инвестору? Магнит с мажоритарием в виде ВТБ, или Лента, которая развивает направление гипермаркетов? Может быть Вкусвилл выходящий на биржу в конце 2021 года? Этим инвест-идеям может найтись место в портфеле, как и у X5 Retail Group, как самой амбициозной из всех?

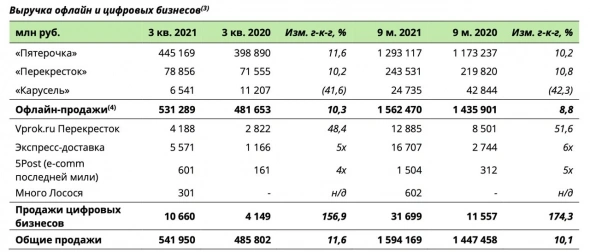

Сегодня рассмотрим операционные результаты за 3 квартал теперь уже «зеленой» компании. Посмотрим на выручку и перспективные сегменты бизнеса. Так, рост выручки цифровых бизнесов Пятерочки вырос за отчетный период на 156,9% до 10,7 млрд рублей, а офлайн-бизнес растет в пределах 10-12%.

353 новых магазина было открыто в 3 квартале. Как я и говорил, амбициозные планы руководства выходят на первый план. X5 Retail Gorup занимает 12,8% доли рынка. А по закону максимально-возможная доля составляет 25%. Потенциал роста составляет x2, достижение которого лишь вопрос времени.

Сегмент гипермаркетов продолжает трансформацию. За 3 квартал сокращение торговых площадей составило 40,9%, давая шанс Ленте упрочить свои позиции. Однако, X5 является лидером в сфере онлайн-продаж. Компания продолжает развивать сервис экспресс-доставки из магазинов, увеличивая выручку. А вот с прибылью по сегменту возникают вопросы. Он явно низкомаржинальный, но чем не пожертвуешь ради захвата доли рынка.

Одним из проектов, который развивает X5 является сеть жестких дискаунтеров «Чижик». Формат крайне перспективный и может выйти на окупаемость уже скоро. Хотя сама «Пятерочка» пока самый рентабельный проект.

В плане операционных показателей у X5 все в порядке. Двузначный рост выручки позволяет рассчитывать на продолжение тенденции. Бизнес развивается, но внимание частных инвесторов по-прежнему приковано к налогам на дивиденды компании. Под 30% платить не хочется никому. Но так ли див доходность в 6-7% принципиальна?

Для меня на первый план выходит именно рост бизнеса и перспективных направлений. Именно поэтому X5 занимает свое место в моем портфеле.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Какие акции купить сейчас? Татнефть отстает. ММК - лидер. Просто МТС

- 24 октября 2021, 12:31

- |

Сегодня разберемся почему Татнефть отстает от своих братьев по нефтяному сектору. Поговорим про ММК, как сильнейшего металлурга, а также затронем МТС с его банком. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 21.10.21:

( Читать дальше )

Всего одна фраза в итогах недели

- 23 октября 2021, 09:55

- |

Всего одной фразы хватило рынкам всего мира, чтобы уйти в коррекцию. Ей стало заявление Джерома Пауэлла, глава ФРС о том, что пора сворачивать экстренное стимулирование американской экономики. Правда сроков, как всегда, не назвал ) А если сверху наложить техническую коррекцию рынка, то по итогу получим просадку Индекса Мосбиржи на 1,52% за неделю.

Не помогло российскому «нефтяному» индексу продолжающееся ралли нефтяных цен. На графике мы с вами видим $85,7 за баррель. И это не предел. Ближайшим сопротивлением выступает лишь $90.

Повышенная волатильность в долларе толкнула валюту ниже к уровню лета 2020 года. Но тут и понятно. Ралли цен на энергоносители не оставляет ни малейшего шанса на укрепление доллара. В этой ситуации остается только ждать, и только терпеливые будут вознаграждены.

Инвесторы в нефтегазовый сектор предпочли зафиксировать прибыль перед выходными, утянув котировки всех компаний в красную зону. Максимальное падение зафиксировано в газовых компаниях. Новатэк упал на 3,7%, Газпром на 2,5%. Нефтянка чуть лучше: Роснефть теряет 1,7%, Лукойл 1,1%. На их фоне потеря 0,7% Газпромнефти выглядит приемлемой.

Финансовый и банковский сектор продолжают отдыхать. Сбербанк отходит дальше от максимальных значений и за неделю падает на 1,7%. Недооцененный по мнению некоторых аналитиков (не меня) ВТБ, похудел на 0,9%. А вот Мосбиржа без новостей снижается на 7,7%. Неужели население прекратило нести деньги на рынок?

Может быть это повышение ставки ЦБ на 0,75 б.п. так повысило привлекательность вкладов в банк?

Сталевары на фоне всеобщего падения, выглядят сильно. Отчитываются о рекордных операционных результатах. Реализация продукции бьет рекорды. Но учтите, что этому причина цена на сталь. Органический рост фиксирую только у ММК. Но об этом поговорим завтра, в традиционном воскресном видео. А пока НЛМК прибавила 6,8%, Северсталь 3,8%

( Читать дальше )

НМТП - без изменений

- 22 октября 2021, 18:11

- |

Транспортный сектор остается в арьергарде роста рынка в 2021 году. Если тот же ДВМП продолжает свое безумное восхождение, то НМТП не получил драйверов роста. Даже несмотря на восстановление нефтяной отрасли. Напомню, что мои отсылки к нефтяному сектору имеют все основания, так как именно перевалка сырой нефти занимает ключевую роль в бизнесе, а она сократилась за полугодие на 9,2%.

Общая выручка выросла на 8,9% до 26,9 млрд рублей. Слабая динамика обусловлена сокращением добычи, и как следствие, транспортировки нефти по соглашению стран ОПЕК+. Но это заявляет сама компания. По факту же, нефтяные компании продолжают наращивать продажу нефтепродуктов, но увеличивать перевалку через порты Группы не спешат.

Благо операционные расходы остались на уровне прошлого года. Положительное влияние на результаты оказывают курсовые разницы, доход от которых составил $8,3 млн против убытка в $89,1 млн годом ранее. Динамика продолжит улучшаться и в 3 квартале текущего года. В итоге чистая прибыль компании составила 12,7 млрд рублей, что в два раза выше показателей прошлого года. Все вводные, указанные мной в прошлом разборе сохраняются и в текущем, сокращая полезность статьи…

Как бы не так. Нам, как фундаментальным инвесторам важна динамика и регулярное отслеживание результатов. Поэтому отсутствие дополнительных негативных факторов, тоже результат. К тому же из отчета становится понятно, что компания взяла курс на сокращение долговой нагрузки. Чистый долг сократился вдвое за отчетный период.

( Читать дальше )

ММК - лидер в секторе стальной премиальной продукции в РФ

- 18 октября 2021, 16:18

- |

Традиционно, первыми сезон корпоративной отчетности за третий квартал начинают сталевары с публикации своих операционных отчетов. Коррекция цен на сталь сподвигла котировки компаний к падению. Тем полезнее получится разбор в котором мы посмотрим на операционный отчет ММК за 9 месяцев и свежую презентацию для инвесторов.

Итак, ММК единственная из большой троицы сталеваров завершила полугодие с улучшением производственных показателей. За 9 месяцев ситуация аналогичная. Производство стали увеличилось на 22% до 10,1 млн тонн, а чугуна на 14,8% до 7,8 млн тонн. Отсутствием капитальных ремонтов в доменном и конвертерном производстве позволили нарастить выплавку.

А благоприятная рыночная конъюнктура способствовала наращиванию объема продаж на 16,5% до 9 млн тонн. Цены на сталь с мая 2021 года продолжили корректироваться. Падение достигало 16%, но в октябре динамика позитивная. Вкупе с увеличением производства и продаж позволят и финансовым показателям значительно увеличиться.

Низкая база прошлого года, внешний позитив на спотовом рынке и завершение ремонтных работ дают шанс на рекордный 2021 год. Северсталь и НЛМК в разрезе операционных показателей выглядят явно хуже. Но это я уже говорил даже в рамках разбора отчетов МСФО за полугодие.

В своей презентации для инвесторов компания делает акцент на лидерство в секторе стальной премиальной продукции в России. Ее доля в общем портфеле занимает уже более 48% и продолжает расти. А низкая долговая нагрузка, стремящаяся к NetDebt/EBITDA в 1x дает возможность войти в число лидеров по дивидендной доходности не только в секторе, но и по рынку РФ в целом.

ММК подтверждает свое сильное положение в отрасли. Увеличивающиеся денежные потоки и органический рост бизнеса говорят о перспективах не только на оставшийся квартал в этом году, но и на следующий. Не уверен, что по компании мы в ближайшее время уйдем в глубокую коррекцию, поэтому точки входа в акции придется искать недалеко от текущих значений.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Ленэнерго - ошибка. Пятерочка готова расти. НМТП - без идей

- 17 октября 2021, 11:14

- |

Сегодня разберемся, кто перепутал кнопки в терминале Ленэнерго и какая идея есть в привилегированных акциях. Далее посмотрим на текущую ситуацию в НМТП и X5 Retail Group. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 14.10.21:

( Читать дальше )

Совкомфлот - крушим лед недоверия

- 15 октября 2021, 21:11

- |

Выход на биржу российских государственных компаний всегда сопровождалось бурей эмоций инвесторов. ВТБ по 17 копеек в 2007 году, Газпром по 360 в 2006-ом. Из тех, кто читает эти строки не осталось в рынке ни кого, кто участвовал в размещении. Но тут на помощь негодованию приходит Совкомфлот, который выкинуло на биржу наше государство.

Но это ли повод обделять вниманием уникального монополиста в своем секторе, в 2к21 году, когда даже сущая дичь способна показывать «иксы» на рынке? Думаю, что подписчики ИнвестТемы должны мыслить шире, изучая фундаментальные аспекты бизнеса и не поддаваться эмоциям. Поэтому отбрасываем предрассудки и открываем отчет МСФО за первое полугодие 2021 года.

Выручка компании на фоне проблем c транспортировкой нефти упала на 14,4% до 56,4 млрд рублей. Напомню, что выручка компании в тайм чартерном эквиваленте разделена по сегментам. Индустриальный (бизнес) сегмент, занимающийся транспортировкой сжиженного газа и обслуживанием шельфовых проектов, добавляет 6,1% год к году. На фоне этого, выручка

( Читать дальше )

Ох уж этот фудритейл

- 12 октября 2021, 12:21

- |

Фактор гречки давно канул в лету, и все компании нашего фудритейла проводят 2021 год не лучшим образом. Точнее с финансовыми результатами все в порядке, но ажиотаж в акциях в прошлом году заставил инвесторов задуматься над дальнейшими перспективами. Магниту я всегда уделяю меньше времени в своем блоге, а вот последние результаты Пятерочки охотно разберу.

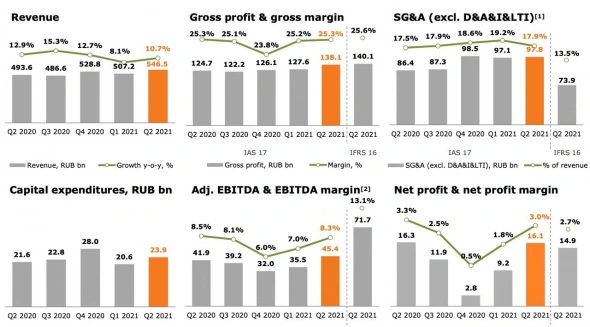

Итак, выручка компании за первое полугодие выросла на 9,5% до 1,1 трлн рублей, в основном за счет увеличения сопоставимых (LFL) продаж, общего роста торговых площадей и росту цифровых бизнесов. Выручка онлайн сегмента приросла на 105,7%, что расстраивает инвесторов, и меня тоже. Для такого направления и «непаханного» рынка, динамика должна быть куда выразительнее.

В моем Telegram-канале найдете еще больше полезных статей и аналитики.

Для более конкретных выводов по динамике выручки нужно дождаться итогов за 9 месяцев, но пока у компании все хорошо. За последние 5 лет выручка увеличилась в 2 раза и скорее всего преодолеет планку по итогам 2021 года в 2 трлн.

Операционные расходы компании прибавили более 16% за полугодие, что утянуло чистую прибыль на околонулевые значения. Как итог, ЧП выросла на 1% до 14,9 млрд рублей. Не помог даже положительный эффект от курсовых переоценок в 0,9 млрд рублей.

Чистый долг компании остался на уровне прошлого года и находится для ритейлера на приемлемом уровне — 253 млрд или 3,2x по NetDebt/EBITDA. Это позволило руководству взять курс на повышение дивидендных выплат. Начиная с 2017 года компания ежегодно повышает див доходность. Если в 17-м она составляла 3,4%, то уже по итогам 2020-го инвесторы получили 7,9%. Пятерочка попадает в список дивидендных идей на рынке.

С начала 2021 года котировки того же Магнита прибавили 7%, Пятерочка обвалилась на 18%, Лента аналогично. Акции явно отдыхают после ралли в условиях пандемии. Этим нужно пользоваться инвесторам, которые хотят видеть фудритейл у себя в портфеле. К ним я себя и отношу, планомерно наращивая позицию по X5 Retail Group.

*Не является индивидуальной инвестиционной рекомендацией

МТС - рано, еще очень рано

- 12 октября 2021, 11:30

- |

Сектор телекомов был не самым доходный в 2021 году, но стабильные денежные потоки позволяют рассчитывать на щедрые дивиденды. По крайне мере по МТС. Акции компании находятся в широком диапазоне 316-350 руб. уже почти 2 года. Какие есть драйверы выхода из него, узнаете в статье.

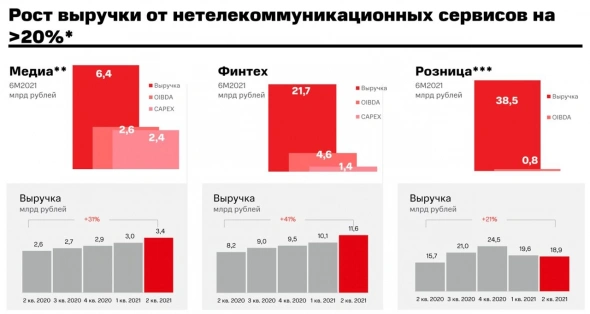

Ну вот и МТС добралась до двузначных темпов по выручке. За полугодие она выросла на 10,6% до 128,6 млрд рублей. Все последние отчеты мы видели динамику не превышающие 6-7%. Это расстраивало и намекало на отсутствие прорывных драйверов роста. Что же случилось во втором квартале?

Помимо роста основного сегмента — телекоммуникационных услуг, растут также и остальные сегменты экосистемы, хоть назвать экосистемой бизнес МТС тяжело. Банковское направление продолжает поступательно расти. Продажа телефонов и аксессуаров также добавила, хоть и занимает всего 13,5%. Радуют облачные решения, которые растут на 20+%.

Операционные расходы компании растут сниженными темпами, всего 8,5% за полугодие. Себестоимость услуг и того меньше, +4,5%. Это позволило нарастить чистую прибыль на 13,4% до 33,8 млрд рублей. МТС по-прежнему остается стабильным источником прибыли для своих акционеров.

А как получить возврат своих инвестиций, как ни дивидендные выплаты. МТС традиционно считается квазиоблигацией. Система продолжает «качать» дивиденды из дочки, а мы, частные инвесторы, можем этим пользоваться без зазрения совести. Получив 3,2% доходности от предыдущей выплаты, акционеры рассчитывают получить еще около 5-6% по итогам второго полугодия.

Скучно? Я знаю, ведь ничего нового по компании не происходит. МТС настолько скучна и предсказуема, что свои инвестиционные стратегии легко подстроить под котировки. Вопрос в выборе этой самой стратегии. Для себя я выбрал «дивидендные ожидания», когда перед рекомендацией новых выплат акции растут. Но для этого стоит дождаться более приемлемых уровней.

А поищем эти самые уровни у меня в Telegram-канале.

*Не является индивидуальной инвестиционной рекомендацией

@particular_trader

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал