ИНВЕСТИЦИИ

Важные события этой недели для инвестора. Выпуск 37. Прямая линия с президентом, решение ЦБ по Ключевой ставке, утверждение дивидендов

- 15 декабря 2025, 11:37

- |

До Нового года остается 16 дней, а важных инвестиционных новостей все больше и больше. Решение ЦБ по Ключевой ставке плюс прямая линия с президентом, многие компании будут утверждать дивиденды за 9 месяцев, другие обсуждать инвест. планы на 2026 год. Затронем непрямые инвестиционные новости, а также пару слов о ситуации на рынке с намеком на тех анализ, будь в курсе всего!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

⭐Основные события.Понедельник (15.12)

— ВОСА ЭсЭфАй. В повестке вопрос утверждения дивидендов за 9 мес. 2025 г.

Вторник (16.12)

— БСП. РСБУ за 11 мес. 2025 г.

— Henderson. Операционные реультаты за ноябрь

— Газпром нефть обсудит бизнес-план и бюджет на 2026 г., плюс проекты инвест.программы

Среда (17.12)

— Банк России опубликует ИО населения/предприятий

— СД Яндекса обсудит допэмиссию акций для программы мотивации сотрудников

( Читать дальше )

- комментировать

- 238

- Комментарии ( 0 )

Как обстоят дела на рынке стали?

- 15 декабря 2025, 11:34

- |

На российском фондовом рынке широко представлены металлургические компании. Состояние дел этих компаний, во многом зависит от состояния конкретной отрасли. Сегодня предлагаю пройтись по рынку стали.

По итогам 2024 года крупнейшим производителем стали в мире вновь оказался Китай (1 005 млн тонн). Россия занимает только 5-ое место (71 млн тонн, в 14 раз меньший объем).

Китай же является крупнейшим экспортером стали (94 млн тонн, 9% от общего объёма производства). Россия занимает только 8-ое место (14 млн тонн, 20% от общего объёма производства). Важно отметить, что и в досанкционном и доковидном 2018 году экспорт российской стали уже заметно отставал от китайской (33 млн тонн против 69 млн тонн).

Обратимся к графику цены на сталь. Можем заметить, что рекордный рост цены на сталь пришелся, в основном, на 2021 и 2022 годы, что вызвано ковидными ограничениями и санкциями на Россию. В последние 3 года фиксируется падение цен. Эксперты объясняют это явление двумя факторами: увеличением производственных мощностей в Китае и снижением спроса из-за кризиса в сфере недвижимости в Китае. Кроме того, существуют опасения, что этот тренд сохранится в 2026-2027 годах.

( Читать дальше )

Итоги опроса частных инвесторов

- 15 декабря 2025, 10:51

- |

Этой осенью мы проводили опрос розничных инвесторов (помните анкету в нашем канале?) и интервью с лидерами мнений инвестиционного сообщества. Спасибо – мы получили около 600 ответов!

🐟 Большинство опрошенных покупали акции Инарктики и продолжают их держать. Причем 86% из них держат наши акции более года. Многие отмечали, что им нравится бизнес компании и премиальное качество продукции. Инвесторы верят в пищевую промышленность, в целом – как стабильный сектор с растущим спросом.

🐟 Мы выяснили, что практически все опрошенные хорошо понимают бизнес-модель компании. Планируем и дальше делиться подробностями нашего бизнеса, в том числе в наших соцсетях.

Ваши ответы помогли не только получить обратную связь об Инарктике, но и в целом понять настроение инвесторов.Делимся интересными выводами про рынок:

🔹 Около 35% опрошенных за последний год пересмотрели свой портфель и отказались от части эмитентов, но доля акций осталась примерно той же. Еще столько же в целом, оставили свою стратегию прежней. Около 24% сократили долю акций, перейдя в другие инструменты (облигации, депозиты, фонды ликвидности).

( Читать дальше )

❗️❗️Селигдар – мастер-класс о том, как НЕ заработать на росте золота!

- 15 декабря 2025, 09:08

- |

Котировки благородного металла (золото) с начала 2025 года выросли на 64% в долларах или на 28,5% в рублях (из-за укрепления курса национальной валюты). Например, наш фаворит Полюс), акции которого мы удерживаем в клубном портфеле, за это время вырос на 60% в рублях. А акции Селигдара выросли всего на 2,6% в рублях.

Недавно компания отчиталась за 9 месяцев 2025 года. Взглянем на ключевые цифры:

✅Выручка выросла на 44% до 61,8 млрд руб.

❗️EBITDA (банковская) выросла на 53% до 29,6 млрд руб.

❌Убыток — 7,7 млрд руб. (сократился на 24%)

❌ND/EBITDA ≈ 3,4 (как вы понимаете, считают по банковской EBITDA😁)

Менеджмент может апеллировать к «банковской» EBITDA, но реальная картина иная:

❗️РЕАЛЬНАЯ EBITDA* ≈ 0,8 млрд рублей.

*Причем показатель скорректирован на убыток от курсовых разниц. Без корректировки EBITDA глубоко отрицательная.

Ситуацию усугубляет катастрофическое состояние денежных потоков:

– Операционный денежный поток: -19,4 млрд рублей.

( Читать дальше )

❗️❗️Каковы перспективы выпусков облигаций Уральской стали 1Р05 и 1Р06?

- 15 декабря 2025, 07:52

- |

На облигационном рынке после дефолта «Монополии» прошла волна переоценки рисков по ВДО, и котировки облигаций «Уральской стали», как одного из не самых крепких с точки зрения финансов эмитента, пошли вниз на фоне паники. На деле у компании действительно высокая долговая нагрузка, падающая выручка и слабая ликвидность. На это накладывается приличный объем погашений в ближайшие месяцы и рынок вдруг осознал, что компания может и не найти средств на погашение декабрьского выпуска.

Особенно это актуально с учетом того, что книга заявок по последнему октябрьскому размещению облигаций Уральской стали до сих пор до конца не собрана — по 6 выпуску объем размещения был 3 млрд. рублей, а на сегодняшний день удалось разместить только 2,4 млрд. рублей из этого выпуска. Это говорит о том, что спрос на облигации этого эмитента уже с октября был пониженный и инвесторы уже тогда опасались, что Уральская сталь может и не справиться со своей долговой нагрузкой.

( Читать дальше )

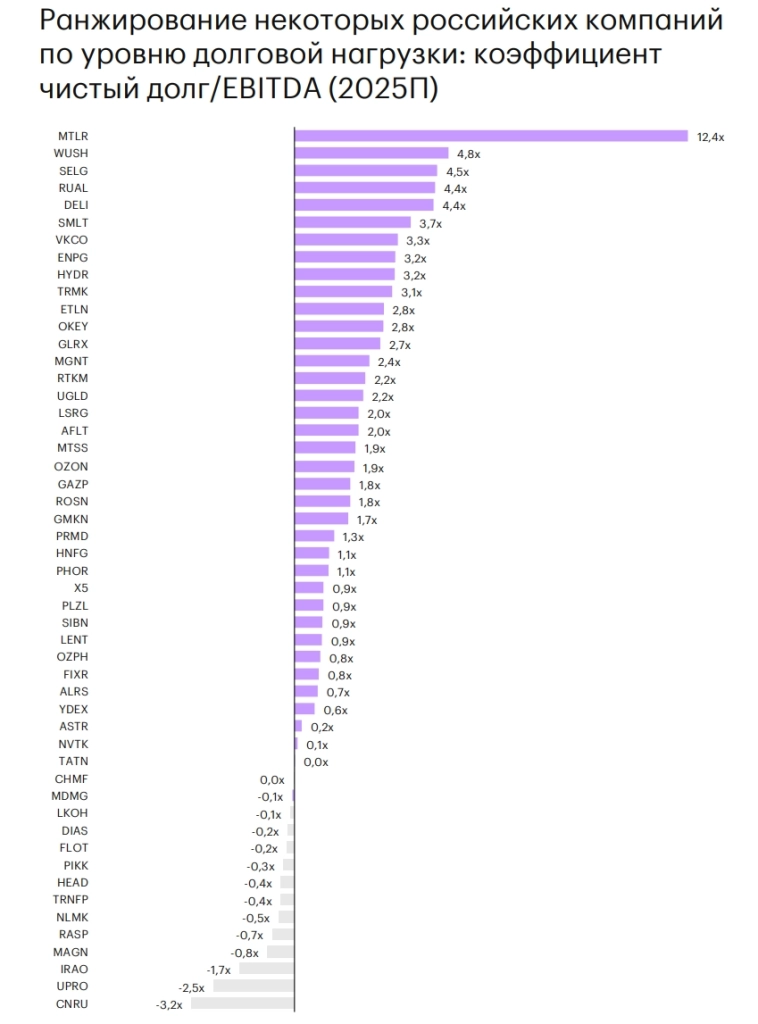

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

Лучший год для серебра с 1979-го. И это не предел

- 15 декабря 2025, 06:05

- |

В продолжение поста, который был опубликован в нашем ТГ канале по серебру.

Запасы серебра на Shanghai Futures Exchange опустились примерно до 740 тонн. Это уровни, близкие к минимумам почти за 9 лет. И все это происходит не при обвале цен, а на исторических максимумах, что само по себе нетипично. До 70–80% мировой добычи серебра является побочным продуктом меди, свинца и цинка. Даже при цене в $60+ за унцию быстро увеличить выпуск невозможно. Хронический дефицит сохраняется пятый год подряд.

Если скорректировать цену серебра на инфляцию, то металл стоит всё ещё ниже пиков 1980 года. В сегодняшних ценах максимум 1980-го года соответствовал бы $150–170 за унцию.

( Читать дальше )

📉 Дефицит валюты в России нарастает — что это значит для курса рубля?

- 14 декабря 2025, 23:17

- |

Вкратце: Валюты становится всё меньше, а люди её скупают всё больше. Это может привести к ослаблению рубля.

Не забываем подписываться на телеграм-канал, чтоб ничего не пропустить

🔴В чём суть проблемы?

После санкций 2022 года основной источник долларов в России — это экспортеры (те, кто продают нефть, газ и другое за границу). Они продают валюту на внутреннем рынке, и эта валюта идит всем остальным.

Но проблема: С весны этого года экспортеры продают валюту всё меньше.

Смотри цифры:

— Ноябрь 2025: $6.85 млрд

— Октябрь 2025: $8.22 млрд

— Сентябрь 2025: $4.89 млрд

Это самые низкие цифры с 2022 года. Для сравнения: в 2023 году было примерно в два раза больше.

📈А спрос на валюту?

Вот тут беда: пока предложение падает, спрос растёт!

Физические лица (простые люди) скупают доллары:

— За последние 7 месяцев люди в среднем покупают $1.41 млрд в месяц

— Это максимум с 2022 года

— В ноябре люди купили $1.85 млрд

Юридические лица (компании) тоже покупают:

— В ноябре компании купили $27.1 млрд

( Читать дальше )

- комментировать

- 34.3К |

- Комментарии ( 19 )

Большой обзор прошедшей недели. Выпуск 47. IPO Базис, выход новых отчетов, Биткоин застрял на уровне 90 тыс$

- 14 декабря 2025, 22:29

- |

Индекс Московской биржи растет на геополитических новостях, дивидендный сезон продолжает радовать инвесторов, выходят новые отчеты за 3 квартал 2025 года (которые я разбираю для вас), только недавно выходило IPO ДОМ РФ а на этой неделе вышло IPO Базис. Биткоин застрял на отметке 90 тыс $ и никуда идти не спешит. Это и многое другое читайте в новом обзоре недели.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

⭐Индекс Московской биржи.Индекс Мосбиржи вырос с 2711 до 2739 пунктов ( в моменте рынок подымался до 2760 пунктов). Индекс сейчас полностью зависит от новостей, поэтому сейчас он напоминает американские горки. Планирую делать покупки до 2900 пунктов. Стратегия на таком рынке это надежные облигации и качественные дивидендные акции. Для роста рынка нужно:

( Читать дальше )

НМТП: парадокс роста на фоне рисков. Как портовый гигант зарабатывает рекорды?

- 14 декабря 2025, 19:10

- |

НМТП вновь подтверждает статус одного из столпов Российской логистики, представив финансовые результаты за 9 месяцев 2025 года. На первый взгляд, картина стабильна, но копнув глубже, мы обнаруживаем интересный парадокс: как компания демонстрирует рост прибыли, несмотря на сокращение грузооборота и растущие геополитические угрозы? Давайте разбираться, скрывает ли отчет акции НМТП потенциал для роста или предупреждает о скрытых рисках .

Финансовые итоги 9М2025: цифры, которые говорят

Несмотря на сложную операционную обстановку, группа НМТП показывает уверенный рост по всем ключевым финансовым метрикам. Вот основные цифры, которые стоит знать каждому инвестору:

· Выручка: 56,3 млрд руб. (рост +3,5% к прошлому году). Рост обеспечен не увеличением объемов, а повышением тарифов.

· EBITDA: 41 млрд руб. (рост +8% г/г). Маржа EBITDA достигла впечатляющих 72.8% .

· Операционная прибыль: 36,1 млрд руб. (рост +9% г/г).

· Чистая прибыль: 31,8 млрд руб. (рост +4,4% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал