ИНВЕСТИРОВАНИЕ

Управление капиталом, Копитрейдинг Mikhail Mercantilist #7.2.Обзор публичного счета и его мониторинг

- 12 декабря 2025, 17:37

- |

Обзор публичного счета и его мониторинг. Публичный счет. Копирование сделок. Копитрейдинг. Управление капиталом. Онлайн трейдинг. Более детально посмотреть статистику счета можно через мониторинг.

11.12.2025 есть закрытые позиции.

Обновились основные показатели в статистике

Gain: +79.60 % — доход за весь период.

Absolute Gain: +50.54 % — реальная чистая прибыль (учитывает вводы/выводы).

Daily: +1.18 % — средняя дневная доходность.

Monthly: +42.27 % — средняя месячная доходность.

Drawdown: 10.25 % — максимальная просадка счёта.

Trades: 63 — количество закрытых сделок.

Win Rate: 84 % — процент прибыльных сделок.

Pips: +2530 — общая прибыль в пунктах.

Avg Win: +58.55 pips — средний выигрыш.

Avg Loss: –57.30 pips — средний убыток.

Profit Factor: 3.75 — отношение валовой прибыли к валовым убыткам.

Sharpe Ratio: 0.42 — соотношение доходности к риску.

Expectancy: +40.2 pips — средняя прибыль на сделку.

( Читать дальше )

- комментировать

- 223

- Комментарии ( 0 )

Базис выходит на биржу: что нужно знать инвесторам?

- 05 декабря 2025, 08:43

- |

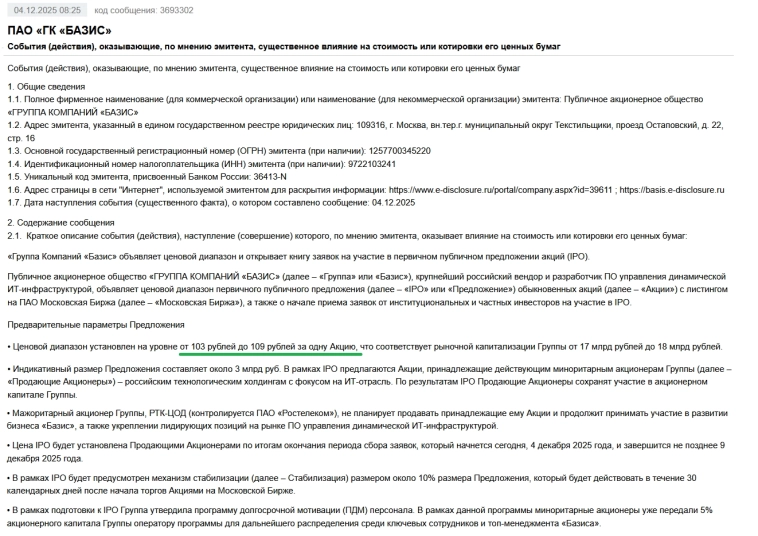

🏦 Ну что ж, друзья, буквально сегодня одна из самых быстрорастущих IT компаний под названием Базис объявила индикативный ценовой диапазон IPO на уровне 103–109 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 17–18 млрд руб. Финальная цена будет определена по итогам сбора заявок, который стартовал уже сегодня и продлится до 9 декабря включительно.

📆 Начало торгов акциями Базиса, которые будут торговаться на Мосбирже под тикером #BAZA, ожидается 10 декабря 2025 года. Бумаги будут включены во второй котировальный список.

💼 Базовый размер IPO составит около 3 млрд руб. Как я уже рассказывал ранее, размещение пройдет в формате cash-out, т.е. часть своих акций продадут миноритарные акционеры, представляющие российские технологические холдинги.

При этом контролирующий акционер — дочерняя структура Ростелекома РТК-ЦОД — свои акции продавать не планирует. Это важный сигнал, указывающий нам на то, что мажоритарий верит в сохранение высоких темпов роста бизнеса. Это радует.

( Читать дальше )

Ключевые тезисы форума «Россия зовёт!», которые нельзя игнорировать

- 04 декабря 2025, 18:35

- |

📣 Итоги первого дня инвестиционного форума ВТБ «Россия зовёт!» мы с вами разобрали в среду, теперь пришло время проанализировать второй день форума, который был насыщен выступлениями руководителей российских публичных компаний. Предлагаем вашему вниманию основные тезисы, которые показались нам наиболее интересными.

✔️К Норникелю было много вопросов по поводу дивидендов, что неудивительно, поскольку ранее компания считалась дивидендной фишкой.

«Если компания зарабатывает достаточный денежный поток, то мы готовы с акционерами делиться дивидендами», — поведал IR-директор Норникеля Владимир Жуков.

Вообще, див. политика Норникеля в последние годы стала притчей во языцех. Фондовый рынок жаждет стабильных дивидендов, но сам эмитент так «грамотно» корректирует свой FCF, что средств на выплату дивидендов зачастую просто не остаётся.

✔️Селигдар ожидает среднегодовую цену золота в 2026 году на уровне $4200 за унцию (т.е. вблизи сегодняшних значений):

«Золото в цене будет расти из-за того, что пока, к сожалению, правил и периода стабильности в ближайшее время, наверное, ожидать не стоит», — поведал глава Селигдара Александр Хрущ.

( Читать дальше )

ЦИАН: дивиденды одобрены, позитив в акциях, но есть нюанс

- 04 декабря 2025, 12:29

- |

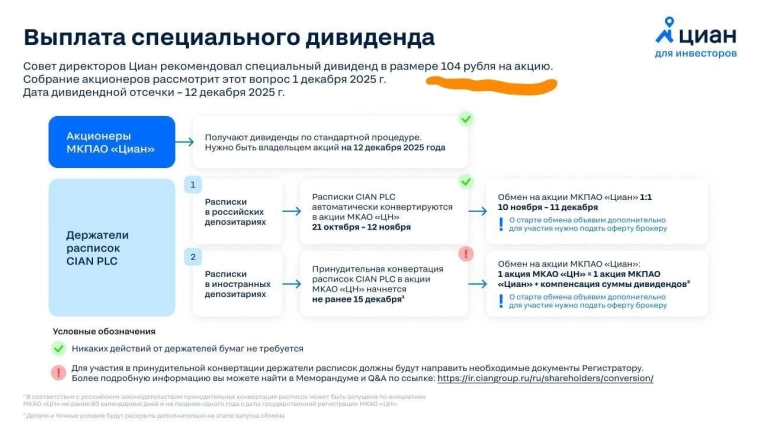

💰 Акционеры ЦИАН на состоявшемся в понедельник ВОСА благополучно одобрили рекомендованный ранее спецдивиденд в размере 104 руб. на акцию, что по текущим котировкам сулит ДД=14,5%.

📆 Дивидендная отсечка назначена на 11 декабря 2025 года (с учетом режима торгов Т+1).

📈 На этих новостях котировки акций компании продолжают раллировать, закрепляясь выше уровня 700 руб., и я бы, наверное, был бы не прочь продать их до отсечки, если бы не одно «но»: руководство ЦИАН заявило о намерении выплатить ещё не менее 50 руб. на акцию в виде дивидендов в середине следующего года.

( Читать дальше )

Какие сигналы с форума ВТБ «Россия зовёт!» стоит взять на заметку?

- 03 декабря 2025, 18:16

- |

📣В Москве вчера стартовал инвестиционный форум ВТБ «Россия зовёт!», где представители бизнеса и финансовые власти подводят итоги текущего года и озвучивают прогнозы на следующий. В этом году это мероприятие стало завершающим, после тура по регионам (в том числе в Краснодаре, где я снял большой видеоматериал.Поэтому давайте разберём самые интересные тезисы первого дняи попробуем понять, что они значат для фондового рынка:

✔️Одним из главных вопросов на форуме стала, разумеется, денежно-кредитная политика. ЦБ, как мы помним, пересмотрел прогноз по ключевой ставке на 2026 год, повысив прогноз с 12–13% до 13–15%. Однако глава ЦБ Эльвира Набиуллина подчеркнула, что это не означает отказа от дальнейшего смягчения ДКП, просто процесс будет идти более медленными темпами:

«Повышение прогнозной траектории — это пересмотр наших ожиданий по „ключу“. Тем не менее этот прогноз предполагает продолжение смягчения ДКП, пусть более медленными темпами, чем мы ожидали в своем предыдущем прогнозе», — поведала Набиуллина.

( Читать дальше )

Что случилось с бизнесом Софтлайн?

- 03 декабря 2025, 10:32

- |

🧮 Сезон корпоративной отчётности постепенно выходит на финишную прямую, и разбор IT-сектора я решил завершить разбором нетривиальной компании — Софтлайн. У компании, как мы помним, сложный и разносторонний бизнес, который оказался устойчив к потрясениям ИТ-рынка.

Любопытно, но в то время как многие отечественные IT компании за 9М2025 зафиксировали отрицательную динамику по скорр. EBITDA, бизнес-модель Софтлайна, направленная на диверсификацию, на этом фоне выглядит вполне неплохо и приносит свои плоды.

📊 По сути, внутри компании развивается два больших направления (более подробно можете познакомиться с этим в свежей презентации.

1️⃣Собственные решения. Они отличаются высокой рентабельностью (их выгодно продавать).

2️⃣Партнерские решения. Это фактически cash-cow для Софтлайн — зрелое направление, которое стабильно приносит деньги.

🧐 Что мы видим в результате? «Иксы» в собственных решениях, которые выводят рентабельность компании на новый уровень: 73% валовой прибыли Софтлайн по итогам 9 мес. 2025 года уже формируют собственные решения (в 3Q2025 и вовсе 82%), а рентабельность этих собственных решений поднялась до 79%.

( Читать дальше )

Инвестиционный потенциал Аэрофлота

- 02 декабря 2025, 13:54

- |

🧮 Флагман отечественной авиации представил вчера отчетность по МСФО за 9 мес. 2025 года и провёл традиционный конференц-звонок, предоставив нам хорошую возможность детально ознакомиться с ключевыми показателями.

📈 Выручка компании с января по сентябрь прибавила на+6,3% (г/г)до 676,5 млрд руб. Рост был обусловлен увеличением среднего чекаи пассажирооборота. Несмотря на отмену ряда рейсов и временные ограничения воздушного пространства в ряде российских регионов, компания перевезла 42,5 млн пассажиров — показатель, сопоставимый с результатами прошлого года.

( Читать дальше )

Что ждёт Европлан после сделки с Альфа-Банком?

- 02 декабря 2025, 09:01

- |

🧮 Европлан, контрольный пакет которого планирует приобрести Альфа-Банк, представил во второй половине ноября фин. отчётность по МСФО за 9 мес. 2025 года и провёл конференц-звонок, предоставив нам хорошую возможность оценить перспективы компании, с учётом новых вводных.

📉 Чистый процентный доход с января по сентябрь сократился на -6,9% (г/г)до 17 млрд руб., что обусловлено снижением объёмов нового бизнеса на фоне жёсткой ДКП.

Высокие процентные ставки по-прежнему остаются серьёзным препятствием для клиентов Европлана!

На декабрьском заседании Центробанк может снизить ключевую ставку до 16%, но этого будет недостаточно для лизинговой отрасли. По оценкам менеджмента Европлана, возвращение к высоким темпам роста бизнеса возможно при ставке 12%.

📉 Лизинговый портфель сократился с начала года на -28% до 183,2 млрд руб. В первой половине года наблюдался заметный рост расторжения договоров, в то время как уже с августа-сентября ситуация начала постепенно улучшаться, да и количество изъятой техники стало сокращаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал