Акции

СД Эл5-Энерго 1 апреля решит вопрос по дивидендам за 2023г

- 25 марта 2024, 18:35

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня:

О рекомендациях Общему собранию акционеров ПАО «ЭЛ5-Энерго» по распределению прибыли (в том числе о выплате (объявлении) дивидендов) и убытков ПАО «ЭЛ5-Энерго» по результатам 2023 года.

Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 01 апреля 2024 года.

www.e-disclosure.ru/portal/event.aspx?EventId=fKvUa6m86UCTAkox9zT8QQ-B-B

- комментировать

- Комментарии ( 0 )

Основные моменты из интервью Олега Ширяева, гендиректора Еврохима

- 25 марта 2024, 18:29

- |

📉спрос начал падать со 2 квартала 2023, а затраты начали расти

📉цены на ряд продуктов на уровне себестоимости

📈полноценный рост увидим не раньше 2025 года

📉результат 2023 чуть выше 2020

👉цены на внутр рынке конкурентные

👉уход от экспортных пошлин стимулировали бы производителей делать больше инвестиций

📉вынуждены заменять недоступные теперь банковские инструменты на собственный капитал=> растет оборотный капитал

📉Долг/EBITDA Еврохима может вырасти до 2,5

👉с начала разработки рудника до выхода на мощность проходит 10 лет=> при высоких ставках не окупается

📉Собственная глобальная дистрибуция требует оборотного капитала

📉Возврат валютной выручки также повысил необходимость в оборотном капитале

📈План нарастить выпуск +10 млн т до 2030 года

📉Есть дефицит портовых мощностей в России после того как стали недоступны порты Прибалтики и Финляндии

📉Намного сложнее стало отгружать удобрения через Черное море (интересно почему?)

📉Дефицит провозной способности РЖД в сторону Черного моря.

👉Собственный порт 8 млн т в год на Балтике на этапе строительства

📉Фрахт: не все готовы плыть в российские порты

📉Проблема с оплатой зарубежных перевозчиков

📉Снизилась доступность флота в целом

📉Логистика подорожала относительно 2020-2021 примерно на 40%

📉С января индексация зарплаты на 7%. За 3 года +40%.

Источник: https://www.kommersant.ru/doc/6580266

ТАНЕКО/ Нижнекамский НПЗ - Прибыль 2023г: 26,206 млрд руб (-29% г/г)

- 25 марта 2024, 18:19

- |

АО «ТАНЕКО»/ Нижнекамский НПЗ (Татнефть) — мощность по переработке нефти составляет 16,2 млн тонн в год. Предприятие производит: бензин, дизельное топлива, топливо для реактивных двигателей, котельное и печное топливо, индустриальные и базовые масла.

Ведет свою историю с 1979 года, город Нижнекамск, Татарстан. ПАО «Татнефть» принадлежит 91% акций.

ТАНЕКО/ Нижнекамский НПЗ

Уставный капитал 20,5 млн руб.

Чистые активы на 31.12.2019г: 2,332 млрд руб

Чистые активы на 31.12.2020г: 2,532 млрд руб

Чистые активы на 31.12.2021г: 95,286 млрд руб

Чистые активы на 31.12.2022г: млрд руб

Чистые активы на 31.12.2023г: 166,096 млрд руб

Общий долг на 31.12.2019г: 228,805 млрд руб

Общий долг на 31.12.2020г: 255,674 млрд руб

Общий долг на 31.12.2021г: 294,585 млрд руб

Общий долг на 31.12.2022г: 319,968 млрд руб

Общий долг на 31.12.2023г: 313,400 млрд руб

Выручка 2019г: 42,952 млрд руб

Выручка 2020г: 49,112 млрд руб

Выручка 2021г: 91,151 млрд руб

Выручка 2022г: 100,047 млрд руб

Выручка 2023г: 100,915 млрд руб

( Читать дальше )

Обзор отчета VK — если у компании нет задачи зарабатывать, то зачем в нее инвестировать?

- 25 марта 2024, 18:12

- |

✔️ Выручка = 132,8 млрд руб. (1 п. = 57,3; 2 п. = 75,5), в 2022 году выручка составляла 97,8 млрд руб.

❌ Операционные расходы = 133,4 млрд руб. (в 2022 году были 83 млрд руб.!), операционные расходы больше, чем вся выручка

t.me/+R6ciDC9K-PE2ZmEy — Заходи в канал. Будь сильным и разумным инвестором

Из важных больших статей в операционные расходы еще не входят амортизация и финансовые расходы.

❌ Амортизация (не входит в операционные расходы) = 23,7 млрд руб., в 2022 году = 18,1 млрд руб.

❌ Финансовые расходы (за вычетом доходов) = 7,5 млрд руб., в 2022 году = 5,8 млрд руб.

❌❌ Чистая прибыль = -34,3 млрд руб. (!), в 2022 году = -3,9 млрд руб.

ВК получил рекордный убыток за 2023 год — причины в том, что они продали в 2022 году прибыльное игровое подразделение My Games и опережающими темпами нарастили расходы. Во втором полугодии 2023 года убыток составил 22,9 млрд руб., в 1-м – 11,4 млрд руб.

При сохранении текущих тенденций риски дополнительной эмиссии в ВК есть на горизонте ближайших 2-х лет — настолько компании хватит запаса денежных средств и эквивалентов, если она продолжит генерировать такие убытки.

( Читать дальше )

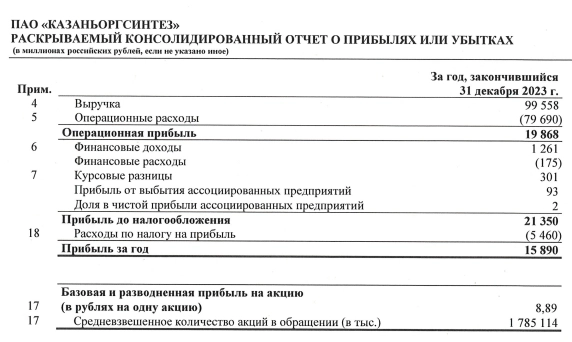

Казаньоргсинтез МСФО 2023г: выручка 99,55 млрд руб (в 2020-м 62,9 млрд руб), чистая прибыль 15,89 млрд руб (в 2020-м 8,4 млрд руб)

- 25 марта 2024, 18:08

- |

( Читать дальше )

❗️ Стартовал прием заявок на обмен иностранных активов

- 25 марта 2024, 17:59

- |

Сегодня брокеры РФ начинают принимать заявки на обмен иностранных активов. Более подробно данный кейс разбирал в видео от 12 марта.

Я решил начать продажу с заблокированных иностранных акций, которые в данный момент лежат на счете БКС. У данного брокера прием заявок на продажу нерезидентам начнется сегодня с 12 часов дня и продлится до 3 мая.

Заявки на продажу фондов Finex БКС начнет принимать с 26 марта. Если у кого-то данные активы застряли, имейте в виду. У меня тоже есть фонды, но они в Кит Финанс находятся, решил оставить на потом.

🧐 Если после первой волны продаж окажется, что фонды Finex тоже пользуются спросом со стороны нерезидентов, то это будет хороший сигнал для нас. В данных фондах застряли многие, от самой УК пока новостей нет, но есть надежда на 844 Указ Президента, в рамках которого и проводится пробная сделка.

💰 Пока не до конца понятно, как подать заявку на 100 000 руб. По какой цене проводить оценку активов… На брокерском счете у меня одни цены, на иностранных биржах другие (в разы выше). Ранее в СМИ была информация, что оценивать будут близко к справедливым (рыночным) ценам. Думаю, что тоже на котировки иностранных бирж буду ориентироваться для продажи.

( Читать дальше )

ЛУКОЙЛ-Волгограднефтепереработка/ Волгоградский НПЗ - Прибыль 2023г: 14,376 млрд руб (+72% г/г)

- 25 марта 2024, 17:46

- |

ООО «ЛУКОЙЛ-Волгограднефтепереработка»/ Волгоградский НПЗ — крупнейший производитель нефтепродуктов в Южном федеральном округе, мощность завода по переработке нефти составляет 14,8 млн тонн. Выпускает: автобензины, дизельное топливо, масла, авиакеросин, битум, мазут.

Основан 21 декабря 1957 года. C 1993 года является 100% дочерней организацией ПАО «ЛУКОЙЛ».

ЛУКОЙЛ-Волгограднефтепереработка/ Волгоградский НПЗ

Уставный капитал 501,00 млн руб.

Чистые активы на 31.12.2019г: 135,439 млрд руб

Чистые активы на 31.12.2020г: 92,656 млрд руб

Чистые активы на 31.12.2021г: 124,867 млрд руб

Чистые активы на 31.12.2022г: млрд руб

Чистые активы на 31.12.2023г: 129,821 млрд руб

Общий долг на 31.12.2019г: 80,668 млрд руб

Общий долг на 31.12.2020г: 45,048 млрд руб

Общий долг на 31.12.2021г: 17,340 млрд руб

Общий долг на 31.12.2022г: 23,370 млрд руб

Общий долг на 31.12.2023г: 29,560 млрд руб

Выручка 2019г: 456,429 млрд руб

Выручка 2020г: 335,207 млрд руб

Выручка 2021г: 71,333 млрд руб

( Читать дальше )

Аварийный простой первичных установок на НПЗ РФ достиг 14% суммарной мощности — расчёт Рейтер

- 25 марта 2024, 17:40

- |

В феврале аварийный простой вырос до уровня плановых остановок, но в марте превышает плановые ремонты уже в 1,4 раза. Накопленный аварийный простой первичных мощностей на НПЗ РФ, возникший из-за воздействия на них беспилотных летательных аппаратов (БПЛА), за январь-март 2024 года составил 3,9 миллиона тонн, увеличившись в 11 раз по сравнению с суммарным выбытием мощностей по аналогичным причинам за два предыдущих года — 2022 и 2023-й (0,352 миллиона тонн), а число поврежденных установок первичной переработки выросло втрое, по расчёту Рейтер.

Вместе с тем сумма выбывающих первичных мощностей в значительной мере образована аварийными установками на НПЗ с простой схемой переработки, которые выпускают в основном прямогонные фракции и не производят товарное топливо, соответствующее техническому регламенту и разрешенное к обороту на территории РФ.

( Читать дальше )

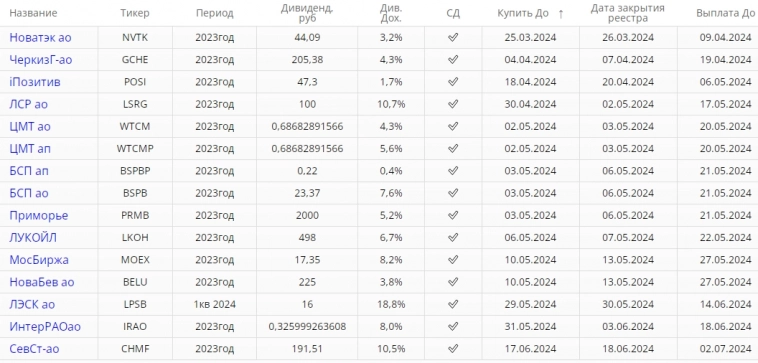

Российские компании стали более щедрыми на дивиденды: самые высокие выплаты обеспечивали крупные корпорации, самые частые - эмитенты третьего эшелона — исследование Econs.online

- 25 марта 2024, 17:37

- |

За весь исследуемый период, 2005–2023 гг., российские компании выплатили дивиденды стоимостью 28,2 трлн руб., при этом почти 87% этой суммы пришлось на выплаты последних 10 лет, 2014–2023 гг., а 59% – последних пяти лет, 2019–2023 гг. Количество выплачивающих дивиденды публичных эмитентов за последние десять лет стабилизировалось и составляло 103–146 компаний. По состоянию на конец февраля 2024 г. только 11 компаний выплатили дивиденды за отчетный 2023 г.

Наибольшая часть дивидендных выплат приходится на компании с государственным участием. В 2017–2023 гг. (за исключением 2021 г., когда выплачивались дивиденды, начисленные по итогам предыдущего года начала пандемии) доля дивидендов компаний с госучастием колебалась в диапазоне 54–56% от общей стоимости дивидендных выплат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал