АКЦИИ

ИНДЕКС МБ СЕГОДНЯ

- 31 января 2020, 09:22

- |

Индекс открылся в расчетной зоне 3107-95, где было рекомендовано крыть шорты от 3135 (половину).

На 3120 шорты восстановил.

Нефть спекчасть закрыл 60,2-58,5+

Сегодня жду опен к 3125-28 отбой от этих уровней шортим.

Среднесрочный взгляд прежний — пока день не закрыт выше 3135 ждем к 3040-50.

Рекомендации на сегодня — шорт от 3128. Особое внимание на закрытие недели/месяца выше ниже 3135.

Удачи

- комментировать

- ★1

- Комментарии ( 48 )

Подводим итоги января 2020 года.

- 31 января 2020, 07:57

- |

Кронавирус и его последствия.

Начало 2020 года стало, довольно непростым, испытанием для инвесторов, что вызвано вспышкой заболеваний кронавирусом по всему миру. Мировые индексы падают, что так же отражается и на российском рынке. Сокращение спроса на нефть, в следствии чего ослабление рубля, в результате чего наблюдаем падения индекса МосБиржи. По мнению экспертов, сокращение спроса на нефть Brent продолжится и в ближайшее время. В связи с падением цен ОПЕК может перенести встречу с марта на февраль и принять решение по данному вопросу в ближайшие дни. В связи с нервной ситуацией на рынке фьючерсы на золото продолжают дорожать, что вполне объясняется защитной реакцией.

Отчетность компаний.

В январе компании начали публиковать отчёты за IV квартал, а также за 2019 год. В данной статье мы собрали самые громкие из них. Так, отчёт Coca-Cola превзошёл ожидания аналитиков. Чистая выручка выросла до 16% и составила 9,07 млрд $. В связи с этим акции компании выросли, в среднем, на 2%. В 2020 году эксперты прогнозируют рост выручки на 5%. Феноменальный рост показала и компания Tesla (11%) после публикации прибыли и доходов. Основатель компании Илон Маск пообещал увеличить поставки до 500 тыс. В тоже время, акции Royal Dutch Shell рухнули до трехлетнего минимума. Facebook так же отчитались о первом падении годовой прибыли, что повлекло падение акций на 7,5%. Однако, стоит отметить, что выручка и прибыль за четвертый квартал оказал выше ожидаемой. Отчиталась о минимальной прибыли с 2015 года и компания Samsung. В связи с ситуацией, сложившейся вокруг компании Boeing, наблюдаем падение и компании Spirit Aerosystems, которая является одним из крупнейших в мире авиационных комплектующих.

( Читать дальше )

Фьючерс S&P 500. Что раньше перебьём? АТН или 3233?

- 31 января 2020, 00:43

- |

Фьючерс S&P 500. Что раньше перебьём? АТН или 3233?

Подскажите пожалуйста, а это нормально, что в приложении Сбербанк Инвестор на андроиде часто не показываются твои акции, только деньги?

- 30 января 2020, 21:31

- |

Завтра стартует сезон отчетов российских компаний. Чего ждать?

- 30 января 2020, 20:48

- |

1. Рубль укреплялся весь год и 4й квартал — не должно быть очень хорошо для экспортеров

2. Внутренняя экономика слабая, доходы населения не растут, внутренний спрос слабый.

ГМК Норникель. Может быть очень сильный отчет. Важно, что ГМК не публикует отчет за 9 мес, поэтому тут даже больше сюрпризов. Цены на металлы были высокими, особенно палладий. Кроме того Гамак мог распродать пал из запасов. Правда, основные дивы за 2019 уже были выплачены, останется немного совсем.

Полюс. Очевидный бенифициар того, что происходит на рынке золота. Интересно, насколько сильно опережающими темпами будет расти прибыль по сравнению с ценой на золото. Цена акций и так уже отыграла весь позитив, так что отчет не повлияет сильно.

Банки. Можно рассматривать как супер-сектор. Почему? Нищающий народ берет больше кредитов и пока платит по ним — банки купаются в золоте. Рубль крепкий, стоимость фондирования дешевеет весь год. Ставки по выдаваемым кредитам с опозданием идут, поэтому временно у банков в отчетах все будет хорошо. Временно.

QIWI. Я бы смотрел пристально за QIWI. Это неликвид, который ужасно хорошо ходил в этом году на своих квартальных отчетах. Потому что прибыль QIWI начала резко расти — не удивительно, ведь Солонин хочет продать свой небольшой кусочек компании.

Газпром. Тут я уже давно жду слабый перформанс, и жду, что дивиденды за 2019 будут ниже 2018, так как во всем параметрам год обязан быть хуже, чем предыдущий, и ситуация плавно ухудшалась каждый квартал. Наш расчетный дивиденд по Газпрому составляет 13 рублей 57 коп, что дает ДД =5,9%. ВТБ Капитал посчитал 13,84 рублей, что почти так же как и у нас.

Единственное позитивное в 4 квартале — это укрепление рубля приведет к росту прибыли от переоценки валютного долга. Это будет на бумаге. Порядка $0,7 млрд.

Новатэк. Тоже самое. Конъюнктура слабая. Разве что объемы продаж Новатэка могут расти от года к году. Цены рухнули по всему рынку на 40-50% в Азии и Европе.

Татнефть. Ожидается лучший отчет среди всех НК.

Сургут. Отчет вообще никак не повлияет.

Роснефть. Орловский втарил, надо смотреть. Значит тут все может быть неплохо.

Металлурги. Пока не вижу ничего хорошего, не думаю что отчеты повлияют. Жду ослабления бизнеса в 2020 году. Смотрим на растущие капексы и издержки и жду падения маржи у всех по всем фронтам. Дивы будут плавно идти вниз. Дивиденд Северстали, объявленный сегодня — минимальный с 2 квартала 2017 года.

Алроса. Цены и объемы 4 квартала восстановились немного. Добра не жду, думаю что ситуация в Китае будет и дальше тормозить алмазный спрос. В целом, год слабый, дивы будут копеечные.

ТМК. Слабые операционные результаты 4 кв.2019. Не вижу вообще драйверов у трубников сейчас. Позитив от продажи IPSCO отыгран.

Аэрофлот. Бумага может быть волатильна на отчете, часто такое наблюдали в прошлом. Чаще акции падали, чем росли. В целом, если операционные издержки были под контролем, то пока все выглядит благоприятно по итогам года: крепкий рубль, цены на топливо, трафик.

Удобрения. Цены слабые, мягко говоря. Результаты должны быть не очень. Сектор неликвид, так что летать может в обе стороны.

Ритейл. Все затаились и ждут, когда же будет перелом, когда чистая маржа у ритейлеров перестанет идти вниз. Вот и мне любоапытно. Я думаю, что акции Магнита могут быть чувствительны к отчету, особенно если будет позитивный сюрприз. Но в него пока не верю.

Детский Мир. Евтушенков не успел слить контору целиком, но я думаю ее ждет неизбежное торможение роста из-за выхода на полку. Смотрим на маржу чистой прибыли. Она тут самая высокая в российском ритейле и может неприятно удивить.

Русагро. В прошлом я любил эту контору, но любовь окончилась. С/Х рынок слаб, сахар тотально слаб. Майонез, который они купили, тоже слаб.

Энергетика. Денежные потоки на пике у многих (ТГК-1, ОГК-2), вопрос в том, как они распорядятся. Если эти повысят норму выплат до 50%, то есть зазор для роста позитива, хотя его и так в немалой степени уже отыграли ростом цены акций в этом году. Тож самое — будет ли сюрприз в ИнтерРАО? Пока не было. Посмотрим.

Русгидро. Отчет покажет, был ли фундамент у разгона бумаги. Я пока не особо в нее верю, думаю что отчет должен опустить пыль на землю. Конечно главный драйвер — не отчет, а спекуляции о реструктуризации компании.

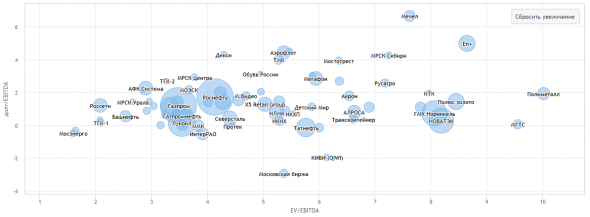

График: https://smart-lab.ru/q/shares_fundamental2/

Об умных и глупых деньгах

- 30 января 2020, 20:14

- |

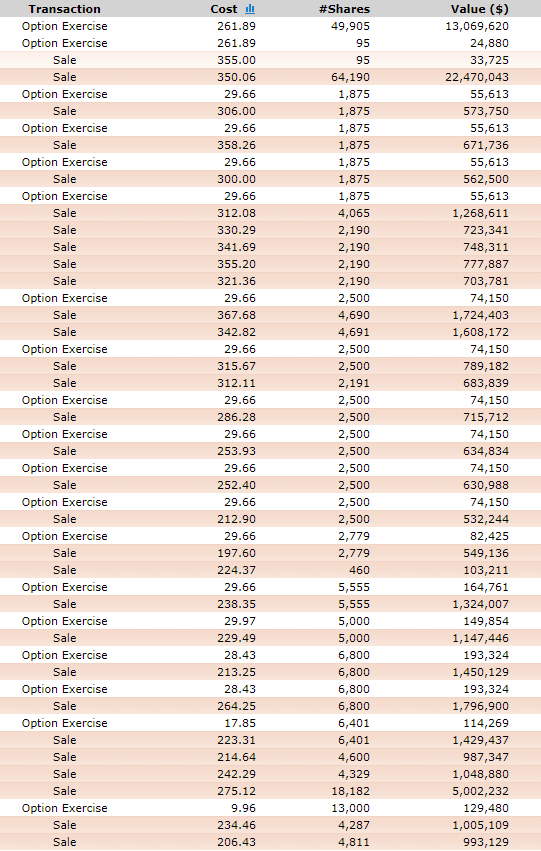

А вот его сделки с акциями Теслы за последние 5 лет

( Читать дальше )

Развратные акции

- 30 января 2020, 17:44

- |

EMAN — лимитка по 0,45, стоп на свое усмотрение

TYME — лимитка по 1,50, стоп на свое усмотрение

( Читать дальше )

Итоги инвестирования через Interactive Brokers за 2019 год

- 30 января 2020, 15:32

- |

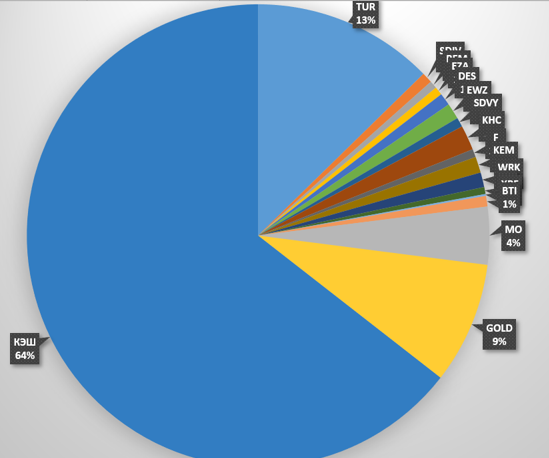

Сегодня подведу итоги инвестирования по иностранной части моего инвестиционного портфеля на Интерактив Брокерс за 2019 год.

По многочисленным просьбам подписчиков будет оценен именно рост активов и конечно же с учетом дивидендной доходности.

Не переключайтесь и вы узнаете рост активов в иностранной части моего портфеля с начала 2019 года. Сравню итоги с индексом S&P 500 и с глобальным индексом MSCI World. Будут выводы, собственно, они и интересны. Так же оценю потенциал кэша в портфеле.

Конечно, нужно оценивать общий портфель целиком вместе с российской частью, тем более, что с российской частью результат явно будет лучше. Но хочется посмотреть и отдельно. К тому же нет цели приукрасить результат.

Вот иностранная часть портфеля, о которой идет речь, ее структура.

Видно, что в портфеле есть 9% золота и много кэша. Кэш в виде фондов коротких трежерис и просто долларов. Трежерис платят купоны, а на просто доллары.Брокер начисляет проценты. Кэш в расчете не участвует.

( Читать дальше )

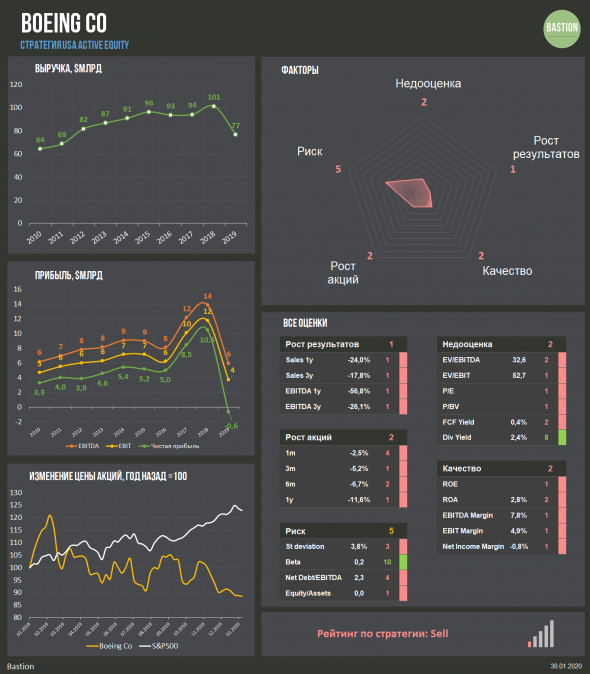

Boeing: первый убыток за 22 года

- 30 января 2020, 14:23

- |

Выручка: $76,6 млрд, -24% г/г

EBITDA:$ 6 млрд, -57% г/г

Чистый убыток: $0,6 млрд

Результаты отчетности ожидаемо негативные.

- Компания была вынуждена в прошлом году приостановить поставки своей основной модели 737 после двух авиакатастроф в Индонезии и в Эфиопии. Boeing ожидает, что полеты самолетов будут возобновлены не раньше середины 2020 года.

- Из-за того, что компания продолжала производить самолеты без их последующей поставки клиентам, запасы существенно выросли. Свободный денежный поток по итогам года оказался отрицательным -$4,4 млрд.

- Boeing компенсировал потерю доходов ростом долга, который за год увеличился почти в 2 раза до $27,3 млрд.

Из-за падения результатов Boeing имеет крайне низкие рейтинги по активной стратегии. Будущее компании во многом зависит от того, как скоро она получит разрешение на полеты и возобновит поставки самолетов.

( Читать дальше )

ПАО «ОР» сегодня опубликовала результаты операционной деятельности за 2019 год

- 30 января 2020, 13:35

- |

• Объем консолидированной неаудированной выручки Группы за 2019 год увеличился на 17,9% — до 13,622 млрд руб. по сравнению с 11,554 млрд руб. в 2018 году.

• Общая сопоставимая выручка группы компаний «Обувь России» увеличилась на 5,2%.

• За 12 месяцев «Обувь России» открыла более 200 магазинов, чистый прирост составил 181 магазин (с учетом релокации и закрытия некоторых торговых точек). В результате на 31.12.2019 года розничная сеть Группы насчитывала 908 магазинов (из них 172 франчайзинговые) в 370 городах России.

• Портфель по услуге рассрочки платежа в 2019 году увеличился на 8,2% по сравнению с 2018 годом — до 3,158 млрд руб., а рост портфеля по денежным займам в 2019 году составил 42,9% по сравнению с 2018 годом — до 2,502 млрд руб.

• Общая торговая площадь собственных магазинов увеличилась на 15% с 53,8 тыс. кв.м в 2018 году до 61,9 тыс. кв.м в 2019 году.

• Число участников программы лояльности, которая действует во всех розничных сетях, входящих в Группу, за 12 месяцев увеличилось на 13,9% – до 2,550 млн, по сравнению с 2,239 млн в 2018 году. 57% покупок в течение отчетного периода совершалось с использованием карт лояльности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал