вдо

Или мы сгущаем краски, или молчаливое фондовое падение – опережающий экономический индикатор

- 16 июля 2024, 07:16

- |

На графике: Индексы МосБиржи и RGBI с начала 2023 года в сопоставлении с доходностью денежного рынка (индекс MOEXREPO, напрямую зависит от ключевой ставки)

5%-ный рост ВВП на фоне падающего уже 2 месяца рынка акций (падение обнулило результат последнего года). На фоне сокращения сумм первичных размещений облигаций хотя бы вдвое от привычной нормы. В параллели с непрерывно растущими доходностями облигаций, от ОФЗ до ВДО.

В относительной тишине. Тишина – спутник тренда. В отличие от паник или эйфорий, вестников его завершения, шумных явлений. Мы вправе ожидать и Индекса МосБиржи, и Индекса RGBI (индекс цен ОФЗ) ниже, и облигационных доходностей еще выше.

Спустя всего 10 дней ЦБ должен объявить новое решение о ключевой ставке.

Когда ставка прыгнула к 12% в прошлом августе, особенно когда достигла 16% в декабре, считалось, что это ненадолго. Но 16% задержались. Новый консенсус: впереди повышение до 17-18%.

Что ж, в попытке прострелить себе ноги, можно и так.

Но если фондовый рынок – опережающий индикатор (мы же в рыночной экономике), желательно руководствоваться его сигналами.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 52 )

Омега начнет размещение дебютных облигаций на ₽600 млн.

- 15 июля 2024, 20:46

- |

ООО «Омега» — российская ИТ-компания, разработчик программного обеспечения для государственных структур и коммерческого сектора. Специализируется на услугах цифровизации систем управления и образования, бизнес-аналитике, робототехнике, технологиях на базе искусственного интеллекта, технологиях дополненной и виртуальной реальности (AR/VR).

Старт размещения 24 июля

- Наименование: Омега-БО-01

- Рейтинг: ВВВ- (НКР, прогноз «Стабильный»)

- Купон: КС+400 б.п. (ежемесячный)

- Срок обращения: 3.5 года

- Объем: 600 млн.₽

- Амортизация: да (36, 42 по 50%)

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: ИК «Финам»

- Только для квалифицированных инвесторов

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

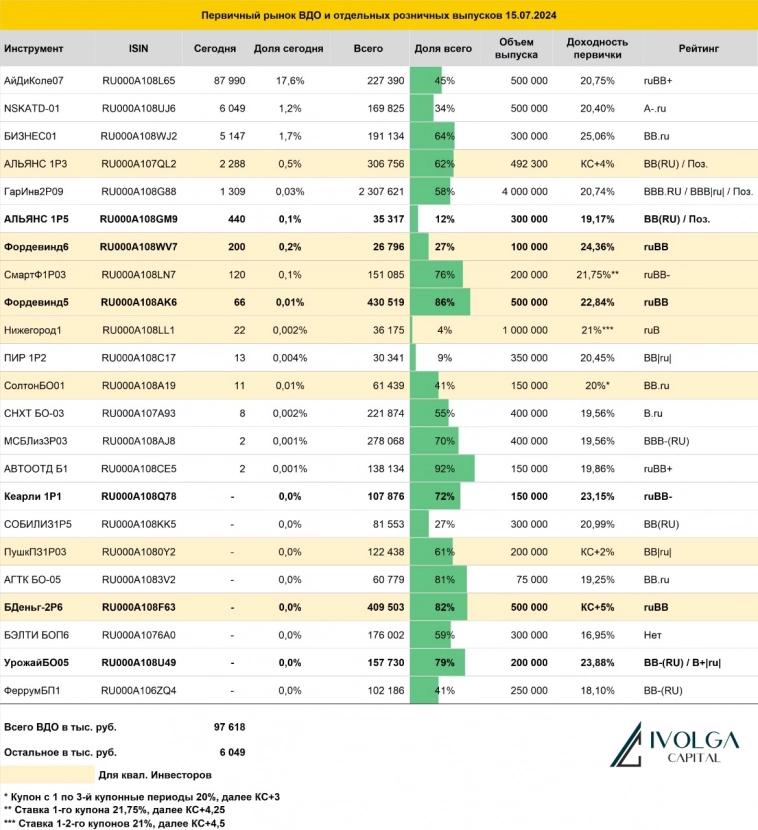

Итоги первичных размещений ВДО и некоторых розничных выпусков на 15 июля 2024 г.

- 15 июля 2024, 18:33

- |

Главное на рынке облигаций на 15.07.2024

- 15 июля 2024, 11:15

- |

- Московская биржа зарегистрировала облигации «Группы Позитив» (головная организация группы — Positive Technologies) серии 001Р-01. Регистрационный номер — 4B02-01-85307-H-001P. Бумаги включены во Второй уровень котировального списка. Ранее сообщалось, что «Группа Позитив» в середине июля планирует провести сбор заявок на трехлетние облигации серии 001Р-01 объемом 5 млрд рублей. Ориентир спреда к ключевой ставке Банка России — не выше 190 б.п. По выпуску предусмотрены ежемесячные купоны. Бумаги будут доступны неквалифицированным инвесторам после прохождения теста. Организаторы — Промсвязьбанк и ИК «Иволга Капитал». Эмитент имеет кредитный рейтинг AA(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала облигации МГКЛ (бренд «Мосгорломбард») серии 001Р-06. Регистрационный номер — 4B02-06-11915-A-001P. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Параметры выпуска пока не раскрываются. Эмитент имеет кредитный рейтинг ruBВ- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

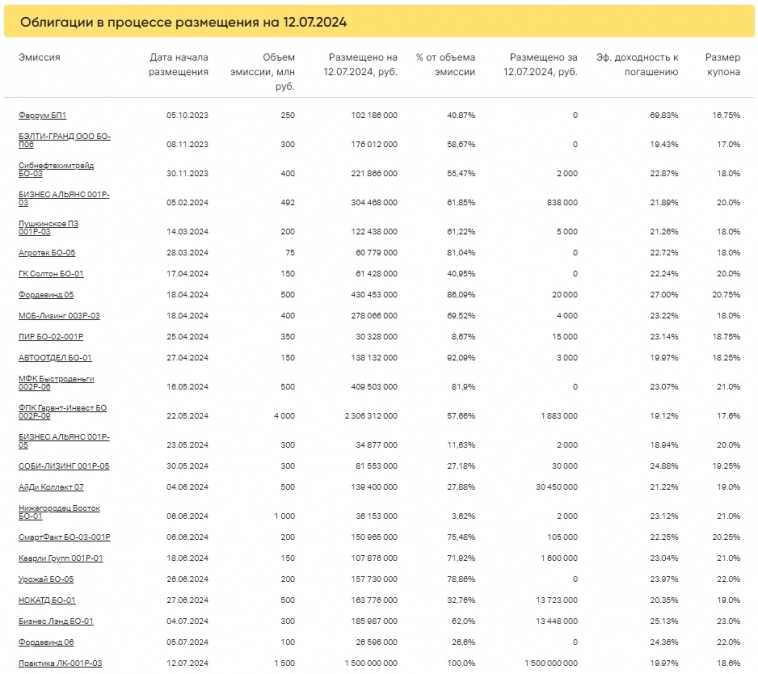

Итоги торгов за 12.07.2024

- 15 июля 2024, 11:07

- |

Коротко о торгах на первичном рынке

12 июля стартовало и завершилось в первый день торгов размещение Практика ЛК-001P-03. Выпуск объемом 1, 5 млрд рублей был полностью размещен за 770 сделок. Средняя заявка — 1, 9 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 427 выпускам составил 944,7 млн рублей, средневзвешенная доходность — 16,71%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Новые сделки в портфеле ВДО. Меньше веса, больше имен

- 15 июля 2024, 09:02

- |

В соответствии с написанным выше. Ограничиваем веса имеющихся эмитентов, расширяем их число за счет новых. Все сделки, кроме Интерлизинга, Пионера и АБЗ, по 0,1% от активов за сессию, начиная с сессии понедельника. Интерлизинг, Пионер, АБЗ — по 0,2% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Первичные размещения облигаций: план на неделю с 15.07 по 21.07.24

- 15 июля 2024, 08:53

- |

🛒 Магнит: AAA, флоатер КС + 120, ежемес. купон, 2 года, 15 млрд.

Зачем компании с кубышкой в 200+ млрд. занимать сейчас что-то с рынка – не очень понятно, ну да им виднее, а нам так даже проще. Вдохновляются наверняка флоатером X5 Финанса RU000A1075S4 (КС+110 ежемес., торгуется ~100,8%), спред на сборе без проблем дотянут сюда же, если не ниже, – Магнит хоть и слабее X5 по бизнесу, но относительно давно не выходил на долговой рынок и поэтому спрос на его бумаги может оказаться довольно высоким

📱 МТС: AAA, флоатер ΣКС + 160, квартальн. купон, 4 года, 10 млрд.

У МТС на днях вышел свежий и слабый отчет за 1кв’23: экосистема растет не особо бурно, чистая прибыль без учета разовых факторов упала на 40%, зато растут долги и особенно стоимость их обслуживания (уже под 65% опер.прибыли). Платить, конечно, более чем могут, но если ситуация не подровняется до конца года, то на плановом пересмотре кредитного рейтинга в декабре у компании есть реальный риск получить -1 ступеньку

( Читать дальше )

Портфель PRObonds ВДО (11,7% за 12 мес, ожидаемая доходность 21,7%). В готовности к паническим продажам, а не плавному развороту рынка вверх

- 15 июля 2024, 07:05

- |

Результат портфеля PRObonds ВДО () за последние 12 месяцев – 11,7%. Средняя доходность депозита за те же 12 месяцев, по статистике Банка России, 13,0%. Проигрыш засчитан, но оцениваем его как временный и малозначительный. На более длинной истории портфель заметно доходнее депозита.

Вот и ожидаемая доходность портфеля сейчас – 21,7% годовых (сумма доходностей входящих в него позиций). Актуальная средняя ставка депозита, по той же статистике ЦБ, 16,1%, разница в 5,6 п.п.

Сводный кредитный рейтинг портфеля, по нашей оценке, остается на уровне A, но за счет увеличения веса облигаций постепенно движется к A-.

За год с июля 2023 по июль 2024 портфель переиграл Индекс Cbonds High Yield (индекс ВДО от ведущего облигационного агентства) на 4,7 п.п., или в относительных процентах – на 67% (у портфеля PROobnds ВДО 11,7% дохода за год, у Индекса – ровно 7%).

Обобщая, портфель заметно лучше рынка облигаций в ретроспективе. И предполагает опережающую доходность в будущем.

( Читать дальше )

Кто же ты, моя Миррико? Разбор компании и их нового выпуска облигаций

- 14 июля 2024, 17:12

- |

- BBB- от Эксперт РА 02.04.24

- купон КС+350-400, квартальный

- 3 года, объем 500 млн. Сбор 17.07.2024

Зрелый бизнес, работает с 2000 года, собственное производство и R&D. В своих ключевых сегментах входят в топ-5 крупнейших игроков. В числе клиентов – ВИНКи (главный – Роснефть, на нее пришлось ~52% выручки в 2023), Новатэк, большая тройка металлургов и другие громкие имена

Главные цифры за 2023:

- Выручка: 13,7 млрд. (+50%)

- EBITDA: 2,1 млрд. (+50%)

- Прибыль: 1 млрд. (+52%)

- Долг/EBITDA: 3.1х (тут есть заметные сезонные колебания, внутри года ожидается диапазон 3-3.5х)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал