МСП

Выдача льготных кредитов для МСП продолжится, однако объем субсидирования ставок значительно уменьшат. На 2025–2030 гг. выделено ₽238 млрд, из которых половина будет израсходована в первые два года

- 17 декабря 2024, 07:30

- |

Выдача льготных кредитов для малого и среднего бизнеса (МСП) продолжится, однако объем субсидирования ставок значительно уменьшат. На 2025–2030 гг. выделено 238 млрд руб., из которых половина будет израсходована в первые два года. Максимальная ставка субсидирования с 2024 г. ограничится 5 п. п., а к 2027 г. снизится до 3 п. п., что связано с высокой ключевой ставкой (21–23%).

Льготы сохранятся для приоритетных отраслей экономики, таких как обрабатывающее производство, IT и гостеприимство. Сумма субсидий недостаточна для покрытия потребностей бизнеса, что критикуют эксперты. По прогнозам, до 2030 г. предприятия МСП привлекут 5,3 трлн руб., включая 2,5 трлн руб. на ключевые отрасли.

Источник: www.vedomosti.ru/economics/articles/2024/12/17/1081797-vlasti-opredelilis-s-sudboi-lgotnih-kreditnih-programm?from=newsline- комментировать

- Комментарии ( 0 )

Механизм кредитных каникул для МСП может заработать в РФ не ранее середины 2025 года – Известия

- 12 декабря 2024, 09:22

- |

Механизм кредитных каникул для малого и среднего бизнеса может заработать в РФ не ранее середины 2025 года. Об этом сообщает газета «Известия» со ссылкой на пресс-службу Банка России.

По данным издания, кредитные каникулы для малого и среднего предпринимательства (МСП) и самозанятых могут появиться в России не ранее, чем в июле 2025 года. В Центробанке пояснили, что соответствующий документ, внесенный в Госдуму, вступит в силу только через 180 дней после принятия.

Как подчеркнули газете в ЦБ, максимальный размер займа, по которому планируется предоставлять льготный период, составит 60 млн рублей для микропредприятий, 400 млн рублей — для малых предприятий и 1 млрд рублей — для средних. Кроме того, для самозанятых размер займа составит 10 млн рублей.

В Центробанке также уточнили изданию, что во время льготного периода проценты будут начисляться по ставке, предусмотренной договором. Однако если ключевая изменится более чем на 50% от значения в документе, то проценты будут начисляться в размере ключевой +1 п. п.

( Читать дальше )

Рост ключевой ставки не снизил темпы кредитования субъектов малого и среднего бизнеса в России - гендиректор Корпорации МСП Александр Исаевич — ТАСС

- 25 ноября 2024, 18:32

- |

«Несмотря на высокую ставку, этот год темпы кредитования (малого и среднего бизнеса) не уменьшил. На сегодняшний день в рамках кредитно-гарантийной поддержки видим, что рост по количеству предпринимателей, которые получили финансирование, составил 20% по отношению к аналогичному периоду прошлого года», - заявил генеральный директор Корпорации МСП Александр Исаевич.

tass.ru/ekonomika/22491783

ЦБ РФ: Представители МСП стали чаще подавать заявки на реструктуризацию кредитов — Прайм

- 15 ноября 2024, 11:09

- |

«В третьем квартале 2024 года количество заявлений об изменении условий кредитных договоров увеличилось со стороны как физических лиц, так и субъектов МСП», — сообщает Банк России.Согласно данным Банка России, с января по сентябрь 2024 года банки получили 2,8 миллиона заявлений физлиц об изменении условий кредитных договоров, в том числе 2,4 миллиона — по собственным программам банков, 327,5 тысячи – о предоставлении кредитных каникул и 13,7 тысячи – ипотечных каникул. С начала года наблюдается рост числа заявок, который в среднем за квартал составлял примерно 20%.

Отмечается, что за третий квартал 2024 года получено 1,1 миллиона заявлений о реструктуризации, из них 965,8 тысячи — по собственным программам банков, 146,7 тысячи – о предоставлении кредитных каникул и 5,1 тысячи — ипотечных каникул. Основной причиной отказов в предоставлении кредитных и ипотечных каникул является превышение максимального размера кредита.

1prime.ru/20241114/kredity-852828720.html

Число кофеен почти перестало расти

- 30 октября 2024, 12:09

- |

Подробнее — в материале «Ъ».

Микрофинансовые компании в поисках новых направлений прибыли рассматривают возможность предоставления факторинга для малого и среднего бизнеса – Ъ

- 30 октября 2024, 07:52

- |

Микрофинансовые компании в поисках новых направлений прибыли рассматривают возможность предоставления факторинга для малого и среднего бизнеса. Банк России поддерживает этот шаг, разрешив МФО выступать факторами по договору факторинга без ограничений, предусмотренных для микрозаймов. Пока такие услуги предлагают в основном кэптивные МФО маркетплейсов, однако участники рынка сомневаются в способности МФО развить требуемую инфраструктуру.

Руководитель «СберФакторинга» Денис Максименко подчеркивает, что для эффективного факторинга необходима прочная IT-база и операционная поддержка. Ассоциация факторинговых компаний отмечает, что факторинговый портфель МФО пока невелик, и специалисты советуют создавать отдельные факторинговые компании, а не внедрять факторинг в структуру МФО.

Статистика, графики, новости - 30.10.2024 - Газпром, убытки, всёпропало!

- 30 октября 2024, 04:08

- |

— Почему богатеют американские нищеброды?

— Опять эти инфляционные ожидания.

— Ну что, рухнут американские банки? Опять.

— Опять государство пытается помочь МСП.

Доброе утро, всем привет.

Прошло лишь два рабочих дня из шести.

А вчера в 17:20 по МСК словно молотом жахнули.

Большими буквами опубликовали новость, что убыток Газпрома за 9 месяцев сего года составил 309 млрд русских денег. После прибыли 446 млрд годом ранее.

( Читать дальше )

Субъекты малого и среднего предпринимательства продолжают брать кредиты, но менее активно, чем раньше, свидетельствуют данные Банка России – Ъ

- 16 октября 2024, 09:36

- |

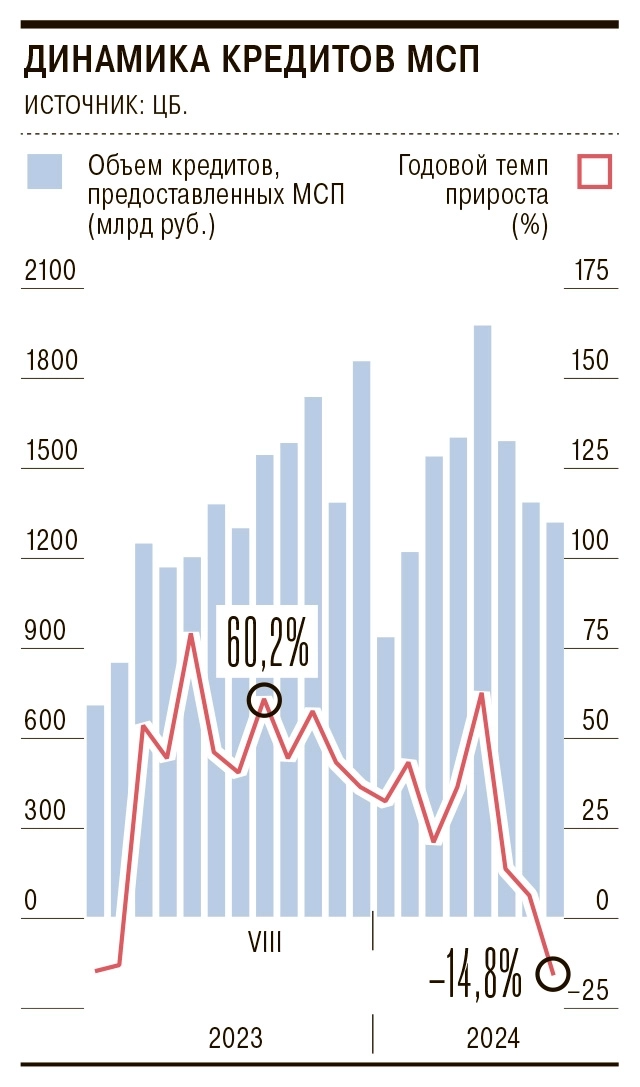

Согласно данным Банка России, субъекты малого и среднего предпринимательства (МСП) продолжают брать кредиты, хотя и менее активно, чем ранее. В августе прирост портфеля кредитов МСП составил 28,3% в годовом выражении, что ниже 29% в июле. С января по август банки предоставили малому бизнесу кредиты на 11,5 трлн рублей, увеличившись на 22,5% по сравнению с аналогичным периодом 2023 года.

В августе МСП получили 262,4 тыс. кредитов на сумму 1,3 трлн рублей, что меньше по сравнению с 1,4 трлн рублей в июле и 1,6 трлн рублей в июне. Пик кредитования пришелся на май 2024 года с выдачей 1,96 трлн рублей. Ставки по кредитам для МСП изначально были выше, чем в других сегментах, поэтому влияние роста ключевой ставки ЦБ на малый бизнес оказалось менее заметным. Программы господдержки также способствовали поддержанию интереса к кредитованию.

Во втором квартале малые компании активно искали кредиты на фоне устойчивого внутреннего спроса, стремясь получить займы до нового повышения ставки, которое произошло в июле и сентябре (с 16% до 19%). В третьем квартале наблюдаются негативные тенденции: сокращаются как размер, так и сроки кредитов.

( Читать дальше )

Власти хотят значительно сократить бюджетные расходы на поддержку МСП: в 2025-2030гг на эти цели планируется потратить 330 млрд руб — на 21% меньше, чем в предыдущую шестилетку — Известия

- 18 сентября 2024, 10:47

- |

СПРАВКА «ИЗВЕСТИЙ»:

Для МСП действуют две программы льготного кредитования:«1764» — по ней субсидия банкам рассчитывается как ключевая ставка, уменьшенная на 8,75 для малых и на 7,75% для средних предприятий, при этом максимальная ставка составляет 15,75%. Программа действует с 2019 года.

( Читать дальше )

Свежие облигации МСП Банк 001Р-02 [флоатер]. Купон до 22% годовых!

- 15 сентября 2024, 10:13

- |

Деньги делают деньги! Готовится к выходу ещё один флоатер с привязкой к ключевой ставке, которую как раз очень кстати повысили. Второй обзор подряд на эмитента из финансового сектора — на этот раз на биржу за деньгами инвесторов отправляется аж целый банк. Правда, снова жирный минус: к участию приглашаются только квалы.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Т-Финанс, НКНХ, ФосАгро, РУСАЛ, КАМАЗ, Whoosh, Балт. лизинг, ТАЛК Лизинг, Интерлизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — потопали смотреть на новый выпуск МСП Банка!

![Свежие облигации МСП Банк 001Р-02 [флоатер]. Купон до 22% годовых! Свежие облигации МСП Банк 001Р-02 [флоатер]. Купон до 22% годовых!](/uploads/2024/images/21/79/60/2024/09/15/8ef954.webp)

🏛️Эмитент: АО «МСП Банк»

💰МСП Банк — средний по размеру специализированный государственный банк. Занимается кредитованием бизнеса в рамках госпрограмм поддержки. Полное название — Российский Банк поддержки малого и среднего предпринимательства. Работает с 1999 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал