Избранное трейдера Робот Бендер

Доходная стратегия инвестирования. Все прелести

- 18 ноября 2019, 12:13

- |

Я — доходный инвестор. В данный момент у меня нет ни зарплаты, ни прибыли от своего бизнеса. Все средства я вынужден получать только с рынка. Именно поэтому выбор инвестиционной стратегии был не таким уж сложным.

Скорее всего у вас чуть другая ситуация. Возможно, что вам выгоднее будет использовать другие стратегии: пассивную, стоимостную или дивидендную. Они тоже замечательные. Про них будут отдельные статьи.

Суть доходной стратегии — извлекать из своего капитала наибольший из возможных денежный поток. При этом избегать серьезных рисков. Время, цикличные действия и сложный процент сами сделает всю работу

( Читать дальше )

- комментировать

- ★65

- Комментарии ( 55 )

Как совместить приятное с полезным на смартлабе, если ты инвестор в акции?

- 13 ноября 2019, 11:52

- |

1. Открываем календарь отчетов акций и смотрим какой сегодня выходит.

2. Дожидаемся отчета. Все они выходят в нашей ленте новостей по акциям или на форуме той компании, которая отчиталась.

3. Берем отчет в оригинале в одну руку — смартлаб в другую. Читаете и интересные моменты, записываете в форум акций как в свою записную книжку.

Например сегодня отчет ОГК-2, открываете форум акций ОГК2 или чат ОГК2 и разбираете отчет, если есть время конечно.

Записываете все понятное и непонятное, задавайте сами себе вопросы, отмечайте интересное.

4. Другие участники форума поддержат вас, растолкуют что непонятно или возразят там где можно поспорить.

Так, отчет за отчетом, вы быстро научитесь разбираться в том, что происходит в компаниях.

====================================================

Ну а самым полезным комментаторам отчетов за день мы даем 500 руб по каждому эмитенту.

Вот список наград за прошлую неделю:

Кстати в некоторых случаях конкуренции не было практически вообще. Вон, например, Мосэнерго — всего 1 комментарий был по сути написан, и то почти ночью, в конце дня.

Все понятно?:)

Я так и не стал трейдром. Конец.

- 12 ноября 2019, 22:47

- |

компьютерами, софтом, электроникой. Сейчас я все это забросил. На моем

компе остались ярлыки программ, которые были установлены 6 лет назад. Я не

открывал их уже 4 года. Постепенно я утратил интерес ко всему, кроме

биржи.

Я смог построить свою первую систему через 3-4года. Получил на ней прибыль

за год. Потом ее слил за месяц, тестируя новую систему.

Я человек с мягкими личными границами. Я хотел обрести уверенность, став

профессионалом на фондовом рынке. В результате я добил себя окончательно.

На рынке были взлеты до миллионов рублей и сливы, почти в ноль.

Сейчас я понимаю, что я за 10 лет ничего не умею. Я не стал прибыльным

трейдером и не стал специалистом в какой-то области. Я не мог стать.

Все время все забываю. Поэтому записываю в блокнотик.

Была надежда, что я стану кем-то. Но я никто. Был и остался никем.

Меня не принимают родители. Меня не принимает общество. В принципе это

( Читать дальше )

РТС: небольшой анализ истории

- 12 ноября 2019, 15:35

- |

Источник: терминал Tradingview

В прошлом и этом году случилось по 5 волн.

Разворот в основном происходит за 1 день, редко достаточно происходит неудачная попытка рехая (обычно на 5 или 6 день).

Средний рост волны: 14% (текущая сделала 14% до хая)

Средний рост в пунктах: 16000 п. (текущая сделала 18000п)

Средняя продолжительность волны: 37 календарных дней (текущая = 29 дней).

Средний откат: 11,000. Если убрать самый большой откат, то 9600п в среднем.

Ну если смотреть на эти штуки, то можно констатировать, что основная работа быков на РТС, в целом, сделана.

Интересно, что когда идёт сильная волна вверх, на ней почти не бывает 2дневных коррекций или сильных откатов.

Растущие волны более выраженные, в них меньше риска обратного движения, они больше по высоте.

Это естественно для бычьего рынка. Пост-фактум, логично, что в таких условиях экономически более выгодно ловить волны роста, чем волны падений.

К статье о голой продаже волатильности. Моделирование.

- 11 ноября 2019, 19:12

- |

Коллеги, всем добра!

К статье Ильи https://smart-lab.ru/blog/573630.php#comments. Голое мат. моделирование в опционных аналитиках, только скучная математика, без лишних эмоций. Нечто подобное я уже делал тут: https://smart-lab.ru/blog/546369.php, но можно и повторить, на текущих цифрах, раз уж опять всплывает этот вопрос

Берем в качестве модели некоего условного продавца краев с условным 1 млн. на счете опционов и моделируем продажу краев на мартовском квартальнике 2020 года с полной загрузгой ГО.

В качестве опционных аналитиков будут использованы параллельно две программы — Option Workshop (OW) и OptionFVV (OFW), дабы иметь возможность соблюсти некую подтверждаемость результатов разными методами. ГО определяем по данным OW, в этой программе оно показывается более достоверно и примерно равно реальным значениям при торговле.

Текущее значение б/а мартовского опциона 145, продаем на марте 110-е путы(25% от центра) и 170 колы (17,5% от центра). Профили получившихся конструкций:

( Читать дальше )

иГРЫрАЗУМа 2019: 07.11.2019.

- 07 ноября 2019, 20:18

- |

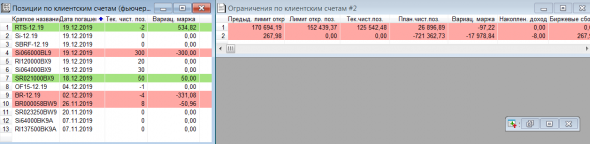

Еще минусят проданные колы РТС, на сегодня уже короткие фьючи..

Дополнительно купил чуть 58 путов на нефть..

В остальном без изменений..

Текущие позиции:

Всем удачи!

Сколько вы могли получать дивидендами, если бы не покупали глупости. Нарратив

- 07 ноября 2019, 15:47

- |

Внимание! Вторая половинка — это и к мужчинам относится. А то меня тут уже в сексизме начали обвинять.

Тачка, чтоб друзья обзавидовались

Я за все время сменил более 5 машин. Представляю сколько это сейчас было бы дивидендами.

( Читать дальше )

Почему инвесторы вечно всё усложняют?

- 06 ноября 2019, 14:40

- |

Помню, как впервые открыл брокерский счет. Приехал в офис брокера. Там мне предложили подписать два десятка непонятных бумаг, дали цифровой токен (что за зверь? я не сразу понял) и кучу инструкций. Я с этим хозяйством поехал домой. Чтобы дойти до процесса покупки акций у меня ушел день или даже два.

Спустя 10 лет жизнь инвестора упростилась в разы. Вы скачиваете приложение. Акцептируете договор. И через сутки вы уже инвестор. Все это не выходя из дома. Брокеры догадались упростить процесс до такого уровня, что он стал понятен даже ребенку или 70-летнему старцу.

Чего не скажешь о самих инвесторах.

( Читать дальше )

Ленивый инвестор=богатый?

- 06 ноября 2019, 12:44

- |

С детства родители нам прививали житейскую мудрость о том, что нужно много трудиться, чтобы чего-то в жизни добиться и жить в достатке. Я согласен с этим и сам живу по таким принципам.

Однако, в инвестициях это не работает!

Не переключайтесь, и вы узнаете почему, чем меньше работаешь со своим инвестиционным портфелем, тем лучше получается инвестиционный результат.

«Кто не работает, тот не ест».

«Без труда не вытащишь рыбку из пруда».

«Кто рано встает, у того работа далеко»……….а нет, кажется это не так звучало.

Ну в общем вы поняли.

Труд в общественном сознании испокон веков отождествляется с некой выгодой. И чем больше трудишься, тем больше благ имеешь. И это логично.

Но в инвестиционном процессе трудоголики проигрывают! Ленивый инвестор, потрудившись на начальном этапе, составив правильный портфель, может и должен участвовать в дальнейшем процессе инвестирования как можно меньше. Достаточно ребалансировать портфель раз в полгода или в год.

( Читать дальше )

ИНВЕСТОР - 1 месяц-аванс (2019.11) - Начало

- 05 ноября 2019, 16:15

- |

С такими мыслями на завтра вчера я твёрдо настроился.

И на следующий рабочий день, 5 ноября 2019 года — запомните все эту дату, это дата рождения karpov72 как инвестора, я поехал открывать брокерский счёт. С тяжёлыми мыслями конечно, стыдно было, сейчас королём бы был, жил бы на широкую ногу, если я вот так бы поехал открывать брокерский счёт в июне 2009 года, когда я стартовал как трейдер. А сейчас на кону мочало, начинай всё сначала.

Вчера долго думал и решил так. Проект ИНВЕСТОР karpov72 будет длительностью 10 лет. (Здоровья и долгие лета жизни надеюсь будут мне даны).

Все эти десять лет я буду регулярно стабильно пополнять брокерский счёт дважды каждый месяц, и в лютую стужу, и в жаркое пекло, и когда на рынке будет паника, и когда на рынке будет перегрев. Пройду воду, огонь и медные трубы за эти десять лет. Наверняка застану мировой финансовый кризис, а то и целых два за эти 10 лет. В эти кризисы, ведь у меня мой счёт будет скукоживаться, уменьшаясь раз в десять меньше. Как я это буду переживать, просто не представляю пока что.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал