Избранное трейдера Робот Бендер

Сбер/ВТБ. Сравнение.

- 28 сентября 2020, 16:04

- |

Открыл по бр счету, завел не много денег, посмотрел свои ощущения, делюсь.)

Сравнение.

Сбер — моментальный вывод и завод ден средств на карту, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживания работает только по записи, куча офисов с кассами.

Тарифы по бумагам до 1 млн — 0,06%. От 1 млн ниже. Депозитарии бесплатно.

ВТБ — вывод ден средств на карту на сл день, выплата купонов в течении 3 дней, нулевая поддержка, офис бр обслуживание в порядке очереди, один офис с кассой.

Тарифы по бумагам до 1 млн — 0,05%. По привилегии 0,035%. Депозитарии от тарифа зависит.

По поддержке роботы сидят, чтобы связаться с живым оператором нужно сидеть часами. Раньше операционист тупил, сейчас робот тупит. Прогресс))

По ВТБ, дополнительно — дебетовую карту получить не реально.

Вначале я посетил офис рядом с домой, где меня заверили что бесплатных карт у них нет, есть только карта по которой нужно ежемесячно тратить определенную сумму, меня это не устроило.

( Читать дальше )

- комментировать

- 15.5К | ★13

- Комментарии ( 74 )

АНОНС ВСТРЕЧИ ТРЕЙДЕРОВ И ИНВЕСТОРОВ 1 ОКТЯБРЯ

- 28 сентября 2020, 13:02

- |

Друзья!

Мы запланировали очередную встречу трейдеров и инвесторов. Встречаемся в этот четверг, 1 октября, в 19 часов, по адресу: Москва, Электролитный проезд, 3Б, стр 6. Бизнес-центр «Олимпик-парк».

Напомню, что участие бесплатное, но необходимо записаться. В нашей группе в Телеграм.

План мероприятия:

— знакомство

-выступление спикера

-вопросы-ответы по теме выступления

— неформальное общение, обмен идеями

— чаепитие.

Спикером на этот раз выступит автор со Смартлаба, трейдер с 20-летним стажем, Андрей Михалыч. Его специализация – спекуляции на нефти, золоте, долларе.

Продолжаем традицию приглашать выступать именно практиков. Людей, генерирующих большую часть своего дохода именно с финансовых рынков.

Наконец сделали видео с предыдущей встречи. Выступал Сергей Веревкин с темой «Как я потерял 300 000 долларов, покупая интуитивно».

Как не закрыть ИИС тип Б🤦♂️ (Финам)

- 25 сентября 2020, 10:24

- |

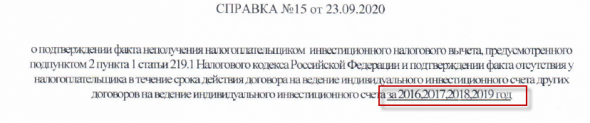

В налоговой дали справку для Финама.

Пришлось сгонять в офис Финама, потратить полдня, чтобы привезти эту справку им.

Вечером шок-звонок из Финама: ваша справка не годится, у вас написано:

А надо вписать туда еще 2020 год.

Я: шок, гнев, злость😡

Делать нечего, звоню в налоговую.

Отвечают: 2020 год не закончился, вписать не можем. приходите хоть 1 января😂

Круг замкнулся

Это будет вечно...🦉Как считать дивиденды на префы Сургута.

- 25 сентября 2020, 09:27

- |

Это будет вечно...🦉Как считать дивиденды на префы Сургута.

Берём прибыль РСБУ.

ЗА 3019 она 105.5 млрд. рублей.

Берём 10% от неё.

И делим на количество акций, составляющих 25% капитала, согласно устава.

Акций всего ао — 35,7 млрд. штук. Префов — 7.702 млрд. шт.

В сумме 43,4 млрд. штук, 25% это 10.85.

Просто запомните эту цифру и все.

❗️ИТОГО: 105.5*0.1= 10.5 млрд рублей.

Делим на 10.85 млрд.штук=0.97 рублей или 97 копеек дивиденд на преф за 2019 год.

Вместо 105.5 поставьте сюда скромную прибыль ожидаемую за 2020 год,

примерно 80 (10%) млрд. руб.делить на 10.85 млрд штук = 7.37 рублей.

Получится форвардный дивиденд в 2021 году летом в июле.

Или можете просто всю прибыль рсбу умножить на 0,0092165899 — будет сразу готовый дивиденд.

👆Это все очень просто, но работает каждый второй год, начиная с 2014.

А дилетанты ещё делят 10% прибыли на число префов до сих пор 🤦♂

Обзор позора и провала на СБЕР конф в TELEGRAM AROMATH 🎪

ЗАКРЫТИЕ ИИС. ВЫЧЕТ ТИПА Б

- 24 сентября 2020, 12:21

- |

В середине лета озаботился закрытием ИИС. И получить вычет типа Б. Решил описать, чтоб не забылось.

В идеале конечно открыть такой ИИС и не закрывать. Однако была пара причин:

1. Вывести часть средств

2. Поменять брокера – Сбер нестабильно работает.

Можно было озаботиться переводом денег к другому брокеру, но решил не заморачиваться. Поскольку сразу планирую отрыть новый, также есть второй ИИС (на супругу). За конец этого года-начало следующего разбросаю остаток, чтоб сильно не попасть на налоги. Конечно рассчитываю, что осенью увеличат лимит для типа Б о 2.5-3млн.

По процедуре:

— Сбер закрывает счет и выводит деньги на карту за 4 дня. Для этого необходимо принести справку из налоговой, что не получал вычет типа А.

— справку налоговая готовит один месяц (в реале была готова через 3 недели). Для этого запросили документы от брокера:

1. Договор на открытие ИИС

2.Платежки о внесении средств на ИИС за все года.

При сборе доков возникла проблемка. Сбер выдает платежки только за последние 5 лет. В итоге подвис один перевод в 2015, распечатать который не мог ни онлайн, ни через менеджера. В итоге дополнительно распечатали Отчет брокера со всеми переводами. И пришлось созваниваться с налоговой и объяснять ситуацию.

( Читать дальше )

Инвесторы и трейдеры. Чем они отличаются?

- 22 сентября 2020, 17:21

- |

Здравствуйте, друзья! Сегодня мы опять будем говорить о инвестициях. О инвесторах и трейдерах. Чем они отличаются, и как трейдеры становятся инвесторами.

Чем они отличаются? Все достаточно просто, инвесторы нацелены на длительное владение активами. Трейдеры на максимально возможную доходность.

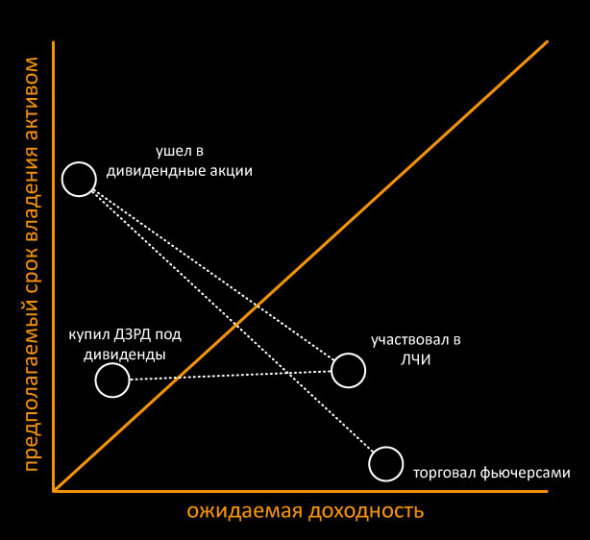

Построим простой график:

Инвесторы находятся выше линии, так же известной как «диагональ Карпова». Трейдеры ниже.

Кстати про Карпова. Этот парень прыгает через диагональ как через скакалку. Сначала он торговал фьючерсами, потом ушел в дивидендные акции, потом участвовал в ЛЧИ, потом купил ДЗРД на всю котлету под дивиденды.

( Читать дальше )

Как закрыть ИИС 2 типа? Мои результаты за 3 года

- 22 сентября 2020, 08:40

- |

ИИС мой подошёл к концу. Ему 4 года и я решил его закрыть. Финам не показывает 2017 год, хотя он тоже был успешным, но общая доходность примерно соответствует реальной.

Стратегия.

Как вы видите, кривая эквити довольно некрасивая, особенно 2019 год. Это конечно непростительно, но прошу учитывать, что я непрофессионал.

Моя стратегия не являлась технической, я отыгрывал свое фундаментальное мнение, которое излагал в проекте mozgovik.com.

Все деньги были в основном заработаны на негативах. Падения РТС, рост золота, укрепление доллара к рублю, шорты Сбербанка и так далее.

Слиты бабки были в основном на шортах аптрендов в РТС. Если бы у меня был простой разумный трендовый фильтр, кривая была бы гораздо красивее. Как вы видите сливал я бабки долго и по чуть-чуть. Это заслуга коротких стоп-лоссов. Резкий слив марта 2020 — это поза в золоте.

ИИС ВТОРОГО ТИПА

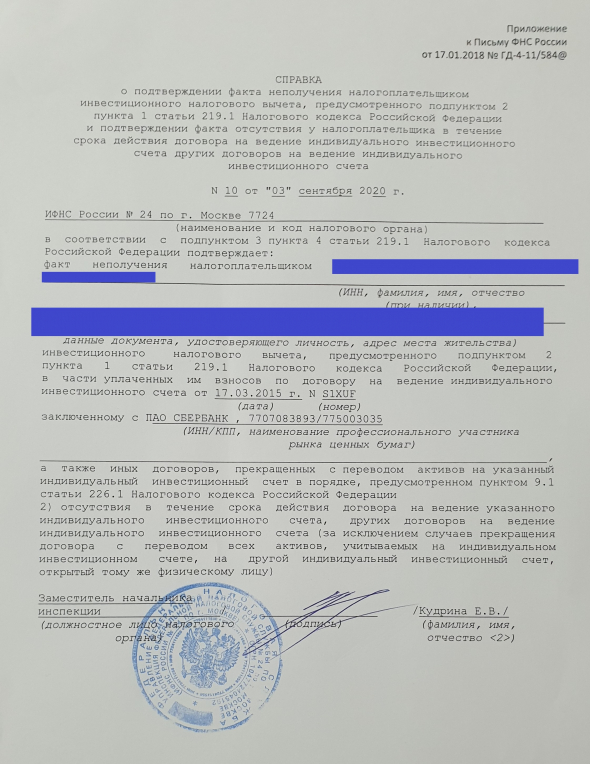

Чтобы его закрыть, надо взять справку в налоговой, в которой будет указано, что я не получал налоговый вычет. Заявление такое:

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 99 )

😂Тревел блогерша Марина Могилко уже рассказывает своим зрителям про правила инвестирования

- 15 сентября 2020, 17:43

- |

А еще Джим Бьянко (известный researcher в США) написал, что его стоматолог с ним поделился, что он вывел сбережния из фонда и стал покупать коллы на акции Tesla и заработал на них больше, чем за все годы работы стоматологом😁

В общем на биржу прёт уже самый последний вагон.

Старик Морган бы точно сказал, что профессионалу на таком рынке делать нечего.

Сбербанк. Обзор финансовых показателей по РСБУ за август 2020 года

- 13 сентября 2020, 12:04

- |

В августе большинство ограничений, связанных с пандемией COVID-19, были сняты, что положительно повлияло на результаты банка.

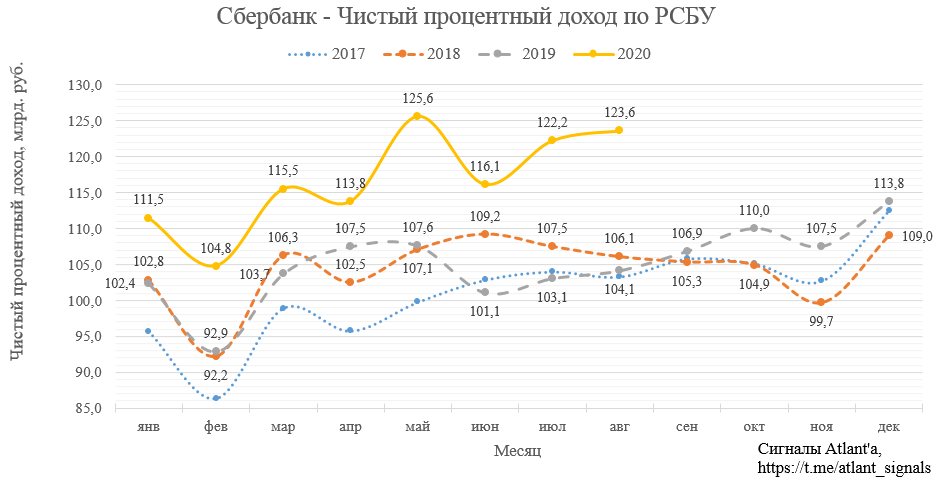

Чистый процентный доход в августе составил 123,6 млрд. рублей, что на 18,7% выше, чем в прошлом году и на 1,1% выше прошлого месяца. Рост был на фоне снижения стоимости фондирования, росту кредитования, а также снижения взносов в фонд страхования вкладов с начала года. Фактически это новый рекордной показатель, так как в мае был перерасчет отчислений в АСВ за предыдущие 4 месяца.

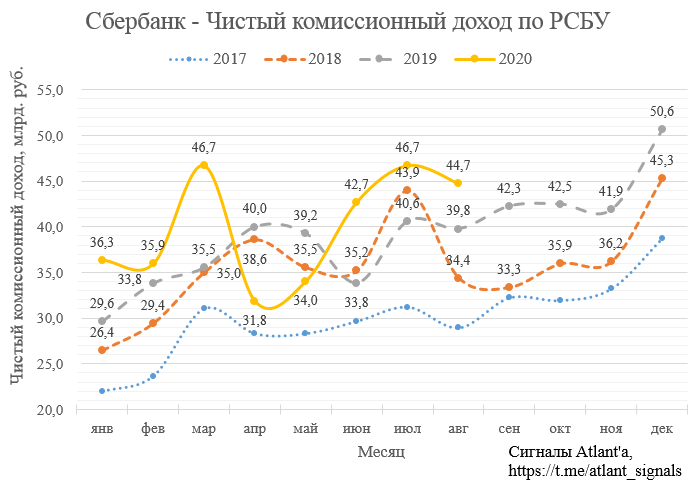

Чистые комиссионные доходы в августе составили 44,7 млрд. рублей, что на 12,5% выше, чем годом ранее, и на 4,3% ниже, чем в прошлом месяце. Рост обусловлен восстановлением активности по банковским картам и увеличением расчетных операций, а также за счет повышения доходов по операциям клиентов на финансовых рынках и банковским гарантиям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал