Избранное трейдера turtlle

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- 15.7К | ★185

- Комментарии ( 74 )

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

- комментировать

- 24.8К |

- Комментарии ( 87 )

Неочевидный момент доходной стратегии

- 18 ноября 2019, 16:38

- |

Мне, например, очень хочется посмотреть на поведение индексных инвесторов в момент падения рынков на 70-80%. А потом на “боковик” лет в 10-15. Уверен, что многие выйдут из такого вагончика. В отличие от доходных инвесторов. Объясню почему.

Да, всё правильно. Индексные инвесторы — выйдут из такого вагончика в отличие от доходных. Потому что доходных из него, скорее всего, вынесут. Поясню.

Почему все любят приводить пример с тем, что рынки упадут на 70-80% как пример явного эээ… писца? И доходные инвесторы при этом старательно объясняют, что дивиденды они получат. Дивиденды-то они может и получат, но вот размер их может очень сильно удивить.

Когда говорят об индексном инвестировании обычно забывают упомянуть о том, что индекс — это совокупность компаний. И если индекс падает на 80%, то это означает, что почти все компании (ну с поправкой на долю в индексе и капитализацию и прочее) сложились в 4 раза. Если капитализация компании упала в 4 раза, то это явно означает крупные проблемы. А раз так, то вряд ли будут выплачивать жирные дивиденды акционерам. Кто бы что бы ни говорил, но цена на акцию довольно тесно коррелирует с экономическим здоровьем компании. Я могу, конечно, заблуждаться. Если в комментариях приведут 5 примеров того, что акция упала в 4 раза, и при этом дивиденды остались прежними — соглашусь, что такое бывает, но это больше будет похоже на исключение, чем на правило. Да и просто интересно посмотреть на чудо-компании. Хотя предвижу, что начнут тыкать носом в американских «дивидендных аристократов», но всё равно интересно.

( Читать дальше )

инвестирование в дивидендные акции

- 13 ноября 2019, 10:09

- |

инвестирование в дивидендные акции

в последнее время только и слышу что инвестируйте в дивы и станете охульенщиком… заинтересовался темой… потратил сегодня 20 мин времени... делюсь результатом...

просто взял и проанализировал статистику по американским етф на высокие дивиденды сравнивая их с индексом широкого рынка vanguard 500 index investor

для этого пошел finviz.com/search.ashx?p=high%20dividend

и получил список етф на высокий дивиденд… чего там только нет… и высокие дивы с плечом… и высокие дивы развивашек… и высокие дивы + низкая волатильность...

затем пошел анализировать портфели

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

выставил там индекс для сравнения… реинвестирование дивендов и ребалансировку раз в квартал...

и что в итоге...

из 25ти етф индекс широкого рынка победили 2 етф… причем они оба были со 2ым плечом… причем даже они не победили индекс широкого рынка очень сильно и в разы… где то на 25% и это на втором плече… все остальные етф на высокие дивы либо сильно отставали либо просто отставали от индекса широкого рынка...

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

Акции: начало начал

- 07 октября 2019, 11:41

- |

Если бы новичок спросил, что делать с акциями. В идеале – как-то выбирать, но…

Большинство, кто их выбирает, выбирает хуже среднего.

Поэтому на первом этапе совет был бы не дергаться, не считать себя самым умным, и плясать от пассивного инвестирования.

Усвоив это, двигаться дальше. Медленно, осторожно, и не «я выбрал 3 лучшие акции, ура!», а скорее «я держу свой альтернативный индекс из 30 бумаг, возможно, это сработает». Но до альтернативного индекса надо дорасти.

А на первом такте усвоить азбуку, далее она.

Если бы акции не были потенциально чуть-чуть доходнее облигаций, они были невозможны. Никому не нужен заведомо тот же доход при заведомо большей волатильности.

На столетних графиках видно, что акции поразительно доходнее облигаций. Но жизнь жестче графика. Учтите налоги, транзакционные издержки, рейдеров и социалистов. Учтите, что в Третьем Мире цифры не такие, как в США. Учтите, наконец, что в худший момент для покупки индекса у вас для этого, скорее всего, будет больше денег и желания, нежели в лучший. Нескромное обаяние акционерного капитала станет сильно скромнее. Когда говорят о «6-7% реальной доходности акций на примере фондового рынка США», это всего лишь подгон стратегии под историю.

( Читать дальше )

Отличный урок по опционам для новичков.

- 03 октября 2019, 14:50

- |

Вот отличный урок по опционам для новичков:

( Читать дальше )

Статистика ДТС №1 за 2019 год

- 30 сентября 2019, 08:11

- |

Статистика ДТС №1 за 2019 год

Введение

Не так давно я описал три дивидендные торговые стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

В данной статье приведена статистика дивидендной торговой стратегии (ДТС) №1 за 2019 год. Разумеется, 2019 год еще не закончился, тем не менее, кому-то, может быть, интересно было бы узнать, сколько же можно было заработать на этой стратегии с начала текущего года. Или, другими словами, а сколько же заработал сам автор на этой торговой стратегии ))))

Предстоящие дивидендные выплаты в 2019 году

Не думайте, что вы опоздали. Дивиденды еще не закончились, еще будет несколько приятных выплат в 2019 году, и мы с вами еще имеем отличную возможность заработать на этих дивидендах!

( Читать дальше )

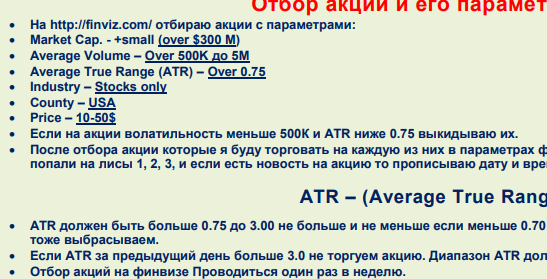

Техника входа и выхода. +Анонс "Алгоритмы и стратегии торговли на NYSE и Nasdaq"

- 25 сентября 2019, 14:04

- |

«Алгоритмы и стратегии торговли на NYSE и Nasdaq»

Будет предоставлено несколько алгоритмов и стратегий.

В теме, отбор акций, анализы сделок, точки входов, модели баров, расписан весь торговый день от начала и до конца торгов, то есть полный алгоритм торговли акциями.

Так же будет список полезных сайтов для торговли на NYSE, список брокеров на NYSE.

Несколько скринов с материала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал