Избранное трейдера sam

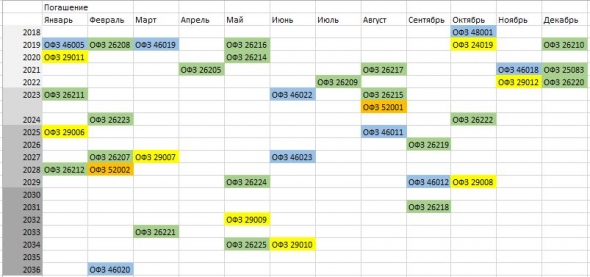

График выплат и погашений ОФЗ в наглядной форме

- 05 мая 2020, 21:08

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

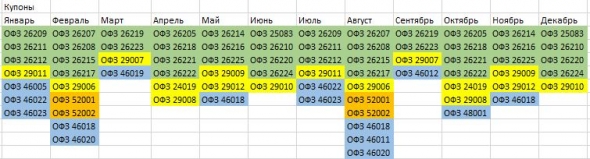

Теперь определимся с купонами. Вот:

( Читать дальше )

- комментировать

- 7.7К | ★61

- Комментарии ( 10 )

Подборка полезных ресурсов №2

- 05 мая 2020, 17:28

- |

В новой подборке годноты решил сделать упор на образовательные/научные источники. Именно пища для мозга, а не игра в танки или покемонов (ну разок можно), лучший отдых и переключение, а заодно и мальчишеская радость от новых знаний о мире и структуре вещей.

А теперь самые годные ресурсы на любой научный вкус (паблики|каналы|сайты):

1) arzamas.academy + их паблик ( vk.com/arzamas.academy) + канал на ютубе (http://vk.cc/5otCcP).

Если говорить вкратце, то Арзамас это видео-учебник по истории, в котором курсы ведут не унылые совковые пни с гнусавым голосом без какого-либо желания обучать, а реально годные специалисты и профессора, вскрывающие архивы цру с бабкиных антресолей ради необычной лекции на тему, о которой по сути больше негде прочитать. Причем всё это сделано с отличным монтажом, прививающим чувство прекрасного через шрифты и плавный моушн-дизайн, а сами лекции проходят в минималистичной лофт-студии.

( Читать дальше )

Подборка полезных ресурсов

- 05 мая 2020, 17:23

- |

Пока весь смартлаб орет о ставках/нефти/рубле/улюкаеве/горепрогнозистах/подливных гуру и тд — я подготовил, как мне кажется, норм постецкий. Вашему вниманию тщательно сцеженная, рассортированная по тематикам мякотка для работы, учебы и отдыха в нашей общей интернет-помойке:

Сайты и приложухи для трейдинга:

finviz.com — это божественно! Бэнчмарк всех фин сайтов по интерфейсу и удобству навигации, множество плюшек отбора акции для домашки, и визуальной подачи инфы. Бесит, что календарь только для амеров и на текущую неделю.

forexpf.ru — 1 год назад этот сайт лежал когда на него ринулась каждая домохозяйка отслеживать курс рубля. Нормальный ресурсоёмкий сайт, чтобы попырому прочекать нефтянку, голду или бакс.

freestockcharts.com — если вдруг упал tradingview.com.

( Читать дальше )

Коэффициент жадности менеджмента в нефтегазовом секторе

- 04 мая 2020, 21:25

- |

Сам по себе этот показатель не говорит ровно ничего. Т.е. понятно, что в компании может быть сильно раздут штат управленческого персонала, как это обычно бывает в больших компаниях. Или у компании был очень удачный год и чистая прибыль улетела в космос. НО!

Может быть этот показатель заставит о чём-то задуматься, например:

1. Если показатель сильно маленький при космических прибылях – может быть штат действительно очень раздут? Раздут настолько, что уже никто не понимает кто и чем в компании занимается. А если штат действительно настолько раздут, а у компании падают прибыли или постоянно растёт долг и не особенно устойчивое финансовое положение? Почему в таком случае высшее руководство не прорядит неэффективных управленцев?

( Читать дальше )

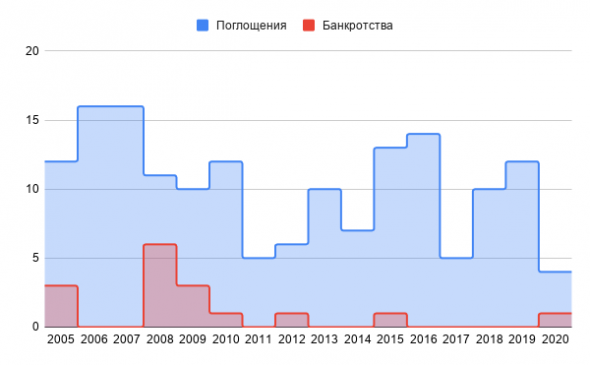

Корпорации-гиганты VS Дивидендные аристократы: перемещаемся на машине времени в 2005 год или Мифическое правило "купил и забыл"

- 03 мая 2020, 15:45

- |

Я всегда думал: «Куплю себе сейчас много разных акций и забуду о них на 15 лет!»

Действительно, как показывает нам 150-летняя история американского фондового рынка и почти 30-летняя история российского рынка, чаще всего акции являются лучшим вложением. Но так ли это просто с точки зрения контроля и управления активами?

Перенесёмся на 15 лет назад.

Я раздобыл данные о составе индекса S&P500 на 01.01.2005 г. Я проанализировал его, и у меня новость.

Больше трети компаний из S&P500 версии 2005 года уже не существует:

* 163 (!) компании поглощены гигантами, слились с себе равными или разделены на несколько;

* 16 компаний либо стали банкротами, либо поглощены компаниями, которые впоследствии стали банкротами (в основном, в 2008-2009).

В индексе версии 2005 года были такие компании как Reebok (поглощена Adidas в 2005), Time Warner (та, которая Warner Brothers и HBO с «Игрой Престолов», поглощена AT&T в 2016), Wrigley (поглощена компанией Mars в 2008).

А ещё там были Lehman Brothers (банкрот с 2008 года), Washington Mutual (банкрот с 2008 года), Frontier (подали на банкротство пару недель назад).

( Читать дальше )

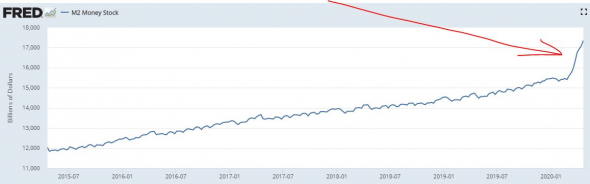

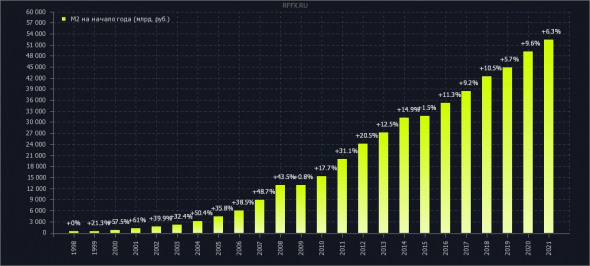

Всё уже было... кроме этого

- 01 мая 2020, 21:36

- |

Такого дикого роста не было ни разу за 40 лет:

На графике за 5 лет ракета М2 выглядит так:

( Читать дальше )

Краткий разбор танкерного флота в мире

- 01 мая 2020, 13:39

- |

На 1 февраля 2014 года было:

VLCC — вместимость 2 млн баррелей нефти, 623 единицы.

Суэцмакс - вместимость 1 млн баррелей, около 490 единиц.

Афрамакс - вместимость 500-700 тыс. баррелей, более 900 единиц.

Панамакс — вместимость380-500 тыс баррелей, около 415 единиц.

Итого около 2428 танкеров.

Согласно данным сайта statista.com к апрелю 2020 года в мире было следующее количество танкеров по типам

Итого 2210 танкеров, желающие могут посчитать сколько вместится нефти в этот флот, хотя в целом в настоящее время в мире насчитывается около 7000 судов этого вида и не все они могут осуществлять перевозку через океан.

( Читать дальше )

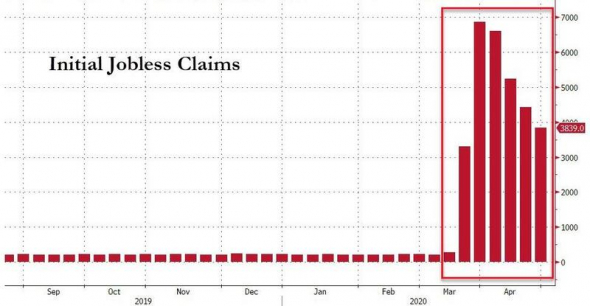

США. Стата. Заявки по безработице.

- 30 апреля 2020, 18:55

- |

«Число первичных заявок на получение пособий по безработице» плюс еще 3.8млн.

Реакция рынка можно сказать нулевая.

Это раньше рынок замирал за пол часа перед выходом данных и когда было +-50тыщ. вола взлетала в разы. Все стояли вне рынка, затем ждали еще пол часа что бы рынок успокоился и торговать дальше.

А сейчас 3.8млн. да подумаешь ерунда))) Торгуем дальше.

( Читать дальше )

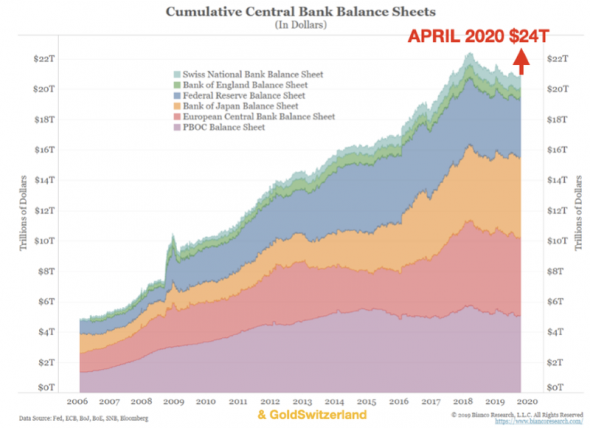

Судьба мира в руках 6-ти банков. Конец ДОЛЛАРА!!! Золото на $18тыщ.

- 30 апреля 2020, 18:08

- |

Центральные банки полностью развратили и разрушили финансовую систему, печатая деньги и предоставляя кредиты, которых не существует. Все знают, что создание денег из воздуха делает их совершенно бесполезными.

Как только деньги попадают к людям, они быстро обесцениваются.

Как сказал Майер Амшель Ротшильд более 200 лет назад:

«Позвольте мне выпускать и контролировать деньги нации, и мне все равно, кто издает ее законы.»

6 крупнейших банков, их балансы выросли на $3 трлн. с $21 трлн. в конце февраля 2020 года до $24 трлн. на сегодняшний день.

Все началось еще в конце июля 2019 года, когда ЕЦБ предупредил мир, что что-то серьезно не так, сказав: «Мы сделаем все, что потребуется». Через несколько недель ФРС начала ежедневные РЕПО на 100 миллиардов долларов. Это было время, когда начались серьезные проблемы в финансовой системе.

( Читать дальше )

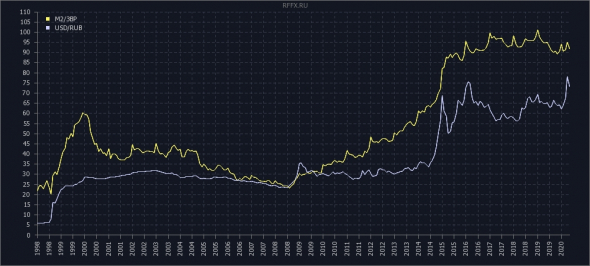

М2/ЗВР

- 30 апреля 2020, 14:22

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.9% (52327 млрд. руб. против 51314)

ЗВР: +3.3% (569.7 млрд.$ против 551.2)

прирост денежной массы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал