Избранное трейдера redly

Кровавые коварные американские нефтяные горки

- 23 апреля 2020, 03:30

- |

В последние дни только ленивый не говорил (и не писал) про отрицательную стоимость WTI. Добавлю и я свои 5 лонгридовских копеек (спасибо бессоннице и бокалу красного испанского вина… забегая вперед оговорюсь, что одним бокалом не обошлось. Пришлось добавлять аргентинского… так что прошу сразу меня извинить за вероятные ошибки, неточности и нестройность, а возможно и нелогичность мысли).

Сразу оговорюсь, что наблюдать за динамикой нефти (как brent, так и wti) находясь в позиции и без позиций для меня совершенно разные по эмоциональному окрасу вещи (определенно безопаснее находится в такие дни на заборе).

Я сам в основном пытался торговать нефть (оба сорта) от лонга (были конечно и входы в шорт, но не самые удачные; волатильность зашкаливала… стопы быстро срабатывали… одним словом очередная рыночная аномалия (если не сказать больше — вакханалия), приведшая к огромным прибылям и убыткам у биржевых акторов), в расчете на отскок на словесных интервенциях от ОПЕК+ (количество плюсов можно добавлять по желанию), Трампа и прочих участников нефтяного рынка. 20.04.2020 как и многие другие частные трейдеры (судя по данным Мосбиржи) ваш покорный слуга был в лонгах по wti, но во время (как потом выяснилось) закрыл убыточные позиции. Слава Всевышнему!

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 15 )

🛢 Татнефть - отказ от итоговых дивидендов

- 20 апреля 2020, 17:22

- |

▪️ Менеджмент Татнефти рекомендовал не выплачивать финальные дивиденды по итогам 2020 года по обыкновенным акциям. По префам дивиденд составит 1 рубль на акцию. Ранее в 2019 году компания делала промежуточные выплаты — 64,5 руб на обыкновенную акцию, доходность к текущей цене — 13%.

▪️В 2020 году снижение выплат продолжится. Вполне вероятно, компания вернется к дивидендам, однако их размер окажется значительно ниже уровня 2019 года. В базовом сценарии — 30 рублей на акцию, доходность к текущей цене обычки — 5,9%.

▪️ Дивидендный рейтинг обыкновенных акций: Hold.На данный момент акция не проходит в портфель по стратегии, но за счет невысокой долговой нагрузки и исторически сильного денежного потока имеет относительно высокий рейтинг, позволяющий вернуться в корзину с восстановлением цен топливного рынка.

( Читать дальше )

Анализ акций языком, понятным даже вашей бабушке

- 19 апреля 2020, 16:06

- |

Я страшно злюсь на инвесторов. Еще злюсь на бухгалтеров. Из книжки в книжку, из статьи в статью гуляют определения, при виде которых простой смертный начинает хлопать глазами. Его мозг перестает воспринимать информацию.

Неужели так сложно объяснить простыми словами то, что лежит на поверхности? Давайте попробуем разобраться.

Представьте, если вы вдруг захотите купить какой-нибудь маленький бизнес. Салон красоты, палатку с шаурмой, ресторан. Что угодно. Какие вопросы вы будете задавать продавцу:

- Вы вообще прибыльны?

- Через сколько мои вложения окупятся?

- На что тратите больше всего?

- Есть ли у вас долги?

( Читать дальше )

Некоторые важные концепции.

- 09 апреля 2020, 10:03

- |

Мы выбираем наши рыночные долевые ценные бумаги в значительной степени таким образом, как мы бы оценили бизнес для приобретения в целом. Мы хотим, чтобы этот бизнес (а) был понятен нам; (б) имел благоприятные долгосрочные перспективы; (в) управлялся честными и компетентными людьми; и (г) был доступен по очень привлекательной цене".

Не нужно противопоставлять рост и стоимость. Рост — компонент стоимости.

Термин «инвестирование в стоимость» излишен. Платить за акцию больше ее внутренней стоимости и надеяться на продажу дороже — это спекуляция.

Покупка акций по низким коэффициентам (P/E, P/BV, P/D и другие) не делает вас стоимостным инвестором. Привет «инвесторам» прочитавшим «Разумный инвестор» и думающим что они теперь стоимостные инвесторы. Подробнее об этом мой старый пост "Наивным почитателям Грэма на заметку".

( Читать дальше )

Налоговая оптимизация

- 13 февраля 2020, 17:53

- |

Продолжаю рассказывать об инвестиционных лайфхаках

⠀

Что отличает бедного человека от богатого? На самом деле очень многое, и одним из важных различий является стремление снизить расходы у последних.

⠀

Важной составляющей расходов инвестора (да и у любого делового человека) являются налоги. Как мы знаем, они составляют 13% от доходов. Поэтому грамотные инвесторы стремятся максимально снизить эту статью расходов всеми доступными средствами в рамках закона.

⠀

Среди методов, которыми пользуюсь я, следующие:

1️⃣ Возврат НДФЛ по ИИС

2️⃣ Удержание акций более 3-х лет (освобождение таких от НДФЛ)

3️⃣ Покупка облигаций, освобожденных от НДФЛ

4️⃣ Максимальное оттягивание до последнего дня уплаты налога на дивиденды по иностранным акциям

5️⃣ Закрытие убыточных позиций и их незамедлительное открытие же по тем же ценам в конце года для отражения убытка по счету

6️⃣ Закрытие плановых прибыльных позиций в начале года для отсрочки уплаты НДФЛ

7️⃣ Использование НКД по ОФЗ для создания «бумажного» убытка

⠀

В этом посте я хочу поговорить о последнем методе.

⠀

Многим известно, что у облигаций в отличие от банковского вклада есть НКД – накопленный купонный доход, который накапливается по мере приближения даты выплаты. Допустим, например, что у облигации стоимостью 1 000 руб. НКД составляет 100 руб. и выплачивается 2 раза в год: 1 июля и 30 декабря. Т.е. если мы купим ее в начале года сразу после выплаты НКД, то мы заплатим только за фактическую цену облигации. И каждый день нам будут начисляться доля НКД за 1 день. В нашем примере это 100/365=0,27 руб. К 1 июля НКД будет равен 50 руб. и эмитент (выпустившая облигацию компания) их выплатит.

⠀

Но фишка облигаций (в отличие от вклада в банке) в том, что мы сами можем продать облигацию когда угодно и получить свой НКД (т.е. %). В данном случае НКД нам заплатит не эмитент, а тот, кто купит у нас облигацию. Кайф же?

⠀

Помню, я штудировал тонны литературы и форумы, когда сам был «зеленым», тратил кучу времени. Но в конце было такое удовольствие от того, что узнаешь принципы функционирования финансового рынка.

⠀

Что ж, немного отвлеклись, продолжим. Возможность получения НКД в любой момент позволяет применить налоговую оптимизацию. Суть в том, что для налоговой базой расчета НДФЛ является фактическая цена облигации плюс НКД. Т.е. мы покупаем облигацию с НКД (расчет совпадает с налоговой), а продаем без НКД, но он выплачивается эмитентом на наш счет (но налоговая не учитывает эту выплату, поэтому она считает только цену облигации). От этого получается убыток для налоговой.

⠀

Разберем подробнее на примере нашей облигации. Для того, чтобы сделать убыток для налоговой, нужно купить облигацию за 1 день до выплаты НКД (30 июля), на следующий день получить НКД и продать ее (1 июля).

⠀

Пусть комиссия брокера равна 0,05% за сделку, цена облигации 100% (т.е. 1 000 руб.) и совершаем операции по цене 1 000 руб. Тогда посчитаем фактический результат операции для нас и «бумажный» для налоговой

⠀

Наш результат:

Продажа – Покупка = 50 (выплаченный купон) + 1000 (цена продажи) — (1000+(50-0,27)) (цена покупки с учетом НКД за 49 дней) = 1 050 – 1 049,73 = +0,27 руб.

⠀

От этого нужно отнять комиссию брокера (0,5%) за куплю-продажу актива:

1000*0,0005 (за продажу) + (1000+(50-0,27))*0,0005 (за покупку) = 0,5 + 0,53 = 1,03 руб.

⠀

Итого имеем: 0,27 – 1,03 = -0,76 руб. с одной облигации.

⠀

Результат для налоговой:

Продажа – Покупка = 1000 — (1000+(50-0,27)) = 1 000 – 1 049,73 = -49,73 руб.

⠀

Увидели разницу? Нет 50 рублей выплаченного купона в начале. Т.е. одна облигация приносит нам фактический убыток всего -0,76 руб. Убыток же для налоговой -49,73 руб.

⠀

Опять же, это упрощенный пример. В реальности может быть еще и разница в цене покупки и продажи облигации, как в положительную, так и в отрицательную сторону Но с ОФЗ такая разница будет минимальна, т.к. у них высокая ликвидность.

⠀

Допустим за год у Вас чистая прибыль по закрытым позициям 10 000 руб. Вы должны заплатить налог 13%, т.е. 1 300 руб.

⠀

Чтобы «оформить» 0 в графе прибыль, нужно совершить сделку с 201 облигацией. По каждой из них, как мы подсчитали выше, «бумажный» убыток -49,73 руб., что в сумме дает -9 995,73 руб.

⠀

Итого прибыль для налоговой: 10 000 – 9 995,73 = 4,27 руб.

⠀

Фактический убыток от операции: -0,76 * 201 = -152,76 руб.

⠀

Все представленные вычисления лишь абстрактный пример. В реальности все параметры всегда разные и индивидуальны в каждом конкретном случае. Но схема одинаковая.

Больше полезной информации у меня в Instagram канале, подписывайся:

www.instagram.com/long_term_investments/?hl=ru

Как получить прибыть если цена не движется, идет по вашему направлению или даже если идет против вас

- 12 февраля 2020, 20:25

- |

Представьте что вы купили Сбер по текущей цене 254 и вы в выигрыше до тех пор пока цена выше 200.

То есть если цена никуда не пойдет то вы в выигрыше.

Если цена поднимется, то вы в выигрыше.

Даже если цена падает, до 200, то вы все равно в выигрыше.

Думаете это фантазия и в реальности такое невозможно?

А зря, я покажу вам как это делать с помощью опционов.

По традиции давайте на примере, но только на америке.

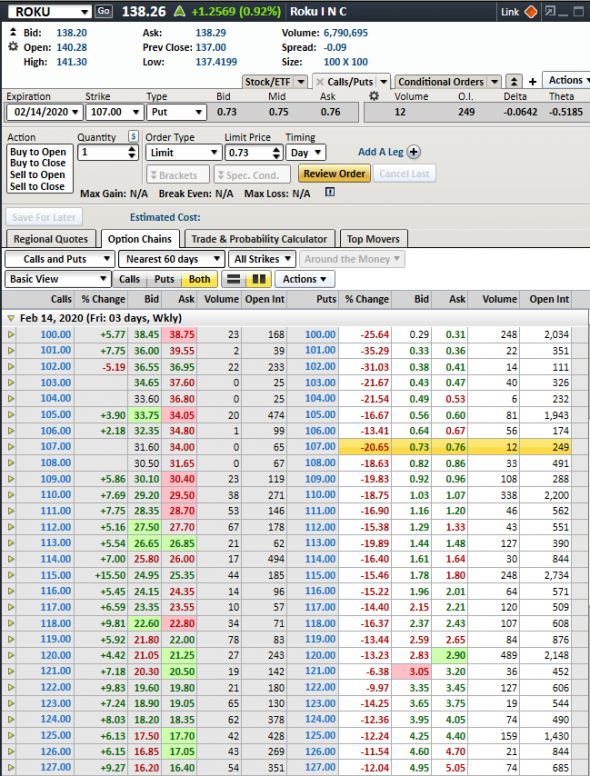

Давайте в этот раз на ROKU, вот его дневной график.

А вот и цепочка опционов на эту пятницу, то есть на 3 дня.

Смотрите акция торгуется по $138.

В опционах видим что можем продать PUT $107 по цене $0.73,

а еще видим что можем купить PUT $106 по цене $0.67.

И это все с учетом спредов.

Так давайте же продадим PUT $107 и купим PUT $106, прикарманив $6 = 100 * (0.73 — 0.67)

Продажей $107 мы берем обязанности купит акции по цене $107,

а покупкой $106 купим праву на продажу акции по $106.

Возможные исходи

1. В пятницу если закроемся выше 107 мы в выигрыше на $6

2. В пятницу если закроемся ниже 106 мы в проигрыше на $94

3. В пятницу если закроемся между 106 и 107 мы в проигрыше от $0 до $94

То есть рискуя $94 мы в выигрыше на $6 пока цена больше $107.

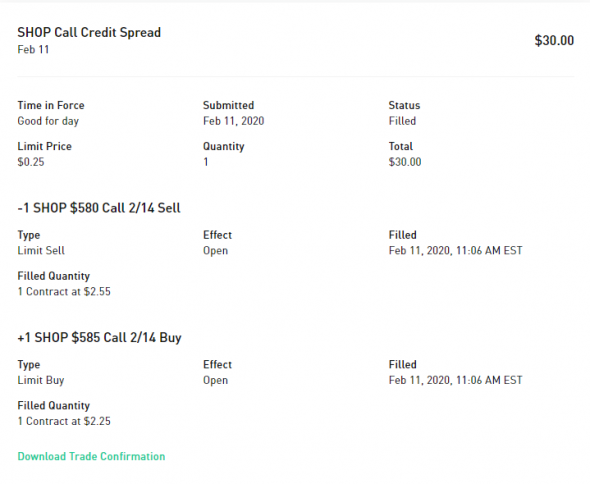

Специально для Биотехнолог-а, вот мои вчерашние аналогичные сделки

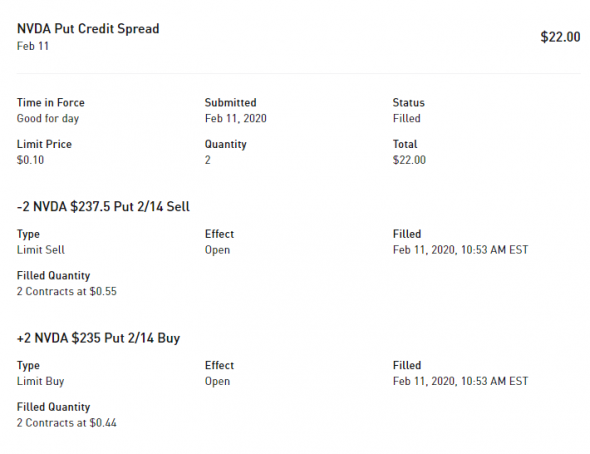

NVDA — продал 2 PUT спреда, риск $500, премия $22. Уйду в минус если цена падет ниже $237.5, сейчас торгуется по $271

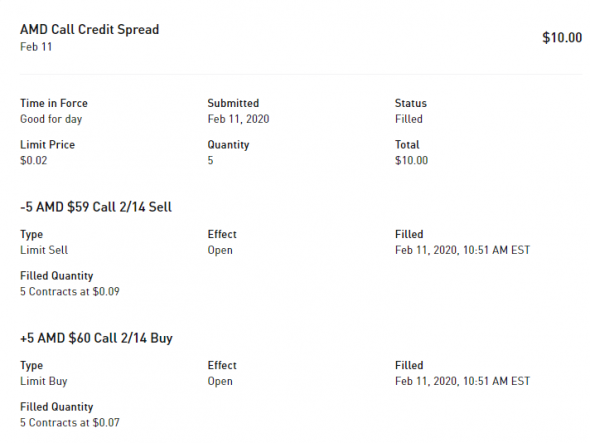

AMD — продал 5 CALL спреда, риск $500, премия $10. Уйду в минус если цена поднимется выше $59, сейчас торгуется по $54

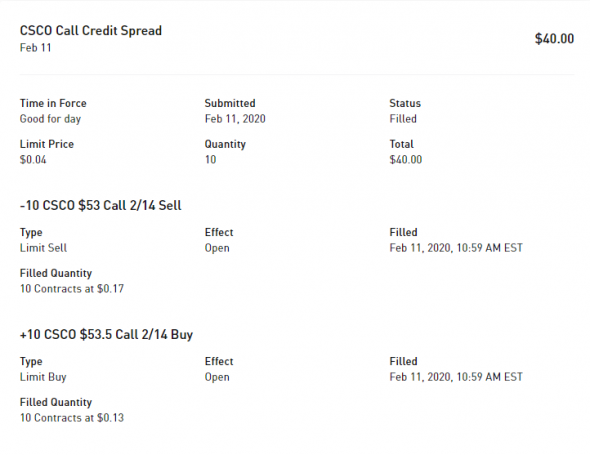

CSCO - продал 10 CALL спреда, риск $500, премия $40. Уйду в минус если цена поднимется выше $53, сейчас торгуется по $50

SHOP - продал 1 CALL спред, риск $500, премия $30. Уйду в минус если цена поднимется выше $580, сейчас торгуется по $554

Обратите внимание как SHOP открылся против меня, но я все равно пока в выигрыше.

И так, общий вчерашний риск $2000, прикарманил $22 + $10 + $40 + $30 = $102, сделки закроются в пятницу (3 дня).

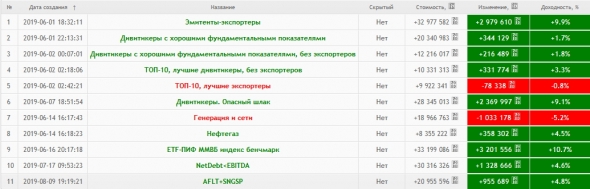

Результаты портфельного инвестирования. 01 июня 2019г — 06 декабря 2019г

- 06 декабря 2019, 19:10

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Первый год инвестирования в ценные бумаги 18/19. Выводы и торговая система долгосрочного инвестора на Мосбирже.

- 01 декабря 2019, 11:08

- |

Добрый день, трейдеры и инвесторы!

Вот декабрь 2019г. уже, прошел первый год осознанного инвестирования в ценные бумаги на Мосбирже.

Большое спасибо активным авторам Смартлаба, на которых подписан:

Козлов Юрий Григорий Богданов AlexInvestor LaraM/ЛарисаМорозова/Винету Карабасович Монетка Сергей Прокудин Market Mover Max Trader Ktrade Ремора ЛИБ Шен Ци (S как доллар) Роджер (веселый). Мюнхгаузен Mark Rothko Sarmatae Молчанов Максим ФИНДИР Александр Е

( Читать дальше )

Неочевидный момент доходной стратегии

- 18 ноября 2019, 16:38

- |

Мне, например, очень хочется посмотреть на поведение индексных инвесторов в момент падения рынков на 70-80%. А потом на “боковик” лет в 10-15. Уверен, что многие выйдут из такого вагончика. В отличие от доходных инвесторов. Объясню почему.

Да, всё правильно. Индексные инвесторы — выйдут из такого вагончика в отличие от доходных. Потому что доходных из него, скорее всего, вынесут. Поясню.

Почему все любят приводить пример с тем, что рынки упадут на 70-80% как пример явного эээ… писца? И доходные инвесторы при этом старательно объясняют, что дивиденды они получат. Дивиденды-то они может и получат, но вот размер их может очень сильно удивить.

Когда говорят об индексном инвестировании обычно забывают упомянуть о том, что индекс — это совокупность компаний. И если индекс падает на 80%, то это означает, что почти все компании (ну с поправкой на долю в индексе и капитализацию и прочее) сложились в 4 раза. Если капитализация компании упала в 4 раза, то это явно означает крупные проблемы. А раз так, то вряд ли будут выплачивать жирные дивиденды акционерам. Кто бы что бы ни говорил, но цена на акцию довольно тесно коррелирует с экономическим здоровьем компании. Я могу, конечно, заблуждаться. Если в комментариях приведут 5 примеров того, что акция упала в 4 раза, и при этом дивиденды остались прежними — соглашусь, что такое бывает, но это больше будет похоже на исключение, чем на правило. Да и просто интересно посмотреть на чудо-компании. Хотя предвижу, что начнут тыкать носом в американских «дивидендных аристократов», но всё равно интересно.

( Читать дальше )

Как инвестировать в облигации?

- 29 марта 2019, 10:22

- |

Нет ничего плохого в том, чтобы быть «ничего — незнающим» инвестором, если Вы это осознаёте. Проблема — это когда Вы «ничего — незнающий» инвестор, а думаете, что что-то знаете.

У. Баффет

Когда мы делаем первые шаги на рынке ценных бумаг, мы начинаем находить инструменты, которые были бы нам наиболее понятны, «ближе» к традиционным инструментам, например, как вклад в банке. По вкладу понятна процентная ставка, гарантия от АСВ и прочее, но зачастую страдает доходность, поэтому мы приходим к такому финансовому инструменту, как облигация.

1. Что такое облигация?

Облигация – это договор займа, в котором одна сторона, «Заёмщик» (Эмитент), занимает деньги под определенный процент у другой стороны, «Кредитора» (Инвестор) и гарантирует, что вернет эти деньги к концу срока договора. Эмитентом может стать не каждый, а вот инвестором может быть любой человек, у кого открыт брокерский счет с доступом на Биржу и имеет хотя бы 1 000 рублей для покупки одной облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал