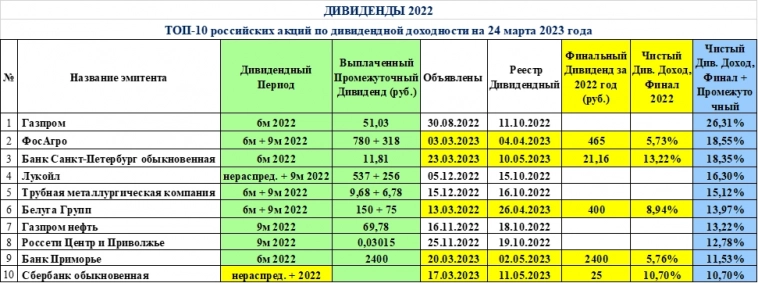

Избранное трейдера mvc

ТОП-10 российских акций по дивидендной доходности

- 24 марта 2023, 13:39

- |

- комментировать

- 5.6К | ★4

- Комментарии ( 7 )

Появился просвет в темном царстве!

- 24 марта 2023, 12:38

- |

После последнего обвала, когда в России ввели частичную мобилизацию, восстановились акции следующих компаний:

— Сбербанк;

— Юнипро;

— Полиметалл;

— VK;

— OZON;

— Полюс;

У акций Сбербанка и Полиметалла появлялись позитивные новости по ходу роста, у остальных акций чем обоснован рост мне не понятно. Юнипро, Сбер и Полиметалл продолжают рост и на сегодняшний день, остальные показывают консолидацию последнее время.

Думаю, что это только начало. И это первые проблески, которые могут вернуть интерес к российскому рынку акций у инвесторов. В принципе больше здесь делать нечего, если конечно вы не спекулянт.

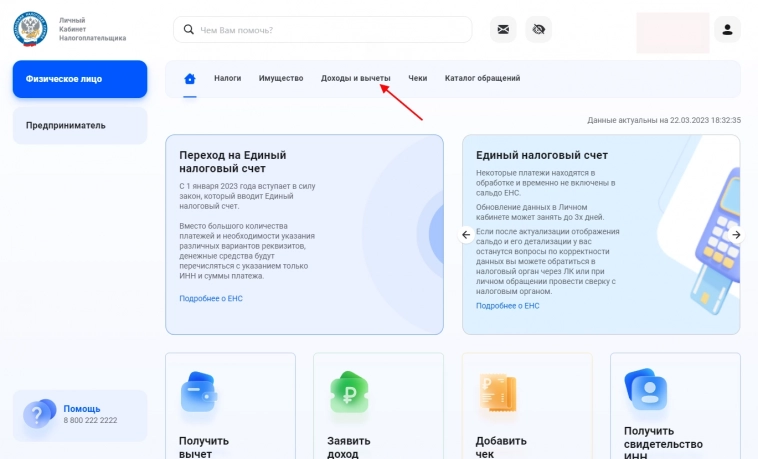

Как получить налоговый вычет по ИИС онлайн в 2023 году

- 24 марта 2023, 10:55

- |

Не думал, что вернусь к этой схеме. В прошлом году впервые получил налоговый вычет по упрощенной схеме. Это очень удобно! Но как писал вчера, в моей налоговой что-то сломалось и упрощенка пока не работает. Пришлось подавать документы по-старому. Поэтому этот пост прежде всего для тех, кто оказался в такой же ситуации. К тому же обновился сайт личного кабинета налогоплательщика.

Еще одно отличие (оно же упрощение) по сравнению с прошлыми годами: сведения о вашем ИИС уже есть в налоговой системе, поэтому не нужно запрашивать документы у брокера.

Итак, по порядку.

Заходим в личный кабинет налогоплательщика. Выбираем пункт Доходы и вычеты.

Здесь будет список ваших деклараций 3НДФЛ. Если еще не подавали, то жмем кнопку Подать декларацию. Если она уже прошла проверку, то выбираем.

На этом этапе, возможно, система попросит вас сделать или перевыпустить неквалифицированную электронную подпись. Ее можно сгенерировать тут же на сайте.

( Читать дальше )

Во что верит Тимофей Мартынов - в удачное время, в качественные акции? Суровый рассказ про трейдера из Африки

- 23 марта 2023, 08:05

- |

Сразу скажу, что суровый рассказ в самом конце этого блога, и его можно прочитать там, но для лучшего понимания рассказа, конечно, лучше прочитать предисловие.

Предисловие

Уважаемый Тимофей Мартынов недавно написал очень интересный блог под названием: «Популярно объясняю, почему долгосрочные инвестиции не лишены смысла по сравнению со спекуляциями»

smart-lab.ru/blog/887684.php?nomobile=1

И в этом блоге есть очень интересные высказывания Тимофея Мартынова про существование качественных акций и удачного времени.

Итак, смотрим ниже график, который Тимофей Мартынов показал, именно, так, а не иначе, а как можно было бы показать иначе — покажу в конце этого блога, в суровом рассказе. И предполагаю, что эту акцию он считает качественной, как и все другие акции, которые были приведены в его блоге, предположительно, тоже для примера их некоторой качественности и удачности времени, в которое их можно было купить.

( Читать дальше )

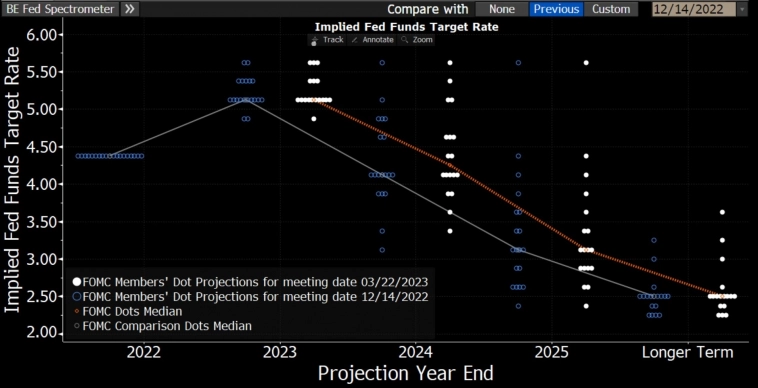

Вывод по заседанию ФРС

- 23 марта 2023, 01:15

- |

Ключевые моменты решения ФРС:

— Ставка повышена на 0,25%;

— Указание по дальнейшей траектории ставок изменено на «потребуется некоторое дополнительное повышение ставок» вместо «необходимо дальнейшее повышение ставок» ранее;

— Программа QT осталась неизмененной;

— Медианные прогнозы членов ФРС по потолку ставок остались неизменными на уровне 5,0%-5,25%, т.е. до окончания цикла повышения ставок нужно ещё одно повышение на 0,25%;

— Точечные прогнозы членов ФРС были достаточно единогласны на 2023 год, только один член ФРС видит ставку на уровне 4,75%-5,0% на конец 2023 года.

Сопроводительное заявление ФРС включало:

— Инфляция остается повышенной;

— Банковская система США надежна и устойчива;

— Недавние события, вероятно, приведут к ужесточению кредитных условий для домохозяйств и предприятий и окажут давление на экономическую активность, найм и инфляцию;

— Степень этих эффектов неясна, ФРС по-прежнему очень внимательно относится к инфляционным рискам.

Экономические прогнозы членов ФРС были повышены по инфляции на 2023 год и значительно снижены по росту ВВП США на 2024 год (который является годом президентских выборов):

( Читать дальше )

Схема обращения с личными финансами для российского рублёвого миллионера

- 22 марта 2023, 15:55

- |

Навеяно статьёй smart-lab.ru/blog/887970.php Премиальные тарифы банков в 2023 году. Большой обзор

Статья толковая но подход не для смартлаба. Больше похоже на сапожника без сапог — финансового аналитика гос. банка, который держит деньги на счёте в банке вместо того чтобы держать их в облигациях, высчитывает грошовые кешбеки, но готов держать миллион без процентов в обмен на какие то плюшки. Я предпочитаю получать деньги сразу и расходовать по мере необходимости.

В общем с схема обращения с личными финансами такова.

Исходные данные :

У человека/семьи есть стабильный источник дохода, которого ему и его семье хватает на его текущие нужды, а остаток денег он скирдует на какие либо будущие траты. Он финансово грамотный — хотя бы на уровне купить облиги ОФЗ/Красных Фишек.

Класть все яйца в одну корзину для крупных сумм глупо. Распылять капитал по нескольким — неудобно. Очень. Поэтому д.б. 2-3 крупных банка на семью.

Т.к. подразумеваются операции на фондовом рынке банки должны иметь собственного брокера за которого отвечают.

( Читать дальше )

С 1 апреля 2023 года ЦБ РФ собирается вводить цифровой рубль

- 22 марта 2023, 12:46

- |

Центральный банк запускает в оборот цифровой рубль: с 1 апреля 2023 года начнутся первые расчеты в новой форме отечественной валюты с участием 15 банков. Чем он отличается от электронных денег и криптовалют, что это даст государству, бизнесу и населению, расскажем в этой статье.

Еще в конце 2020 года Банк России официально предложил ввести в стране цифровой рубль. Предложение было выдвинуто для его общественного обсуждения и анализа реакции рынка, после чего российские власти приняли окончательное решение о его введении и запуске пилотных проектов по тестированию цифрового рубля.

В пилотном проекте участвуют 15 банков:

1. Ак Барс Банк (публичное акционерное общество)

2. АО «АЛЬФА-БАНК»

3. Банк ДОМ.РФ (АО «Банк ДОМ.РФ»)

4. Банк ВТБ (ПАО)

5. «Газпромбанк» (акционерное общество)

6. Тинькофф Банк (АО «Тинькофф Банк»)

7. ПАО «Промсвязьбанк»

8. ПАО «Росбанк»

( Читать дальше )

Что еще за принудительный перевод ценных бумаг в российский депозитарий?

- 21 марта 2023, 08:58

- |

ЦБ опубликовал инструкции о порядке принудительного перевода ценных бумаг в российский депозитарий.

Я напряг свой мозг на полную мощность но все равно почти нихера не понял.

Давайте порассуждаем, кого это касается?

Всех акционеров, кто держал акции в иностранной инфраструктуре, переведут в российскую на российские депозитарии?

Условно говоря, был у Сбера акционер — номинальный держатель JPMorgan, который выпускал расписки. Значит тем кто их держал, видимо, можно перевестись принудительно в российский депозитарий.

Меньше понятно с иностранными компаниями. Вот вы владели акциями кипрской Globaltrans, принудительно перевели их сюда. И что это вам дало с точки зрения осуществления прав по акциям иностранной компании?

Дает наверное только в том случае, если у иностранной компании будет создан российский «двойник», которому будут принудительно переданы российские активы иностранной компании.

Кто разобрался с вопросом?

для каких кейсов это работает?

Пишите в комментариях

p.s. логично, что эта новость актуальна для тех, кто держал акции в иностранных депозитариях.

Соответственно, получается, что если резиденты принудительно переведут свои акции в НРД, они могут продать эти акции на Мосбирже?

То есть это окажет давление на рынок впоследствии?

Минфин начал проработку вопроса о «справедливом» удержании НДФЛ с купонов

- 17 марта 2023, 09:03

- |

Большинство брокеров удерживают НДФЛ с суммы поступившего купона (независимо от его дальнейшей судьбы), а не с финансового результата — полученного купонного дохода, уменьшенного на уплаченный при приобретении НКД. Часть брокеров удерживает 13% от суммы купона при ее зачислении на брокерский счет, что нарушает не только дату удержания, но и размер налога, говорит член совета Ассоциации владельцев облигаций (АВО) Алексей Пономарев.

По его словам, брокеры стали использовать такой же порядок налогообложения купонов, как и при налогообложении дивидендов, потому что купоны и дивиденды — это одна категория доходов в рамках № 39-ФЗ («получение доходов в денежной форме по ценным бумагам»). Однако для целей налогообложения дивиденды не относятся к доходам от ценных бумаг, а классифицируются как «доходы от долевого участия» и формируют отдельную налоговую базу.

quote.ru/news/article/64133d9f9a79471bc473b576

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал