Избранное трейдера А.К.

Купил акции биржи после последней истории. Почему толпа не права?

- 26 апреля 2020, 10:47

- |

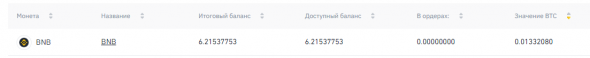

Сразу картинка с депозита, чтобы кое-кто не сказал что я не «рискую своей шкурой»:

Вот. Это BNB. Токен биржи Бинанс.

Первый раз в жизни поступил как инвестор, наблюдая вакханалию на российской бирже и купил биржу Бинанс в долгосрок. Последняя капля. Вложил — 100 долларов. Смотреть на результат буду на 45летие, через 11 лет и 6 месяцев. Куплю жене сапоги. По результатам отпишусь ;)

Почему?

Считаю потенциал роста в современных конкурентных цифровых биржах несколько тысяч иксов. Это всё что не MOEX, не NYSE, не ACE и не всё то что сделалось на технологической базе 40ка летней давности.

Конкуренция на рынке настолько велика, что стандартные закостеневшие биржи, охреневшие от собственной значимости, через 10 лет будут стоить минус 37 долларов.

Люди просто не понимаю насколько отличается отношение современных бирж и бирж «институциональных», забывших слово конкуренция десятилетия назад. Это как отношение друга (Бинанс) и отношение пьяного бати в коммуналке, который по правилам, которые сам и придумал, каждую пятницу бухой стегает всех её обитателей стульями.

( Читать дальше )

- комментировать

- 6.9К | ★3

- Комментарии ( 0 )

Убытки по фьючерсу WTI возможно оспорить по судебной практике о «слабой стороне»?

- 26 апреля 2020, 10:32

- |

Есть Постановление Пленума Высшего Арбитражного Суда РФ от 14 марта 2014 г. N 16 «О свободе договора и ее пределах».

Вот выдержка:

«В тех случаях, когда будет установлено, что при заключении договора, проект которого был предложен одной из сторон и содержал в себе условия, являющиеся явно обременительными для ее контрагента и существенным образом нарушающие баланс интересов сторон (несправедливые договорные условия), а контрагент был поставлен в положение, затрудняющее согласование иного содержания отдельных условий договора (то есть оказался слабой стороной договора), суд вправе применить к такому договору положения пункта 2 статьи 428 ГК РФ о договорах присоединения, изменив или расторгнув соответствующий договор по требованию такого контрагента.

( Читать дальше )

Мне стало всё понятно с нефтью и биржей еще год назад

- 26 апреля 2020, 10:17

- |

( Читать дальше )

Потерял 15млн.р. за 30 минут. Ответ на вопрос - Чем закончилось?

- 25 апреля 2020, 15:23

- |

Всем привет.

Многие из вас помнят историю, в которую я попал то ли из-за своей не опытности, то ли из-за дыры в безопасности брокера.

Если в 2х словах: имея на счету 5,6млн.р, умудрился 30 декабря 2015 года совершить на бирже ММВБ через брокера Альфа-банка сделок на 42.000.000.000рубля, потеряв при этом все!

(начало тут https://smart-lab.ru/blog/307646.php

вторая часть: https://smart-lab.ru/blog/386412.php

перед судом: https://smart-lab.ru/blog/405090.php)

И остановил я свой рассказ на том месте, что проиграл суд первой инстанции, на котором мне впаяли долг почти 10млн.р. (%, за комиссии брокера, % за использование этих денег — ха, я их даже в руках не держал).

И, наверное, я дальше не стал бы писать продолжение, если бы не обращение ко мне в личку на страницу в ВК некий ХХХХХ. Страница у него пустая, имени не знаю. Да это и не важно.

Так вот, ХХХХХ мне написал:

«Денис, подскажите чем кончилась Ваша сага с Альфа-Банком? Апелляции и Верховный Суд прошли в их пользу? 9,5 долг который они на Вас повесили?

( Читать дальше )

Лайт. Очень кратко.

- 25 апреля 2020, 14:27

- |

ММВБ заранее не предупредила о возможности отрицательных цен.ЭТО ПРОКОЛ ММВБ.

СМЕ имела возможность торговать при отрицательных ценах и -37 возникло при реальной торговле.

ММВБ не могла вести торговлю при отрицательных ценах и это было причиной остановки торгов на ММВБ при продолжении торгов на СМЕ. По этой причине возник огромный разрыв между settle price и ценой нашей реплики. НЕГОТОВНОСТЬ ВЕСТИ ТОРГИ ПРИ ОТРИЦАТЕЛЬНЫХ ЦЕНАХ-ПРОКОЛ ММВБ.

Я полагаю, что этих двух проколов хватит толковой юридической конторе выиграть дело против ММВБ. И регламент биржи её не спасет.

Трагедия на 60,640 контрактов CLJ0 на Московской бирже.

- 21 апреля 2020, 01:02

- |

Сегодня он упал на планку $8,84 и остался на ней лежать.

Вы могли просто разорить себя, просто взяв и купив с планки.

Потому что на 1 купленный по 8,84 контракт вам придется выплатить....

Смысл в том, что это российский контракт, который торгуется на Московской бирже, а его исполнение привязано к американской нефти WTI, которая торгуется в США на Nymex. Вот правила биржи по исполнению нашего контракта:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)https://www.moex.com/ru/contract.aspx?code=CLJ0&utm_source=www.moex.com&utm_term=clj0

Прикол однако в том, что если контракт американский торговался непрерывно целый день и упал в минус, правила Московской биржи ограничили падение фьючерса так называемым нижним лимитом торгов, в результате чего фьючерс упал на планку $8,84 и тем кто «попал» продать свои контракты на Мосбирже уже было невозможно.

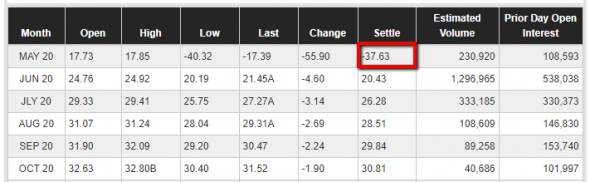

Цена Settle price 20 апреля составила -$37,63. Вот ссылка на табличку:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_quotes_settlements_futures.html

Если финальный сеттлмент был сегодня (я так и не понял до конца, сегодня или завтра), то покупатель 1 контракта с планки в итоге бы должен был бы перевести продавцу 8,84+37,63=$46,47х10 (10 это размер контракта). то есть -$465.

Завтра по идее по майскому контракту уже торгов нет так как:

If the 25th calendar day is not a business day, trading terminates 4 business days prior to the 25th calendar day of the month prior to the contract month

При ОИ = 60 тыс контрактов, чей-то убыток составит $28 млн. (Это только относительно цены планки, а ведь покупцы покупали то выше)

В следующий раз хорошенько подумайте, прежде чем купить какой-либо фьючерс с планки😀

Как говорится, не влезай, убьет, в самом прямом смысле.

Есть конечно ряд вопросов:

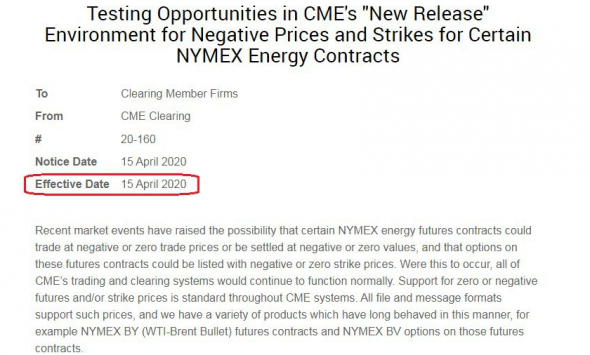

👉почему на cme не сработал нижний лимит $0,01

👉как мосбиржа будет исполнять контракты, если сеттл прайс -$37?

Говорят, что американская биржа заранее предвидела вариант отрицательных нефтяных цен и с 15 апреля сняли эти лимиты.

https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Вот жеш кто-то мог разбогатеть, если бы вовремя прочитал этот релиз и поверил в него.

Мораль сей басни?

👉Господа, когда ЦБ хочет ввести квалификацию инвесторов, ЦБ знает что делает. Ведь вы, торгуя фьючерсы, вряд ли думали, что ваш лонг в нефти может упасть на планку, что вы не сможете его закрыть, а исполнят ваш контракт глубоко в минусе, потому что таков регламент биржи.

Ну а у срочного рынка Московской биржи уже второй большой прикол с нефтяными фьючерсами за последние два года. (Предвижу уже как летят камни в адрес срочного рынка😢). Причем в этот раз мне кажется куда гораздо круче, чем тот который случился в декабре 2018 года.

Но положа руку на сердце, давайте признаем: деривативы — это опасный инструмент, и тот кто ими торгует, должен полностью понимать специфику инструмента. Поэтому ответственность лежит на каждом, кто покупает и продает фьючерсы, ведь вы автоматически соглашаетесь с регламентом биржи.

А возможно и обойдется, ведь народ наш в основном торгует Brent на Мосбирже, а не WTI, поэтому надеюсь, что пострадавших будет не так много как в 2018-м.

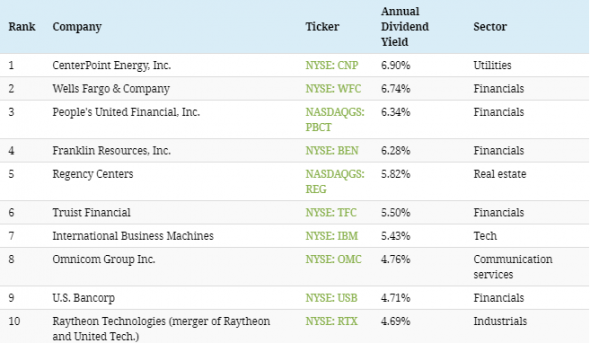

35 лучших акций с дивидендной доходностью на рынке США.

- 13 апреля 2020, 22:05

- |

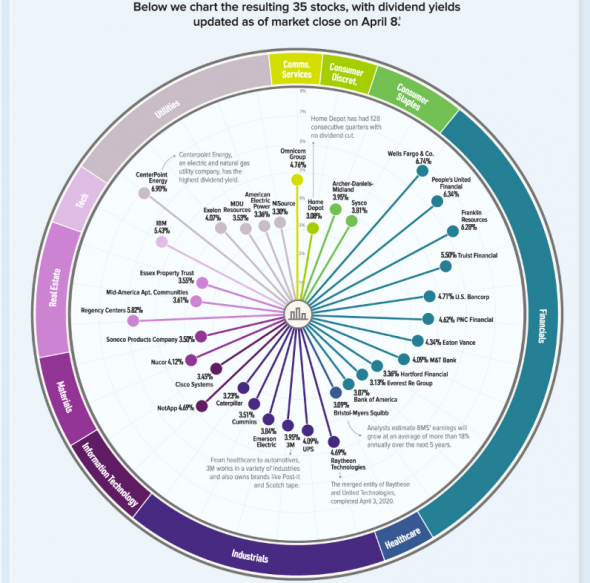

По оценкам Goldman Sachs, дивиденды по акциям S&P 500 в этом году снизятся на 25%.

К каким акциям могут обратиться инвесторы для получения стабильного распределения и относительно высокой дивидендной доходности?

35 акций, которые могут соответствовать этим критериям, по данным Goldman Sachs.

Goldman Sachs определил акции из индекса Russell 1000.

Минимальная годовая дивидендная доходность составляет 3%

Кредитный рейтинг S&P не менее BBB+

Достаточно наличных денег на руках у компании

Сильный баланс

”Разумные" коэффициенты выплат

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 13 )

Действия физлиц на рынке акций в марте 2020

- 12 апреля 2020, 17:42

- |

Из картинки ниже мы видим как менялся приток средств начиная от апреля 2019 до начала апреля 2020. Многие не понимали почему растет рынок. На картинке видно, что в основном физлица заводили средства с самого начала, т.е. с апреля 2019, и до текущего момента. Это был рост рынка и рост вложенных денег. Можно заметить, что большой прирост средств случился в августе 2019 года. Вспоминайте, что тогда было.

Теперь давайте посмотрим, что было в 2020 году. Активный рост средств начался только с 20 января 2020. Любопытно, что именно тогда был хай по индексу РТС. Далее в феврале на последней февраля был скачок, который продолжился с 2 по 6 марта (внесено рекордные 30,4 млрд рублей).

Пояснение: показатель рассчитывается как разница между общим объемом сделок на покупку и продажу, совершаемых клиентами – физлицами на Московской бирже (

( Читать дальше )

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал