Избранное трейдера Дмитрий Думин

Изобретения, которые обустроили нашу жизнь

- 23 марта 2021, 00:14

- |

Какие изобретения изменили ход истории?

Предлагаю вам отправиться на экскурсию в музей изобретений. Вы его найдете… у себя дома!

Лучшие из лучших инноваций обязаны уже были проникнуть в наш обиход. Внимательно изучите вещи и технологии, которые окружают вас дома. За каждым предметом стоит изобретение, ноу-хау, мысль!

Начните прогулку по своему музею инноваций с коридора. Что вы делаете первым образом, когда заходите домой? Включаете свет! Лампочка — символ идеи. Куда идете дальше? Помыть руки! Водопровод и туалет — достижение цивилизации. Мы так ко всему привыкли, что не обращаем внимание на чудеса у себя дома.

«Выключите лампочку на час, и вы сэкономите свет, который обошелся бы нашим предкам в целую неделю работы. Современники Бенджамина Франклина работали ради этого полдня, а человек, живущий сегодня в богатой индустриальной экономике, может заработать на такое освещение за долю секунды»,

Тим Харфорд «50 изобретений, которые создали современную экономику».

( Читать дальше )

- комментировать

- 1.5К | ★4

- Комментарии ( 0 )

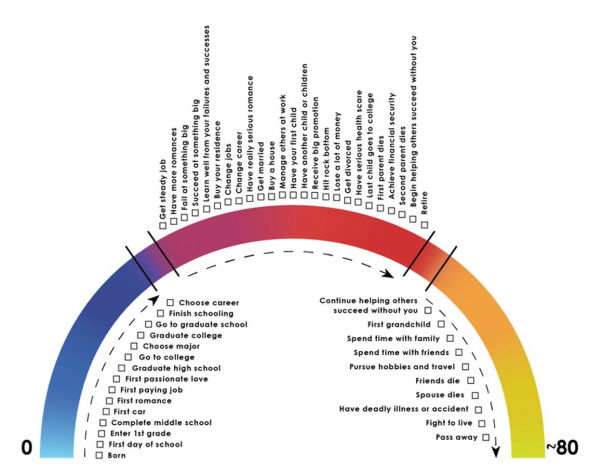

Рэй Далио Your Life Journey Excercise Путешествие по Вашей жизни_личное мнение о финансовой независимости

- 19 марта 2021, 15:01

- |

Your Life Journey Excercise (путешествие, упражнение по Вашей жизни).

В статье Рэй выделяет 3 фазы жизни человека:

— детство, обучение,

— карьера,

— жизнь посте ухода с работы (retired).

На каждой стадии Рэй выделяет вехи:

( Читать дальше )

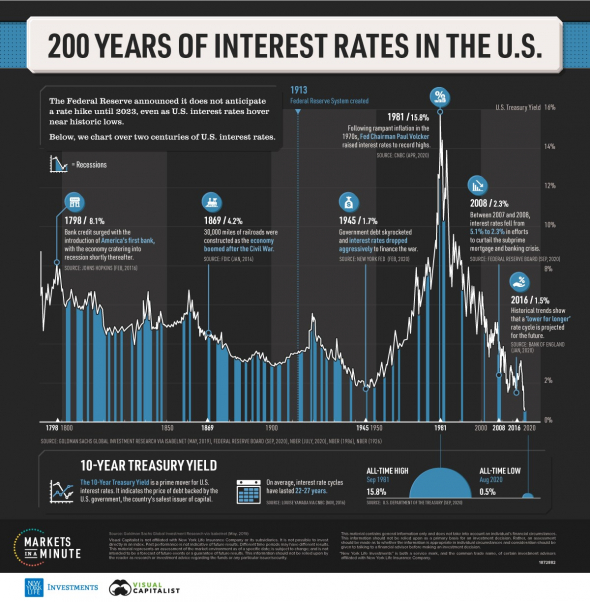

Какая процентная ставка вызовет следующий кризис?

- 19 марта 2021, 04:58

- |

Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.

Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

( Читать дальше )

Что выгоднее, отдельные акции или индексный фонд (SBMX)? Моделирование по реальным данным моего портфеля

- 18 марта 2021, 11:32

- |

Краткий контекст

Я собираю пенсионный портфель с горизонтом инвестирования 23 года. Сейчас ему год и впереди ещё 22 года благополучия и процветания (надеюсь и верю). В составе портфеля находятся акции 27-ми российских компаний, которые я покупал по отдельности. Все покупки совершались одним днём, один раз в месяц. Доля каждого эмитента примерно равна. Общая доля акций составляет 35% от портфеля. Дивиденды выводятся на банковский счёт и реинвестируются. Сам портфель находится на ИИС.Методика моделирования

Я поднял отчёты своего брокера и сделал таблицу, в которой указал сумму, на которую я покупал акции (в неё входят как ежемесячное пополнение, так и реинвестированные дивиденды) в каждом месяце, а также их общую стоимость на конец месяца. Исходя из сумм закупки я прикинул, сколько бы паёв SBMX я смог бы купить на эти деньги. Цену пая брал где-то между минимальной и максимальной в день закупки. Также посчитал, какова была бы стоимость паёв на последний день месяца. А дальше сравнил реальную стоимость моих акций с этим числом.( Читать дальше )

Собираем алгоритм из книги Quantitative Grid Trading: How a Fisherman Beats Wall Street в TSLab!

- 17 марта 2021, 17:55

- |

Недавно к нам в руки попала достаточно редкая и дорогая книга Quantitative Grid Trading: How a Fisherman Beats Wall Street (автор Frank W Linn). Мы даже начали разбирать описанные в ней алгоритмы на нашем первом стриме, но материал оказался настолько объемным, что нам просто не хватило бы времени на создание скрипта в прямом эфире.

Было принято решение рассмотреть один из приведенных в книге алгоритмов и на его основе собрать готовый скрипт для вас. Наш коллега Алексей Горбунов записал видео с подробным описанием процесса разработки этого скрипта в TSLab.

🎥 Ознакомиться с видео можно по ссылке:

( Читать дальше )

Интер РАО - кладбище акционерной стоимости

- 17 марта 2021, 17:28

- |

Особенностью развивающихся рынков является неэффективность в управлении компаний, которая мешает раскрыть стоимость акций. Одним из примеров служит Интер РАО. Возглавляемая Игорем Сечиным энергетическая компания зарабатывает около ₽70-80 млрд прибыли в год, из которых лишь четверть отправляет на дивиденды.

В низком коэффициенте выплат нет ничего плохого. Многие компании предпочитают вместо больших дивидендов выкупать акции или инвестировать деньги в развитие. Однако Интер РАО из всех возможных способов использования свободного капитала выбирает пока худший — накопление на банковских счетах.

По итогам 2020 года дивиденды Интер РАО вновь составили 25% от чистой прибыли или ₽18,9 млрд. На акцию — 0,1807 копеек. Текущая дивидендная доходность — 3,5%.

Остальные заработанные средства Интер РАО продолжает копить. Совокупный объем кэша на балансе по итогам 2020 года превысил ₽330 млрд. Если бы менеджмент решил разово выплатить эту денежную подушку в качестве дивидендов, то доходность выплаты составила бы 61%.

( Читать дальше )

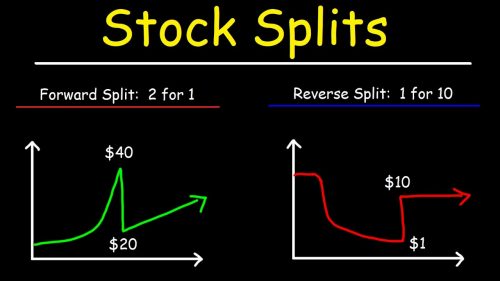

Где узнать о предстоящем сплите акций?

- 17 марта 2021, 09:31

- |

Спросили, где можно узнать о предстоящем сплите акций. Прежде чем я отвечу на данный вопрос, напомню, что такое сплит и каким он бывает. Сплит акций (от англ. Split) – это изменение числа обращающихся на рынке акций за счет дробления или объединения их первоначального количества. Сплит может прямым и обратным.

( Читать дальше )

Рэй Далио Зачем Владеть облигациями и личное мнение

- 17 марта 2021, 08:30

- |

Перевел на русский.

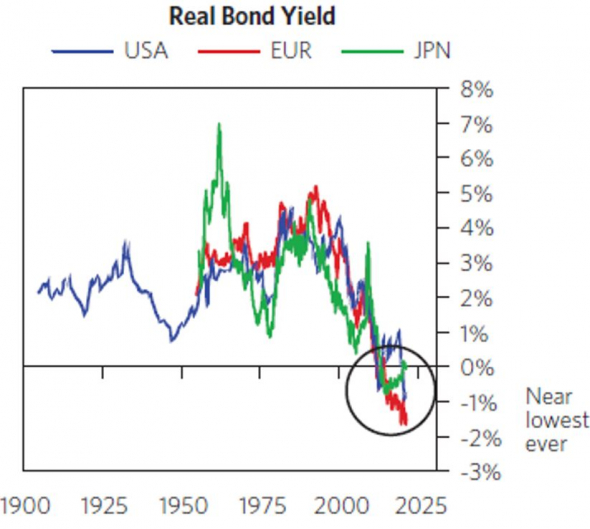

Реальная ( = номинальная минус инфляция) доходность облигаций США с 1900г.

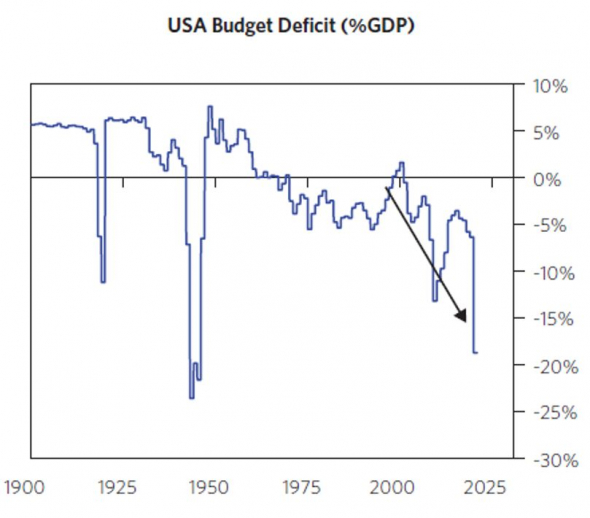

Динамика дефицита бюджета США и прогноз до 2021г.

( Читать дальше )

Рэй Далио: "Америке скоро конец. А кэш и облигации убьют ваши инвестиции"

- 16 марта 2021, 16:44

- |

Ну как рецензия, прочитал только первые несколько страниц.

- 16 марта 2021, 13:37

- |

Вообще рецензия, надеюсь, будет максимально детальная и растянута по тете (во времени). Все интересные мысли буду выкладывать в процессе чтения в отдельный топик. Всем рекомендую активно включаться в дискуссию.

ПС: щас перетрём косточки воротилам с Запада:))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал