Блог им. vds1234

💡 Хроники IPO: аллокация

- 08 марта 2021, 17:25

- |

Продолжаю рассказ о ходе эксперимента с IPO, целью которого является выяснение того, какая из спекуляций приносит бОльшую доходность: покупка акций Фонда первичных размещений или прямая покупка акций на IPO (начало см. здесь: https://smart-lab.ru/blog/670697.php).

Дисклеймер. Не пытайтесь повторять! Опасно для капитала!

Завершая свой отчёт в прошлый раз (https://smart-lab.ru/blog/675337.php), я обещал рассказать про аллокацию и локап-период, которые являются принципиальными отличиями IPO от классической покупки акций на бирже.

👉Сегодня разберёмся с аллокацией. Аллокация – это степень удовлетворения заявок на покупку акций на IPO .

Например, если Вы подали заявку на покупку акций на IPO на 2 000 $, то Ваша заявка может быть удовлетворена лишь на 100 $ (5%). Поэтому частный инвестор вынужден значительную часть своего депозита держать в виде свободных денежных средств, что значительно снижает общую доходность портфеля (расчёты см. в предыдущем отчёте об эксперименте). Однако, основная опасность аллокации для инвестора заключается в другом.

Дело в том, что заранее неизвестно какова будет аллокация в каждом конкретном IPO. В отличие от классической покупки акций на бирже, где Вы подаёте заявку брокеру на покупку определённого количества акций, в IPO Вы не знаете сколько акций Вам продадут.

Поскольку спрос на покупку финансово устойчивых и перспективных компаний многократно превышает предложение, то акций, которые вырастут на 100% в день размещения, Вам продадут очень мало.

Продолжим приведённый выше пример. Если сумма вашего депозита составляет 2 500 USD, то при заявке на 2 000 $ и аллокации в 5% (100 $) рост котировок акций на 100% принесёт Вам прибыль в 100 $, что составит лишь 4% от величины портфеля.

И не забывайте, что получить эти 4% Вы сможете только по истечении локап-периода (которые в Фридом-Финансе составляет 93 дня), то есть через квартал. И не факт, что к тому времени котировки останутся на столь высоком уровне.

А вот спрос на акции эмитентов со скелетами в шкафу (о которых ни в одном проспекте эмиссии не упоминается) со стороны крупных институциональных инвесторов будет минимальным. Поэтому весь объем размещения продадут частным инвесторам и Вашу заявку на 2 000 $ брокер удовлетворит на 50%.

Тогда в Вашем портфеле на 1 000 $ появятся акции, котировки которых упадут на 20% (как например акции Oscar Health (OSCR), разместившаяся на прошлой неделе). При этом избавится от них Вы сможете только через квартал (с помощью форвардов это можно сделать раньше, но в этом случае с Вас удержат дополнительную конскую комиссию). Очевидно, что общая доходность портфеля в этом случае будет низкой (если не отрицательной).

❗ Поэтому неопределённость аллокации является вторым по значимости фактором риска участия в IPO (после риска утраты платежеспособности брокером – см. здесь: https://smart-lab.ru/blog/672109.php).

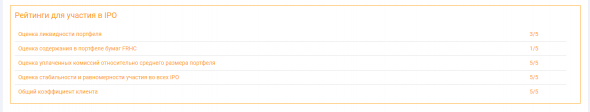

Фридом-Финанс декларирует, что размер аллокации зависит от рейтинга клиента, который исчисляется по пятибалльной шкале и складывается из четырёх составляющих:

🔹 Оценка ликвидности портфеля

🔹 Оценка уплаченных комиссий

🔹 Равномерность участия во всех IPO

🔹 Оценка содержания в портфеле бумаг Фридом Финанса (FRHC).

Последняя из составляющих рейтинга требует отдельного комментария.

С одной стороны, котировки FRHC за последний год выросли более, чем на 200%, что делает их привлекательным инструментом для покупки (с такой доходностью можно и в IPO не участвовать).

В то же время, значительная часть этого роста обусловлена покупками клиентов Фридом Финанса для повышения своего рейтинга, и поэтому если доходность участия в IPO будет снижаться (что сейчас происходит на фоне роста доходности гособлигаций США), то будут падать и котировки FRHC.

Таким образом, выполнение этого критерия противоречит базовым принципам риск-менеджмента. Поэтому я принципиально не держу в своём портфеле акции FRHC.

К слову говоря, совсем недавно Bloomberg опубликовал статью, в которой поставил под сомнение корректность такой практики со стороны Фридом Финанса.

Методика подсчёта рейтинга неизвестна. Более, того мне не понятна и логика расчёта этих рейтингов. Несмотря на то, что я начал покупку акций на IPO лишь два месяца назад, и я не держу в портфеле бумаги FRHC, мой рейтинг непонятно за какие заслуги недавно повысился до 5 (из 5). Чудеса!

Поскольку бесплатный сыр бывает только в мышеловке, начинаю подозревать, что в ближайшее время мне дадут хорошую аллокацию в каком-нибудь убыточном IPO.

Многие эксперты полагают, что доказательством того, что Фридом Финанс является «кухней» является то, что они не дают выписки депозитария, подтверждающие покупку акций физическими лицами. Представляете, после долгих мытарств мне удалось получить такую выписку!

❓ Доказывает ли это, что Фридом Финанс – не «кухня», и что за выписку мне дали – обсудим в следующий раз. Также в следующем выпуске хроник IPO проанализируем локап-периоды Фридом Финанса.

✅ В качестве рекомендации по борьбе с неопределенностью аллокации можно порекомендовать следующую тактику. На IPO, в доходности которых Вы сомневаетесь, следует подавать заявку на минимальную сумму (2 000 $). А на хайповые IPO можно подавать заявку «на всю котлету». Для этого «котлета» должна быть не менее 8 000$.

__________

Теперь давайте рассмотрим статистику доходности моего экспериментального портфеля IPO.

В начале года я планировал, что к марту доля акций, размещенных на IPO, возрастёт в моём экспериментальном портфеле до 70-80%. Однако, этого не произошло. Последнее размещение, к которому дал доступ Фридом Финанс, состоялось в начале февраля.

После этого наступила пауза в IPO, которую Фридом Финанс толком не объясняет. В результате этой паузы на данный момент в акциях IPO размещено лишь около 40% моего экспериментального портфеля. Временно свободные денежные средства я припарковал в акциях Фонда первичных размещений (который, как назло, сильно просел за этот месяц).

За два месяца с начала года доходность моего экспериментального портфеля IPO, рассчитанная при помощи функции ЧИСТВНДОХ в Excel, составила 103% годовых. Пока ни о каких 300% годовых речи не идёт.

Более того, если тем же методом оценить динамику котировок Фонда первичных размещений, которые за аналогичный период выросли с 2 276,90 до 3 110,00 (на 36,6%), то годовая доходность составит 588% годовых, что существенно выше моего экспериментального портфеля.

Таким образом, на данный момент можно сделать вывод о том, что выгоднее купить ФПР и не париться со всеми этими аллокациями, локапами и конскими комиссиями за участие в IPO.

В то же время, Фридом Финанс обещает, что уже на следующей неделе доступ к IPO возобновится. Поэтому я надеюсь, что вскоре мне удастся увеличить долю акций в моём экспериментальном портфеле и может быть тогда его доходность приблизится к заветным 300% годовых.

P. S. Я ни коим образом не связан с Фридом Финанс поэтому прошу не рассматривать мой эксперимент как рекламу брокера.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

ФФ изначально НЕ считался серьезным брокером и в топ не входил ( и вряд ли будет), выводят на рынок сомнительные фирмочки и их облигации.

По поводу Фридома повторяться не буду, мы выбор брокера уже обсуждали (https://smart-lab.ru/blog/672109.php).

К сожалению, при всём богатстве выбора другой альтернативы нет. Приходится работать с Фридомом.

Типа такой:

Coupang, Inc. — IPO крупнейшего корейского маркетплейса

Дата начала торгов: 11 марта 2021

Диапазон цены: 27 $ – 30 $

Прогноз: На Coupang приходится около 10% южнокорейского рынка электронной коммерции. Вместе с тем, аналитики «ФИНАМа» обращают внимание на то, что в проспекте эмиссии Coupang не используется показатель GMV, отражающий полную стоимость товаров, проданных на маркетплейсе.

При оценке компании в $50 млрд, которую опубликовала 22 февраля Reuters, в случае размещения более 7% акций, объём IPO окажется больше, чем у DoorDash (DASH) и AirBnB (ABNB) и может стать рекордным за последние два года. Если принять во внимание накопленный компанией дефицит в $4,118 млрд, объём размещения может составить около $5 млрд.

Боюсь спорить, но я не уверен, что Финам давал доступ к IPO Coupang. Зачастую они рассказывают о планирующихся IPO и снизу мелким шрифтом добавляют, что не дают доступ к IPO, но квалифицированные инвесторы смогут купить акции в ходе последующих биржевых торгов (уже не IPO).

Coupang, Inc. — IPO крупнейшего корейского маркетплейса

Дата начала торгов: 11 марта 2021

Диапазон цены: 27 $ – 30 $

Прогноз: На Coupang приходится около 10% южнокорейского рынка электронной коммерции. Вместе с тем, аналитики «ФИНАМа» обращают внимание на то, что в проспекте эмиссии Coupang не используется показатель GMV, отражающий полную стоимость товаров, проданных на маркетплейсе.

При оценке компании в $50 млрд, которую опубликовала 22 февраля Reuters, в случае размещения более 7% акций, объём IPO окажется больше, чем у DoorDash (DASH) и AirBnB (ABNB) и может стать рекордным за последние два года. Если принять во внимание накопленный компанией дефицит в $4,118 млрд, объём размещения может составить около $5 млрд.

https://www.finam.ru/ipo/

www.finam.ru/international/imdaily/coupang-inc-ipo-krupneiyshego-koreiyskogo-marketpleiysa-20210303-151223/?utm_source=daily&utm_medium=email&utm_campaign=vip_ipo

Дата IPO: 11 марта 2021

Дата начала торгов: 12 марта 2021

Диапазон цены: 9,5 $ – 10,5 $

Прогноз: First High-School Education Group — один из ведущих игроков частного образования в Китае, выпускники которого поступают в ведущие ВУЗы мира. Аналитики «ФИНАМа» обращают внимание на то, что компания объявила дивиденды в размере $24,2 млн и намерена выплатить это вместе с ранее объявленной, но невыплаченной суммой в 10,4 млн юаней, что в итоге дает сумму $25,7 млн.

А как насчет того, что менее чем за месяц, с 11.02.2020 ЗПИФ ФПР просел на 33% https://ru.investing.com/equities/fond-pervichnykh-razmeshcheniy Сколько это будет в годовых?

PS вообще информация интересная, пишите про IPO еще, спасибо!