Избранное трейдера Тимофей Мартынов

Как люди в прямом эфире сливают деньги на акциях

- 19 декабря 2025, 16:03

- |

В шоу приняли участие 3 команды по 3 человека. Им давали 2 часа на то, чтобы они могли слить депозит. Но почти ни у кого это не получилось и парни там что-то заработали. У каждого на счету был 1 млн рублей (причём личных денег, а не «соревновательных» от организатора)

Предварительная фантазия организаторов была в виде зрелищности. будто бы какие-то совместные операции, атаки, ранения. Но реальность разбила это в пыль. оказалось, что торговля — это довольно скучно и бОльшую часть времени спекулянты просто сидят, смотрят, ждут.

Дополнительное предположение организаторов базировалась на идее высокой волатильности после обнародования размера ключевой ставки, что должно было всколыхнуть рынок. И перед объявлением ключевой ставки всё было более-менее ровненько. Команда «Линейка» вообще была в позиции ожидания (ждунов)

( Читать дальше )

Как я вытаскивал маму из цифровой ловушки в Telegram

- 18 декабря 2025, 08:41

- |

В понедельник в 13:01 мою маму добавили в рабочий чат в Telegram.

Группа называлась точно так же, как клиника, где она проработала больше десяти лет уже будучи на пенсии и из которой уволилась около пяти лет назад.

Скрин списка чатов Telegram

Скрин списка чатов TelegramВ чате были знакомые фамилии с реальными фотографиями, а ещё деловой тон, обсуждение «приказов Минцифры», «стажа» и «пенсии». А уже через сорок пять минут этот же чат превратился в поток угроз, оскорблений, фейковых уведомлений о входе в «Госуслуги» и попытку оформить на неё десятки микрозаймов.

Ни один рубль украден не был — но не потому, что схема не работала.

То, что я увидел в этот день, было не просто мошенничеством. Это была тщательно срежиссированная постановка: фальшивые коллеги, заранее подготовленные диалоги, правильная терминология, давление авторитетом и временем. Слово «оцифровка» стало наживкой. «Госуслуги» — оружием. А страх потерять стаж, пенсию и «оказаться вне реестров» — рычагом.

( Читать дальше )

Верховный Суд полностью отменил все предыдущие решения по делу Долиной: квартира остается за покупательницей!

- 16 декабря 2025, 18:02

- |

Как и в прошлый раз, наш специальный корреспондент Маргарита Булатова пыталась попасть на заседание Верховного Суда по спору между Ларисой Долиной и Полиной Лурье – но внутрь ее, к сожалению, не пустили (было и так слишком много журналистов).

Главный итог: Верховный Суд полностью отменил решения нижестоящих судов и отказал в удовлетворении иска Ларисы Долиной. Квартира остается в собственности покупательницы! Иск Полины Лурье в части выселения Долиной из квартиры отправлен на новое рассмотрение (судя по всему, ВС РФ не мог сразу удовлетворить это требование Лурье – т.к. этот вопрос детально в предыдущих инстанциях, по сути, не рассматривался еще).

Прокурор и сторона Долиной при этом настаивали на том, чтобы отменить только самый дикий аспект предыдущих решений судов (которые посчитали, что Долина, дескать, вообще никакие деньги возвращать Лурье не обязана). Но при этом суть проблемы с «бабкиной схемой» осталась бы вообще никак не решена: полная двусторонняя реституция не помогла бы всем остальным добросовестным приобретателям, которые остались без квартир и с правом требовать возврата денег от нищих старушек. Так что ВС РФ в итоге молодец, что принял решение оставить квартиру Лурье!

( Читать дальше )

Как вырваться из толпы и стать успешным трейдером

- 14 декабря 2025, 16:26

- |

Трейдинг кажется простым, но для того чтобы стать успешным трейдером нужно проделать огромный объем работы.

✔️ Измените мышление

Ваше мышление — основа всего. Стремитесь к прогрессу, а не к идеальным входам. Сосредоточьтесь на долгосрочном росте, а не на быстрых победах. Рискуйте там, где это математически оправдано и придерживайтесь одной торговой системы.

✔️ Оттачивайте технические навыки

Индикаторы, такие как RSI или MACD, не сделают вас трейдером высшего уровня. Настоящее мастерство приходит с пониманием основных элементов — где находится ликвидность, чьи сейчас исполняются ордера и как цена реагирует на ключевые уровни. Изучайте чистое ценовое движение, так как эти знания — настоящее преимущество.

✔️ Научитесь выживать

Ваша единственная задача на ранних этапах — выживание. Большинство трейдеров сливают счета, потому что хотят быстро разбогатеть. Потери — это нормально, но большие потери это результат завышенных рисков. Рассматривайте каждый минус как издержки малого бизнеса.

( Читать дальше )

⭐️Комментарии из Пульса про Монополию и Уральскую сталь. Теории заговоров, новые способы расчета мультипликаторов, и последние вайбы молодой публики

- 13 декабря 2025, 09:35

- |

Комментарии в Пульсе и других популярных сетях и платформах – тоже своего рода искусство. Смешные, немного дерзкие, но от этого еще более живые, выстраданные. Перед тем, как вступать в полемику, неплохо бы посмотреть результат великого гуру и размер счета. Хорошо, что Пульс это позволяет. Может и на Smart-Lab сделать? В коллабе с каким-нибудь брокером? (Совкомбанк?)

У меня нет идей, как к результату -965% прийти чисто математически, но тут и новый подход, и выход за грани возможного…

Все комментарии я брал из веток про Монополию и Уральскую сталь. Это были самые горячие темы недели. А если вам интересны эти бумаги по существу — можно посмотреть наши обзоры. А вот коммент ниже про Монополию. Сложно дать оценку тренда в бумаге, которая в шаге от полноценного дефолта

( Читать дальше )

Человек больше никому не нужен: суп из фейков ИИ подмял под себя половину интернета

- 12 декабря 2025, 17:39

- |

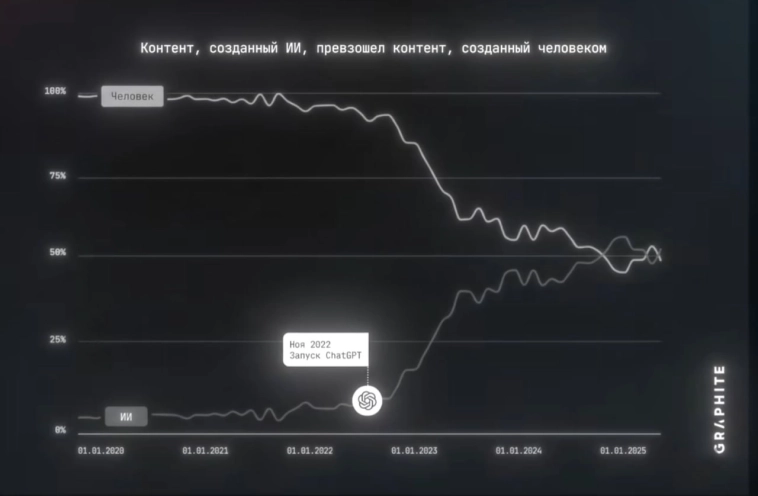

Совершенно очевидно, что речь не про ИИ, а лишь про нейросети. До настоящего ИИ ещё расти и расти. Но в этом и проблема, что человека заменил не ИИ, а нейросеть, обученная извлекать информацию и выстраиванию итогов, которые граничат, а иногда и расходятся со здравым смыслом.

По консервативным оценкам, уже сегодня половина контента генерируется ИИ (нейросетью). Большая часть текста (в том числе новостей), картинок, мемов и видео — созданы не людьми.

В среднем человек окунается в интернет по 6,5 часов в день. Половину этого времени он питается контентом, половину которого создал ИИ (здесь и в дальнейшем имеется ввиду нейросеть). С учётом безразличия ИИ к здравомыслию, минимум половину его генерации — искажено, а четверть — откровенный мусор. Однако это не мешает продолжать генерировать информацию.

Исследование ВВС провели тесты различных ИИ и пришли к ужасным итогам:

( Читать дальше )

Реальность инвестирования, или печальная правда FIRE. Версия 2.0

- 10 декабря 2025, 19:56

- |

Время на чтение 12+ минут.

Уведомление: Статья — частное мнение, которое не является инвестиционной рекомендацией и не является рекомендацией к действиям. Если у вас есть свои замечания и предложения, то пожалуйста, пишите их в комментариях.

В статье содержится критика (оценочные суждения) экономических фантазий. Если вы не любите, когда кто-то приводит факты, разрушающие вашу картину мира, пожалуйста, не читайте статью (может сразу внести меня в черный список дабы защитить свое ЧСВ)

Огромная благодарность EdWilde. Он задал очень правильные вопросы к предыдущей статье и дал правильные замечания. Я подумал и решил, что следует обновить статью и сделать более корректный расчет

1. Преамбула (или Контекст)

На Смартлабе в последнее время было опубликовано множество статей, содержащих мнения об инвестировании, FIRE и других идеях. Читать было интересно, особенно радовали дискуссии в комментариях. Приведу свой разбор проблемы: именно такой анализ я проводил 4 года назад, когда решал «идти на биржу или нет, а каких результатов я хочу достичь?»

( Читать дальше )

Обидно, да?

- 09 декабря 2025, 23:59

- |

А чего обидного то?

Есть акция — есть и много способов ее разобрать. Но с фундаменталом вечная засада: это игра на дистанции в полгода-год, как минимум.

Чтобы войти, нужно дождаться 1-2 отчетов (это 3-6 месяцев), чтобы понять тренд. Чтобы выйти — нужно увидеть смену тренда в этих же отчетах, еще +3-6 месяцев. И только потом начинается отсчет времени на саму переоценку.

Получается, ты изначально играешь с худших позиций:

Против инсайдеров, которые видят операционку онлайн.

Против инвестдомов и банков, которые в курсе денежных потоков по своим сделкам (кто кредитует — тот в теме).

Против мажоров, которые могут двигать рынок своими же бумагами (кстати, история с дивидендами Потанина и зПИФами — яркий пример).

И это в идеале, если отчетность полная и честная.

Примеры? Посмотрите на стоимостное инвестирование с 2022 года. Часто это был либо неликвиды, либо сделки вне российского контура. Купить квартиру со скидкой 50% — да, можно сделать 30-40% годовых. Но на бирже такие чудеса редкость.

( Читать дальше )

⚠️Нюанс "золотых" облигаций Селигдара в контексте нового размещения облигаций

- 07 декабря 2025, 23:42

- |

⚠️Нюанс «золотых» облигаций Селигдара в контексте нового размещения облигаций

“Золотые” облигации Селигдара — это долговые инструменты компании, номинал которых привязан к рублевой стоимости 1 грамма золота. Купоны по этим облигациям существенно ниже текущих ставок в экономике и составляют 5,5% к номиналу.

По состоянию на конец 2024 г., еще до рекордного роста стоимости золота выше $4 тыс. за унцию, объем "золотого" долга компании превышал 60% от общего долга.

Несмотря на кажущиеся преимущества этих бумаг для Селигдара в виде низкой ставки, фактически, "золотые" облигации все больше начинают напоминать дамокловый меч, поскольку если цена золота кардинально не уменьшится, Селигдару придется возвращать намного больше денег, чем компания привлекла изначально.

📌 Например, по дебютному выпуску “золотых” облигаций Селигдар-GOLD01 было привлечено почти ₽12 млрд с номиналом ₽4,961 тыс. В текущих ценах золота и доллара номинал по этому выпуску составляет ₽10,56 тыс, то есть более чем в 2 раза выше, чем при размещении облигаций. Иными словами, если бы компании пришлось погашать выпуск сейчас, она бы отдала не ₽12 млрд изначальных, а порядка ₽25 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал