Избранное трейдера Тимур Ахунд-Заде

Одураченные случайностью (Нассим Талеб)

- 09 декабря 2021, 12:30

- |

- Ошибка выжившего — вы не слышите о проигравших по какой-либо теме, вы слышите только о победителях. Не полагайтесь 100% на прошлые результаты, история показывает только победителей, но это лишь верхушка айсберга (возможно им просто повезло)

- В течение коротких сроков вы можете наблюдать лишь волатильность, а не доходность. Не контролируйте свой портфель ежедневно.

- ПОСЛЕ того, как произошло событие, легко составить историю о том, почему это произошло и почему люди должны были это увидеть. Но это трудно увидеть заранее, ПРЕЖДЕ чем это произойдет. События более случайны, чем мы привыкли считать.

- Убытки вызывают в 2,5 раза больший эмоциональный отклик, чем профит.

- Важно не то, с какой вероятностью произойдет или не произойдет событие, а то, сколько будет заработано или потеряно, когда это произойдет.

- Старайтесь извлекать выгоду из редких событий (чёрных лебедей).

- Вероятность наступления редких событий недооценена, и чем реже событие, тем более недооцененным оно будет.

- Пари Паскаля – оптимальная стратегия для людей — верить в Бога, потому что, если Бог существует, верующий будет вознагражден, а если его не существует, верующему нечего терять

- Нет смысла искать паттерны, доступные каждому, как только они будут обнаружены, они будут самоуничтожаться.

- Нельзя судить о эффективности в какой-либо конкретной области только лишь по результатам, нужно обращать внимание на альтернативные варианты развития событий (что было бы если события разыгрались по-другому). Такие альтернативные варианты развития событий называются альтернативными историями. Очевидно, что о качестве решения нельзя судить исключительно по его результату

- Прошлые события всегда будут выглядеть менее случайными, чем они были (предубеждение задним числом — hindsight bias)

- Посчитать вероятность почти никогда не является проблемой, но часто математически верные вероятности не срабатывают в реальной жизни.

- Все считают что достигли успеха за счёт скила, а в своих поражениях винят случайность.

- Всегда учитывайте издержки неправильных решений.

- Недостоверная информация хуже, чем отсутствие информации вообще

- Ошибки начинающего инвестора (трейдера): чрезмерная самоуверенность, влюблённость в свои позиции, «уговаривание» себя (приведение ошибочных доводов) удержать позицию, отсутствие планов по убыткам, отсутствие стратегии выхода из позиции, отрицание удачи и случайности.

- комментировать

- 3.4К | ★13

- Комментарии ( 7 )

Как избежать очередного потерянного десятилетия?

- 01 декабря 2021, 15:17

- |

Акции США на высоких уровнях.

Насколько высоких?

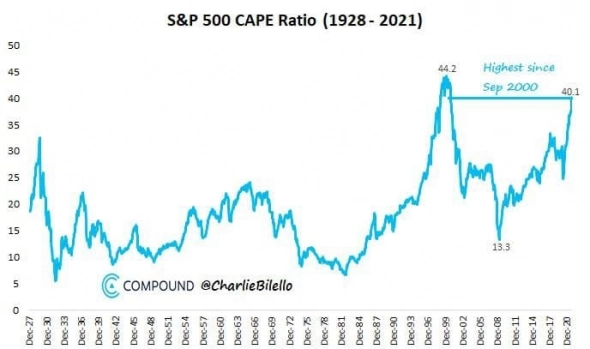

CAPE S&P 500 перешагнул за 40. (CAPE — циклически скорректированное соотношение цены и прибыли, разработан Робертом Шиллером и стал популярным во время пузыря доткомов, когда Шиллер утверждал (и оказался прав), что акции сильно переоценены, по этой причине его также называют «Shiller PE», то есть шиллеровский вариант классического коэффициента P/E.)

Текущее значение CAPE для S&P 500 40.1. Во времена пузыря доткомов значение доходило до 44.2

Когда последний раз мы видели CAPE выше 40?

Сентябрь 2000.

Что случилось после этого?

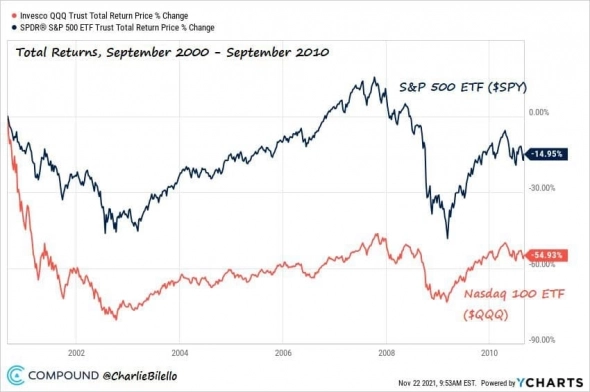

«Потерянное десятилетие» для инвесторов. S&P 500 снизился на 15% за десять лет (помог ипотечный кризис 2007-2009). Nasdaq 100 чувствовал себя еще хуже (снижение на 55%).

( Читать дальше )

А стоило оно того?

- 15 мая 2021, 14:42

- |

Я торгую на фондовом рынке уже около 14 лет. Моя профессиональная деятельность напрямую связана с корпоративными финансами. За свою жизнь я прочитал кучу литературы и «умных книг» на тему финансов и торговли. Имею различные профессиональные сертификаты (включая СFA в процессе сдачи). На рынке я пережил кризисы 2008 года, 3х кратную девальвацию национальной валюты (я с Украины), майдан, Крым и войну. И вот теперь уже можно говорить что пережил Коронокризис. Нельзя сказать, что на рынке я заработал много денег, так скорее небольшой плюс к основной зарплате, но по настоящему больших денег я увы, так и не заработал, хотя всегда к этой цели шел.

И вот вчера на пробежке вечером, вдруг задумался, а стоило оно того? Смысл во всём этом опыте и «знаниях», если они не дали нужного результата. Если случайный студент, не переживший до этого ни одного кризиса, не имеющий нужного образования и купивший пару лет назад какой-нибудь альткоин или какую-нибудь Теслу в марте-апреле прошлого года сейчас имеют результат в разы лучше чем у меня. Вы скажете, таких людей единицы. А я скажу, что нет. У меня в компании полно ребят студентов, которые пришли после университетов, и которые сейчас имеют доходность по своим депозитам выше, чем у меня за все 14 лет на рынке. Просто потому, что у них до этого не было неудачного опыта инвестирования, просто потому что им плевать на что такое P/E у какой-нибудь ТЕСЛА, просто потому что они не боятся рисковать в отличии от меня наученного горьким опытом предыдущих кризисов, просто потому что им не так страшно потерять свои деньги. Я знаю парня, который около года назад купил на 17 тыс. долларов альткоинов, а сейчас у него капитал больше 500 тыс. долл. Другой мой коллега покупал GME по 30 долларов за акцию и заработал на этом состояние. Я знаю людей, которые на весь капитал заходили в круизы и авиалинии, и оказались правы. Да, что там круизы, покупай любую акцию в марте апреле и сиди — и с большой вероятностью к текущему моменту ты бы сделал иксы. И людей, которые именно так и сделали вокруг меня достаточно много. Отсюда и популярность всех этих telegramm каналов и прочих успешных инвесторов, продающих успех. Стоит просто признать, что все они на этом отрезке времени оказались реально успешны. Рынок дал заработать всем тем, кто без знаний, навыков и опыта, просто потому что это «модная» тема, в него зашел. И все они продолжают зарабатывать и сейчас.

( Читать дальше )

10 вещей, которые стоит знать о «медвежьем рынке»

- 16 марта 2021, 07:12

- |

Рынок США продолжает оставаться вблизи своих исторических максимумов, в то время как рыночные аналитики уже давно говорят о надвигающемся кризисе и глобальном развороте тренда в сторону снижения. Самое время освежить ключевые факты о «медвежьем» рынке.

1. Правило 20%

Волны роста на рынке сменяются коррекциями и наоборот. Как отличить обычную коррекцию от полноценного медвежьего рынка, который может привести к значительным убыткам? Первый индикатор, на который стоит обратить внимание, это глубина самой коррекции. Согласно классическому правилу теханализа, «медвежий» рынок может быть идентифицирован после падения ниже 20% от уровня предыдущих локальных максимумов. Аналогичным образом, «бычий» рынок начинается после роста более чем на 20% от минимумов.

2. «Медвежий» рынок – это нормально

В американском индексе S&P 500 за последние 90 лет было зафиксировано 25 «медвежьих» рынков. Снижение акций после роста является нормальным явлением, и оно неизбежно. Однако также неизбежно и восстановление – все медвежьи рынки заканчивались ростом и обновлением вершин. Последний цикл роста по S&P500 мы можем наблюдать до сегодняшнего дня.

( Читать дальше )

💊 Vertex Pharmaceuticals Incorporated - Обзор компании - $VRTX

- 19 октября 2020, 13:48

- |

🔴Прежде чем вы прочитаете этот обзор, знайте, что у меня нет ни медицинского образования, ни жизненного опыта в медицинской сфере, поэтому могут быть, а могут и не быть ошибки в некоторых медицинских формулировках. Надеюсь на ваше понимание.🤗

Vertex Pharmaceuticals Incorporated занимается разработкой и коммерциализацией методов лечения муковисцидоза. Компания продает препараты SYMDEKO/SYMKEVI, ORKAMBI и KALYDECO для лечения пациентов с муковисцидозом и TRIKAFTA для лечения больных с CF в возрасте 12 лет и старше, у которых хотя бы одна мутация F508del в гене трансмембранного регулятора проводимости муковисцидозов или CFTR.

Муковисцидóз (кистозный фиброз) — CF — системное наследственное заболевание, обусловленное мутацией гена трансмембранного регулятора муковисцидоза и характеризующееся поражением желёз внешней секреции, тяжёлыми нарушениями функций органов дыхания. Подробнее о болезни на Wikipedia.

( Читать дальше )

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

( Читать дальше )

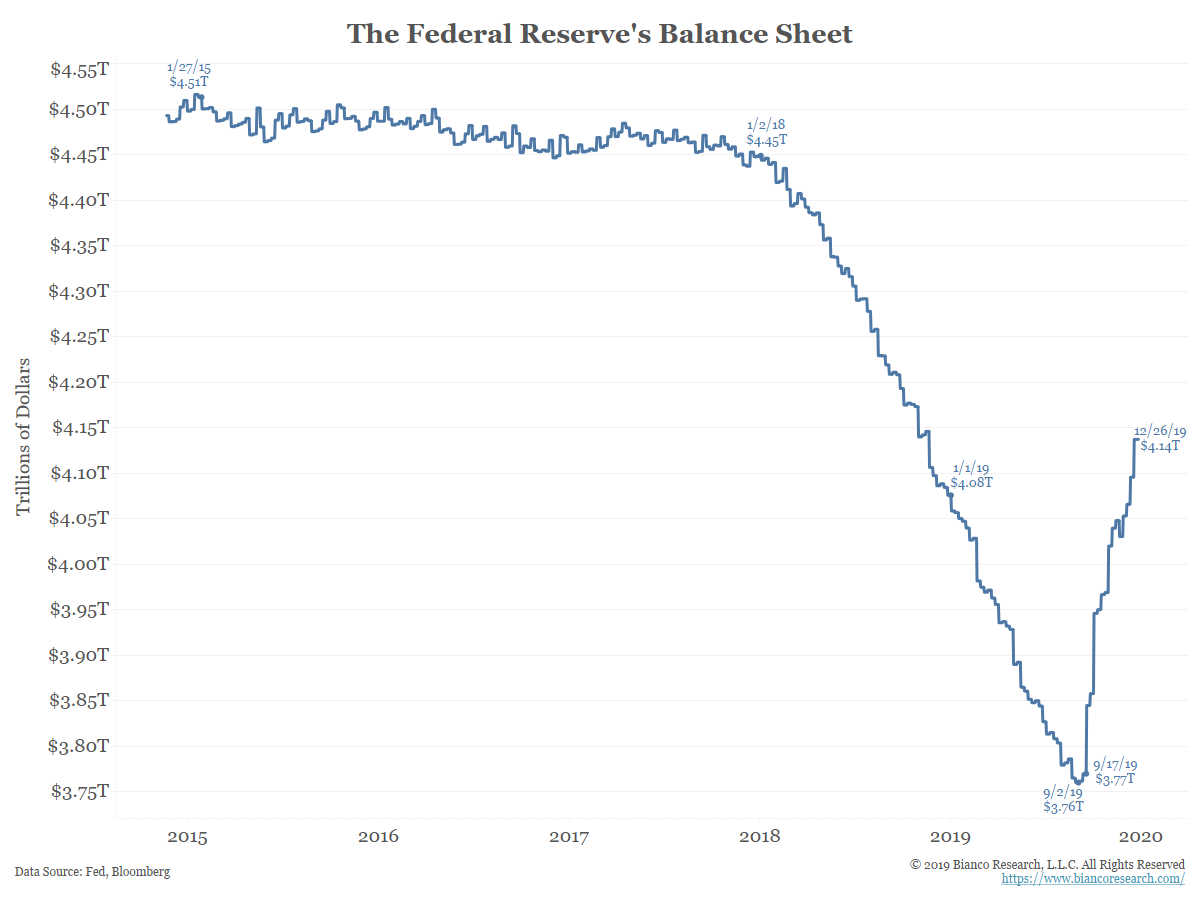

Повторение - мать учения! Или к чему приводит РЕПО-BUBLE

- 14 января 2020, 16:36

- |

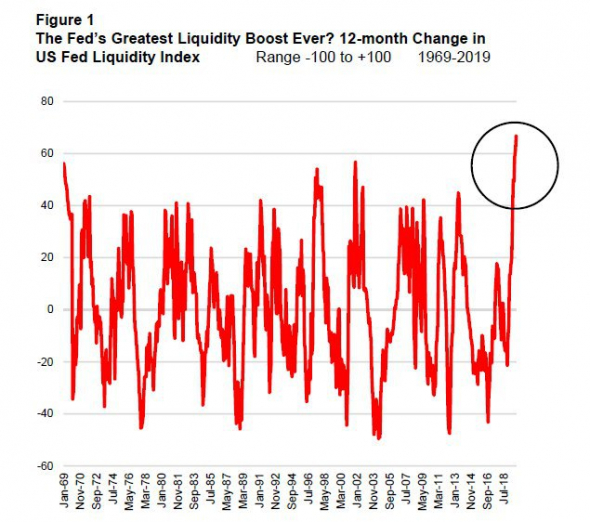

Операции по поддержке рынка репо — это «не QE» и, следовательно, они не влияют на финансовые рынки. Об этом не перестает повторять нам ФРС в лице г-на Пауэла. Сегодня они рассматривают очередной механизм в виде предоставления ликвидности маленьким банкам, хедж-фондам и инвест-домам для облегчения проблем на рынке репо… Скоро кэш начнут выдавать на улице прохожим, лишь бы СиПа росла, а следующий этап, по практике японского банка, скупка активов на рынке самой ФРС...

Немного истории. 20 лет назад ФРС уже делала нечто подобное, и это оказало глубокое влияние на финансовые рынки.

( Читать дальше )

Инструкция по заполнению декларации 3-НДФЛ для сальдирования убытка

- 04 декабря 2019, 21:33

- |

Подходит к концу текущий 2019 год и многие из вас уже сейчас задумываются над тем, как правильно зачесть убытки.

А может у кого-то из вас прошлый год был прибыльный, и вы сможете уже сейчас подготовить документы для сальдирования убытка прошлых лет.

Я специально для вас подготовила видео, в котором я рассказываю, как заполнить декларацию 3-НДФЛ (на примере 2018 года) в программе налоговой службы. Это удобно, быстро. Вы сами сможете все увидеть.

Если у вас будут вопросы, пишите в комментариях под видео или тут. Я постараюсь дать ответ на каждый ваш вопрос.

В видео идет описание:

- где взять программу,

- как внести данные, если брокеры разные, а прибыль и убыток получены в одном году,

- прибыль в 2018 году, а убытки получены в прошлые годы,

- есть еще инвестиционный вычет.

- комментировать

- 13.3К |

- Комментарии ( 94 )

РИ, мысли по открытому интересу

- 08 ноября 2019, 09:16

- |

Все больше появляется топиков типа: «Сегодня разворот», «завтра финальный вынос», «Шорт РИ на ВСЕ».

Смотрю данные ОИ:

Физики все в шортах, и упорно их наращивают (+6 тыщ контрактов за день), Юрики же наоборот лонгуют.

Как правило (по моему наблюдению) физики всегда стоят против тренда.

В такой ситуации, при отсутствии сильного внешнего негатива, думаю разворот увидим не скоро.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал