Блог им. Filimon

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

Естественно после этого я стал изучать компании которые приобретаю, начал учиться анализировать финансовые и операционные показатели. И вот этими самыми знаниями я и хочу поделиться с вами.

Сегодня мы рассмотрим как принимать инвестиционные решения на основе показателей EV/FCF и NetDebt/FCF.

В данной статье будет рассмотрена компания «ФСК ЕЭС», которая занимается передачей электроэнергии по высоковольтным линиям электро передач по всей России.

Для дальнейшего понимания материала изложенного ниже нужно запомнить/записать следующие обозначения:

P — Рыночная цена/капитализация

E — Чистая прибыль

EV — Стоимость компании

OCF — Операционный денежный поток

FCF — Чистый денежный поток

Capex — Капитальные затраты

Для определения какие компании стоит приобрести, а какие продать нужно как то сравнить их между собой. Для этих целей были придуманы мультипликаторы или по русски показатели.

Самый простой и популярный из них это P/E (цена/прибыль).

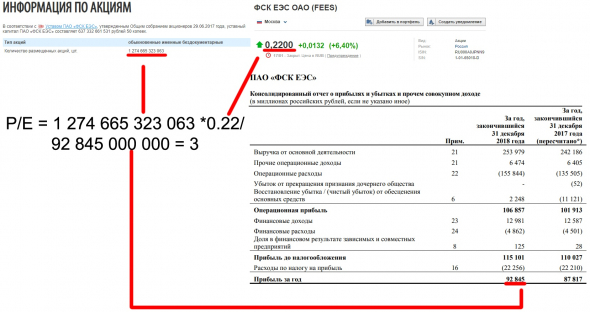

Данный показатель рассчитывается путем умножения числа акций компании на её рыночную стоимость и деления на чистую прибыль, взятую из финансовой отчетности, которая публикуется на сайте компании.

Рассмотренный показатель цена/прибыль показывает за сколько чистых прибылей окупится ваша инвестиция т.е. сколько лет компания должна работать чтобы окупиться. Например у «ФСК ЕЭС» показатель P/E = 3, но к сожалению после приобретения бумаг данной компании ваши инвестиции не окупятся за 3 года.

Все дело в том, что данный показатель не учитывает несколько важных факторов:

Во-первых, наличие долга у компании.

Во-вторых, чистая прибыль подвержена «бумажным искажениям».

В-третьих, компании необходимо постоянно инвестировать и выплачивать всю прибыль она просто не в состоянии.

Начнем по порядку. Практически у любой компании есть долг. Долг нужен для развития компании, когда средств акционеров уже не достаточно. Не стоит воспринимать наличие долга как что то негативное, разумная долговая нагрузка может выступать в роли «налогового щита», т.е. выплаты по долгу уменьшают налогооблагаемую базу. Но в некоторых случаях менеджмент компании берет слишком большой кредит на приобретение активов для дальнейшего развития и компания становится закредитованной, т.е. почти вся прибыль идет на выплату процентов по долгу и инвесторам практически ничего не остаётся.

Важно помнить, что покупая компанию вы покупаете не только её активы но и долговые обязательства, поэтому для более объективной оценки следует использовать показатель EV(Enterprise Value или стоимость предприятия).

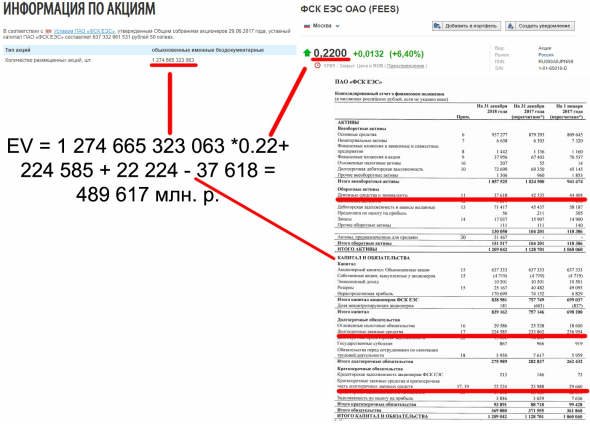

Показатель EV рассчитывается путем прибавления к рыночной стоимости(капитализации) чистого долга. Чистый долг в свою очередь рассчитывается как: Долгосрочные кредиты + Краткосрочные кредиты-Денежные средства. (EV = P + Debt — Cash) Вся эта информация берется из финансового отчета.

Как мы видим капитализация (количество акций умноженное на цену) у «ФСК ЕЭС» = 280 млрд. р., а вот стоимость (капитализация + чистый долг) уже 490 млрд. р. Это важно запомнить, покупая долю в компании, помимо активов мы также приобретаем и долг. С учетом долга «ФСК ЕЭС» будет окупаться уже 5,3 года(EV/E = 5.3) что по-прежнему не совсем верно.

Чистая прибыль довольно часто засорена так называемыми «бумажными» статьями, поэтому она не является показателем «реальных» денег. В рамках данной статьи я не смогу в полной мере объяснить разницу между «бумажными» и «реальными» финансовыми показателями. Для лучшего понимания данной темы советую вам прочесть книгу А.Герасименко «Финансовая отчетность».

Если коротко то купив акцию и держа её в портфеле вы получаете «бумажную» прибыль или убыток. Продав акцию или получив дивиденды вы получаете уже «реальную» прибыль.

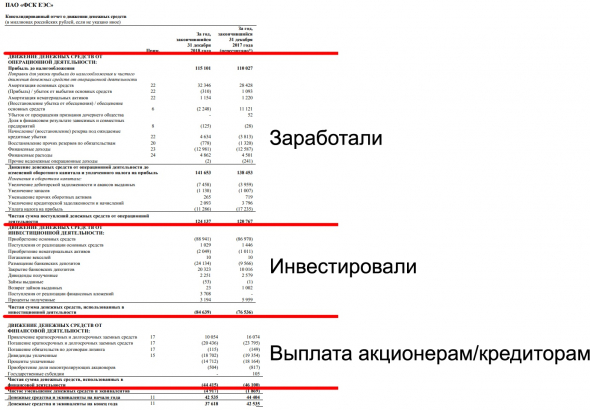

Реальная прибыль/затраты компании отображаются в отчете о движении денежных средств. Отчет о ДДС разделяется на 3 блока. Из первого можно узнать сколько компания заработала реальных денег, из второго сколько компания инвестировала в свое дальнейшее развитие, из третьего сколько компания выплатила дивидендов акционерам и кредиторам.

Упрощенно: заработали 100р. инвестировали в свое развитие 50 р., оставшиеся 50р. можно потратить или на выплату дивидендов или на гашение долга. Экзотический для России байбек, в данной статье мы рассматривать не будем.

Как мы видим в 1 блоке чистая прибыль освобождается от различных бумажных статей и приводится к денежному потоку от операционной деятельности (OCF). OCF это реальные деньги которые компания получила на банковский счет за свою деятельность.

Посчитать окупаемость через OCF будет не правильно т.к. для продолжения жизнедеятельности любой компании нужно часть средств инвестировать в свое развитие. Эти инвестиции называются Capex или Капекс (Капитальные затраты).

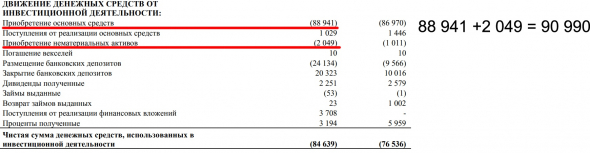

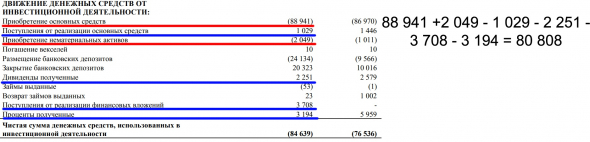

Если с OCF (денежный поток от операционной деятельности) все просто, выписываем строчку из отчета о движение денежных средств, то вот капекс считают кто во что горазд. Конкретно в случае с «ФСК ЕЭС» сама компания считает капитальные затраты следующим образом: Приобретение основных средств + приобретение нематериальных активов.

Многие компании совершенно справедливо вычитают из капекса поступление от продажи основных средств, полученные дивиденды от акций которыми они владеют, полученные проценты с депозитов, и т.д. В случае с «ФСК ЕЭС» по-хорошому капекс должен равняться 81 млрд. р., а не 91 млрд. р.

Давайте в кратце пробежимся, что это за статьи такие и почему их стоит учитывать.

1)Поступление от реализации основных средств — это продажа различного рода оборудования/недвижимости у которого истек срок эксплуатации. В случае с «ФСК ЕЭС» предположу что это какие нибудь высоковольтные кабели или опоры которые пустили на металлолом.

2)Дивиденды полученные — это полученные дивиденды от компании «Интер РАО». В 2011 году «ФСК ЕЭС» приобрела 15% акций «Интер РАО», естественно с этих акций она получает дивиденды.

3)Поступление от реализации финансовых вложений — это денежные средства поступившие от продажи акций «Интер РАО». В 2018 г. «Интер РАО» выкупила у «ФСК ЕЭС» 7% своих акций, стоимость сделки составила 24,5 млрд рублей. 3,7 млрд. р. отображенные в статье это первый транш выплаченный за акции.

4) Проценты полученные — это полученные деньги с банковских депозитов. У любой компании всегда есть наличные средства которые лежат на банковских депозитов, вот с них и приходят проценты.

Ну вот мы и подошли к расчету свободного денежного потока (FCF). Формула выглядит следующим образом FCF=OCF-Capex т.е. операционный денежный поток — капитальные затраты, или совсем просто из заработанных денег вычитаем потраченные на развитие. FCF у «ФСК ЕЭС» за 2018 г. получается 124-81=43 млрд.р. Вот эти самые деньги компания может потратить на выплату акционерам или на гашение долга или просто положить на банковский счет. Если посмотреть как были потрачены данные средства, то мы увидим что на дивиденды было потрачено 20,5 млрд. р. остальное ушло на гашение долга и на банковские депозиты.

EV/FCF = 490/43 = 11,3 т.е. купив акции данной компании вы окупите свои вложения за 11 лет.

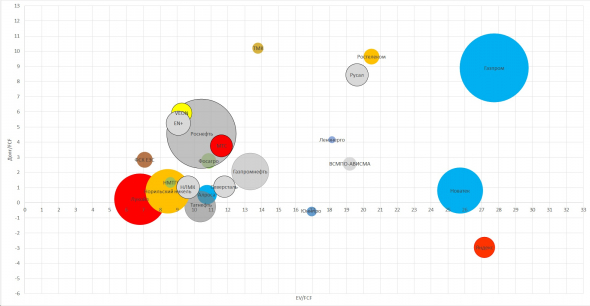

Теперь перейдем к самому интересному, к сравнению компаний между собой. Выписав нужные значения у различных компаний за год и посчитав мультипликатор EV/FCF мы можем сравнить их между собой и купить самые быстроокупаемые.

Чтобы придать данной информации более наглядное представление построим так называемую «пузырьковую диаграмму». Где на оси «X» расположим компании по мультипликатору EV/FCF, т.е. чем левее будет компания, тем быстрее она окупится. По оси «Y» по мультипликатору NetDebt/FCF, так мы поймем долговую нагрузку компании, т.е. сколько лет фирма будет выплачивать чисто долг. Поскольку у компании в приоритете гашение долга, то чем выше наша компания на диаграмме, то тем меньше от денежного потока будут получать инвесторы. Размер пузырьков зависит от стоимости компании т.е. от EV.

Из проанализированных мною компаний, на данный момент самыми привлекательными являются: Лукойл, ФСК ЕЭС, Норильский Никель, НМТП.

Теперь хочется пару слов сказать про текущее состояние дел в моем портфеле. Если за декабрь не было ни одной сделки, то в январе было совершенно уже целых 4. Во-первых, продал изрядно выросшую компанию ВСМПО-АВИСМА, на средства от продажи был приобретен Норильский Никель. Во-вторых, продал EN+, который по моему мнению необоснованно вырос, хотя на диаграмме EV его равняется 9, по факту она в районе 14, т.к. EN+ полностью записывают денежные потоки от Русала себе, хотя по факту им принадлежит 56%. На вырученные деньги от продажи докупил префов Ленэнерго.

По прежнему в фокусе будущие денежные потоки Ростелекома после приобретения Теле2, МТС'a после продажи украинского сегмента, Газпрома после ухода гигантских капексов.

Финдир ВК — vk.com/finzdir

Финдир Телеграмм — t.me/finzdir

теги блога ФИНДИР

- FCF)

- 3D-печать

- 5G-сети

- Deloitte

- En+

- IMOEX

- PMI

- Roisfix

- SFI

- Акции

- Алроса

- антикризис

- АФК Система

- башнефть

- бедные

- богатые

- ВСМПО-АВИСМА

- Газпром

- Газпром энергохолдинг

- Газпромнефть

- Глобалтранс

- ГМК Норникель

- грааль

- ГЭХ

- делистинг

- Дивиденды

- доллар

- ДПМ

- ДПМ-2

- Дэниел Ергин

- Евраз

- ИИ

- инвестиции

- Инвестиционный портфель

- ИНТЕР РАО ЕЭС

- Инфляция

- Квадра

- Китай

- Книги

- коронавирус

- Ленэнерго

- ленэнерго ап

- Ли Куан Ю

- Лукойл

- Макростатистика

- Макроэкономика

- Максим Орловский

- Мечел

- Минфин

- ММК

- МРСК Центра и Приволжья

- МТС

- Нефть

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норильский Никель

- Норникель

- обзор рынка

- ОГК-2

- операционные результаты

- ОФЗ

- Полюс Золото

- портфель

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- Ростелеком

- русал

- Русгидро

- Рэй Далио

- сбербанк

- свободный денежный поток (СДП

- Северный поток-2

- Северсталь

- Сегежа

- Сегежа групп

- Система

- смартлаб

- Совкомфлот

- сталь

- сургутнефтегаз

- Татнефть

- тгк 1

- ТГК-1

- ТГК-2

- Теле2

- удобрения

- Финансовая модель

- ФИНДИР

- Фосагро

- ФСК Россети

- фундамент

- фундаментальный анализ

- цветные металлы

- цмт

- Чёрная металлургия

- ЭсЭфАй

- ЯТЭК

Спасибо. Просто и наглядно.

И я на минувшей неделе по 25 000 продал 1/3 от своей доли в ВСМПО-АВИСМА. Приобретал по 14 000 в относительно уже далеком 2017.

И потом нет уверенности, что рост в 2019 был «рыночным».

Если у вас было 6 млн, вы купили квартиру за 5 млн, а оставшийся миллион вам принес 200 тыс. процентов, это не означает, что на квартиру вы потратили 4,8 млн. Я считаю, что если так хотите учесть эти поступления, то прибавьте их к OCF, но зачем капекс на них уменьшать то?

С продажей акций такой нюанс. Это разовое поступление. Допустим банк пытается понять сколько зарабатывает заемщик за 2016, 2017, 2018 годы.

В 2016 — миллион, В 2017 — миллион, в 2018 — 5 миллионов, из которых 4 млн это от продажи квартиры матери заемщика (наследства). Как вы думаете этот разовый доход в 4 млн. банк учтет? Очевидно нет.

В общем разовые доходы (доходы не от операционной деятельности) включать спорно. Ведь иногда компания что-то такое продаст один разок и у вас FCF улетит в небеса, как в примере с наследником-заемщиком.

За пост однозначно плюс, пишите еще.