Избранное трейдера Ajax

индикатор BW MFI с возможностью указывать период

- 25 сентября 2020, 14:30

- |

Может кто нибудь подправить индикатор BW MFI так, чтобы можно было устанавливать любой период, то есть по скольким последним барам идет расчет?

- комментировать

- 439 | ★2

- Комментарии ( 16 )

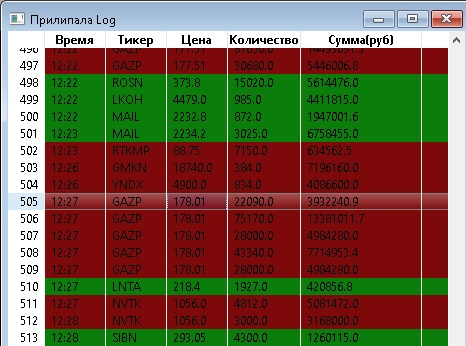

Логгер крупных сделок

- 25 сентября 2020, 09:46

- |

Выложил, скачать бесплатно можно отсюда: https://кбс.онлайн/soft.html#as10

Нужен компилятор Lua для Квика 8

- 24 сентября 2020, 14:38

- |

Такой вопросик. Нужно скомпелировать бота под квик 8. Компилятор который работал под семеркой не «канает». Подскажите решение программисты?

Облигации: мифы и реальность. Часть 2. Глава 2. Просто дюрация.

- 22 сентября 2020, 00:07

- |

Эффективная дюрация или просто дюрация

Определим дюрацию как меру процентного риска облигации, приблизительно рассчитываемую как относительное изменение ее цены при изменении доходности на 1 п.п.:

Мы отдельно находим цену, когда доходность упала на dy, и когда она выросла на dy. Это не совсем (нормированная на цену) производная, как хочется считать, мы не требуем гладкости цены в окрестности начальной цены. Вообще говоря, таким образом можно определить дюрацию для всех финансовых инструментов, а не только облигаций. И это будет самое общее понятие дюрации, причем для каждого инструмента нам придется предварительно построить свою модель поведения цены в случае малого отклонения доходности вверх или вниз.

Заметим, что для обычной не содержащей опционов облигации с выплатой ежегодных купонов эффективная дюрация D связана с дюрацией Маколея

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 1. Дюрация Маколея.

- 21 сентября 2020, 23:01

- |

В глянцевом журнале для тиньковских домохозяек https://journal.tinkoff.ru/ часто можно встретить такие мнения о дюрации:

(https://journal.tinkoff.ru/guide/duration/

https://journal.tinkoff.ru/moex-bond-search/ )

“Дюрация — это эффективный срок до погашения облигации”

“С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций”

“Простыми словами — это количество лет или дней, через которые инвестор вернет вложенные в облигацию деньги”

“Дюрация — это средняя окупаемость инвестиции”

При этом читателю вряд ли будет понятно, что в данном случае означают слова “эффективный” и “средний срок возврата”, а авторы таких статей в детали обычно не вдаются. Мы на примерах покажем, что эти дефиниции иногда могут сбить инвестора с толку, а в некоторых случаях бывают неверны. Мы продолжаем считать, что наши облигации живут в мире плоских процентных ставок, но иногда в нем могут происходить скачкообразные изменения кривой бескупонной доходности.

( Читать дальше )

Почему и как участвовать в конкурсе ЛЧИ

- 17 сентября 2020, 17:19

- |

Содержание:

Зачем трейдеру конкурс лучших инвесторов?

Участвуют только лудоманы?

95% трейдеров сливает?

Как хакнуть ЛЧИ-2020? Повторяем лайфхак.

Усреднение — зло, но на конкурсном счёте — допустимое.

Пирамидьтесь!

( Читать дальше )

Одиночный бюджет перетекающий в семейный.

- 14 сентября 2020, 08:32

- |

Всё утро думал о полезности, о том какую пользу я приношу миру, решил немного порыться с Вами в одиночном — семейном бюджете, правилам денег и умению сохранять.

Я перепробовал десятки программ, которые позволяют вести личный бюджет, лучшей из отечественной оказалась CoinKeeper (её можно купить один раз и навсегда в районе 1000р). Данная программа позволяет в игровой форме раскидывать бюджет по категориям. Однако, очень многого функционала, который позволяет перераспределять категории по корзинам там нет. Поэтому мой выбор американская система — YNAB (You Need a Budget). Она дорогая, сложная т.к полностью на английском, но есть четкие правила и цели по которым можно идти.

Интерфейс программы: (сейчас обновленный)

( Читать дальше )

Идеальный инвестиционный портфель, Татнефть

- 03 сентября 2020, 09:03

- |

Итак, для начала коэффициент Z по модели Альтмана, проверка на устойчивость.

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5, где Х1 = Оборотный капитал/Активы, Х2= Нераспределенная прибыль/Активы, Х3 = Операционная прибыль/Активы, Х4 = Рыночная стоимость акций/ Обязательства, Х5 = Выручка/Активы. Получается ровно 3, что указывает на финансовую устойчивость. В принципе, мне этого достаточно, чтобы добавить компанию в портфель в производственную часть (на мой взгляд, должно быть четыре часть: производственная, золото, биржа, «государствообразующая» финансовая структура). Интересное примечание, в моем портфеле это единственная компания, у которой отрицательный оборотный капитал. На эту тему следует написать отдельно, всегда ли это плохо.

( Читать дальше )

🙀Конкурс-ЖОПА🔥Кому вручить 15 штук💰

- 28 августа 2020, 18:32

- |

🙀О НЕТ! Вы написали слишком много слишком крутых постов! Поэтому теперь будет чертовски сложно выбрать победителя!

Блин, народ, я сразу назову основных претендентов:

1️⃣Карслон: Новичкам. Торговая стратегия на рынке commodities. ⭐️27❤️193💬109👁🗨6800

2️⃣Мейстор Эймон: Новичкам. Почему нельзя торговать то, что советует KarL$oH на рынке commodities. И о том, как торговать можно. Или, что работает, а что нет на рынке металлов. ⭐️16❤️314💬60👁🗨6300

3️⃣BadLogic написал аж два поста:

Арбитраж ⭐️24❤️83💬70👁🗨5800

Стратегия безиндикаторной торговли на металлах.⭐️6❤️40💬13👁🗨1500

4️⃣Печальный юноша: Торговая стратегия. ⭐️48❤️150💬45👁🗨4500

5️⃣MadQuant: Как заработать (не)много денег на цветмете (с бэктестами!) ⭐️37❤️258💬44👁🗨3400

Итак, комиссия в составе меня, ReshpektFundRussia и представителей Мосбиржи приступила к выбору победителя.

Вы также выбирайте своего кандидата, отмечая его номер в комментариях!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал