Избранное трейдера Сергей

⚡️ЦБ указал на риски выкупа заблокированных активов оператором FinEx

- 13 октября 2022, 15:35

- |

«Мы смотрели на эти решения, но, к сожалению, те варианты, которые они предлагают, не дают гарантии того, что проведя эти операции, которые просит эта компания, полученные активы будут распределены среди российских инвесторов — владельцев этих паев. Если будет предложен какой-то вариант, который позволит решить эту проблему, конечно, мы будем готовы [его рассмотреть]», — сказала журналистам директор департамента инвестиционных финансовых посредников Банка России Ольга Шишлянникова в кулуарах Уральской конференции НАУФОР.

По ее словам, при продаже заблокированных активов средства уйдут в зарубежную юрисдикцию, поскольку фонды FinEx зарегистрированы за границей.

«Если будет какой-то механизм того, что они продают здесь, здесь остаются активы и здесь происходит распределение, это одна история. А уход туда — мы с вами понимаем, что мы можем получить очередные заблокированные активы, и наши инвесторы свое не получат», — подвела итог Шишлянникова.

( Читать дальше )

- комментировать

- 391 | ★2

- Комментарии ( 1 )

Замороженные акции. СПБ биржа договорилась по обмену активов из НРД

- 13 октября 2022, 11:54

- |

Наши иностранные акции, которые мы покупали у банка ВТБ в приложении ВТБ Мии инвестиции все еще заблокированы.

Ситуация уже продолжается больше 6 месяцев. Наша частная собственность заморожена...

Сегодня, 13 октября, вышла новость — СПБ биржа предварительно договорилась с одним из иностранных участников по обмену части активов из «Национального расчетного депозитария (НРД, центральный депозитарий, входит в группу „Московской биржи“) во внешнем депозитарии примерно на $300 млн. Об этом сообщил гендиректор „СПБ биржи“ Роман Горюнов на конференции НАУФОР в Екатеринбурге.

»У нас есть предварительная договоренность с одним из иностранных участников по обмену части активов из НРД во внешнем депозитарии. В результате разблокируем примерно на $300 млн клиентских активов. На следующей неделе механизм, как это будет происходить, объявим"

«Интересно, с каким дисконтом», — прокомментировал слова Горюнова про активы на $300 млн глава набсовета «Московской биржи» Сергей Швецов.

Вопрос — у кого выкупят акции и с каким дисконтом?

Вернем свои акции!

Смотрите наш профиль!

А коленки задрожали ...

- 13 октября 2022, 10:39

- |

Несмотря на то, что на публику ФРС демонстрирует «уверенность в борьбе с инфляцией», коленки у центробанкиров задрожали. Из опубликованных протоколов ФРС в общем-то следует неизменное для текущей ситуации: риски инфляции смещены вверх, риски для экономического роста – вниз. Участники отметили, что инфляция остается неприемлемо высокой, некоторые видят риск формирования спирали «зарплаты-цены».

Но некоторые уже поднапряглись: «Несколько участников отметили, что, особенно в нынешней весьма неопределенной глобальной экономической и финансовой среде, было бы важно откалибровать темпы дальнейшего ужесточения политики с целью снижения риска значительных неблагоприятных последствий для экономических перспектив.»

Хотя большинство представителей ФРС по-прежнему считают, что борьба с инфляцией первична и лучше здесь перебдеть, чем недобдеть… но ситуация пока подтверждает ожидания (мои) того, что

( Читать дальше )

Reuters: Минфин США обозначил возможный потолок цен для нефти из России

- 13 октября 2022, 10:01

- |

Глава министерства Джанет Йеллен предложила установить предельную цену на российскую нефть на уровне около $60 за баррель. По ее оценке, этот предел цены для нефти из России позволит ей получать прибыль от добычи и продажи нефти, но значительно сократит нефтяные доходы страны.

www.reuters.com/markets/europe/yellen-says-russian-oil-price-cap-60-range-would-allow-moscow-some-profit-2022-10-12/

Михельсон: Новатэк сумел нивелировать все санкционные риски для проектов и перенаправил экспортные потоки

- 13 октября 2022, 09:53

- |

✅Новатэк сумел нивелировать все санкционные риски для проектов и перенаправил экспортные потоки

✅Новатэк пока не определился с участием в проекте Сахалин-2

✅Новые налоги на отрасль СПГ затрагивают только действующие проекты, Арктик СПГ-2 под них не подпадает

✅Новатэк планирует построить на Ямале самые холодоустойчивые в мире ветряные электростанции, способные работать при минус 60°

✅Новатэк намерен инвестировать в геологоразведку в 2022 году 40-41 млрд рублей

✅Инвестрешение по Обскому СПГ будет принято в I полугодии 2023 года

✅Ямал СПГ в 2022г увеличит производство СПГ до 21 млн т

✅Производство на будущем заводе обского СПГ ожидается на уровне не менее 5 млн тонн в год

Дефицит бюджета РФ в сентябре составил 83 млрд рублей.

- 13 октября 2022, 09:35

- |

Дефицит бюджета наблюдается 4й месяц подряд.

За счет удачного старта года, по итогам 9 мес бюджет в небольшом профиците (55 млрд руб).

Прогноз дефицита на 2022 год составляет 1,3 трлн руб.

https://www.kommersant.ru/doc/5608468

Ослабление рубля не за горами

- 13 октября 2022, 09:21

- |

Снижение показателя вызвано как сокращением экспортных доходов, так и одновременным ростом импорта. Экономика постепенно перестраивается на новый формат, бизнес выстраивает новые логистические цепочки, что приводит к увеличению импорта.

Сокращение профицита будет способствовать ослаблению рубля по отношению к основным конкурентам – американскому доллару, евро и китайскому юаню.

Как вы помните, в первом полугодии наблюдался рекордный профицит платежного баланса, что привело тогда к чрезмерному укреплению рубля. Сейчас же будет наблюдаться обратный процесс, и ЦБ РФ об этом неоднократно предупреждал, начиная с августа месяца.

( Читать дальше )

США рассматривают возможность введения бана на алюминий из РФ - BBG

- 12 октября 2022, 18:54

- |

https://www.bloomberg.com/news/articles/2022-10-12/white-house-weighs-ban-on-russian-aluminum-in-retaliatory-move?srnd=premium-europe

Байден: США предпримут меры в отношении Саудовской Аравии, рассматривают варианты возможных действий

- 12 октября 2022, 17:31

- |

Бессилие Банка Англии

- 12 октября 2022, 14:08

- |

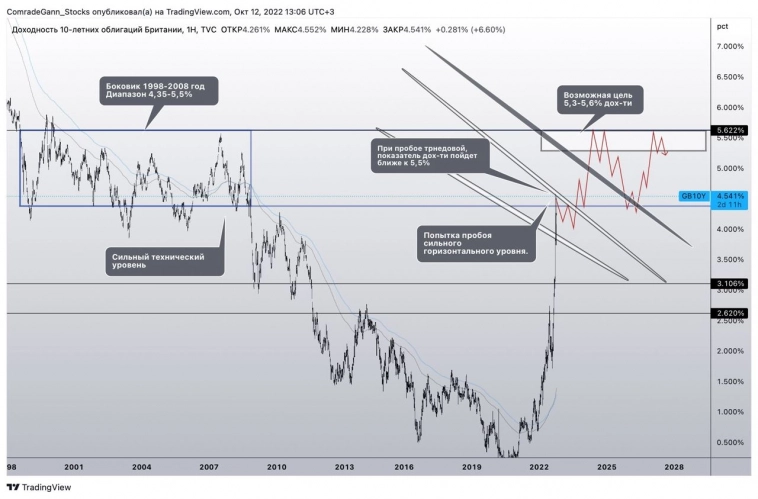

#BONDS #GB10Y

Банк Англии не может остановить распродажи

Банк Англии не может остановить распродажи и, соответственно, рост доходностей своих облигаций. Доходность 10-летних гособлигаций снова пошла в рост и нацелена на пробой локального максимума.

На текущий момент выкуп собственных облигаций (QE) дал только временный эффект. Не помогает даже удвоение объёмов QE (как заявлено — «временное»), которое ЦБ Англии объявил на днях. Думаю, что выкуп будет продолжен на повышенных объемах, пока ситуация хоть как-то не стабилизируется. Такое ощущение, что попытки ЦБ Англии остановить распродажи только больше пугают инвесторов и усиливают их.

Если посмотреть на техническую картину, то можно сразу выделить боковик в период с 1998 по 2008, который держал значение доходности в диапазоне ~4,35-5,5%. Если будет пробой нижней границы боковика и выделенной трендовой, то вполне сможем увидеть дох-ть 10-летних гособлигаций Британии ближе 5,3%.

*Данный пост не является инвестиционной и торговой рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал