Коллеги, тема разблокировки активов продолжает обрастать новыми, порой шокирующими подробностями. Мы все ждали новостей, надеялись на «обмен 844» или индивидуальные лицензии, но реальность, как всегда, бьет обухом по голове.

Сегодня разбираем «эксклюзивное предложение» от КИТ Финанс. Спойлер: это больше похоже на сделку с дьяволом, чем на спасение капитала.

📜 Что ответил брокер?

Чтобы не быть голословным, публикую оригинальный ответ поддержки КИТ Финанс, который и побудил меня написать этот пост. Читайте внимательно, особенно пункты про сроки и стоимость:

> «Компания КИТ Финанс ведет переговоры об обмене активов своих клиентов с иностранным Контрагентом. Обмен иностранных ценных бумаг предполагается на денежные средства по рыночной цене на дату обмена.

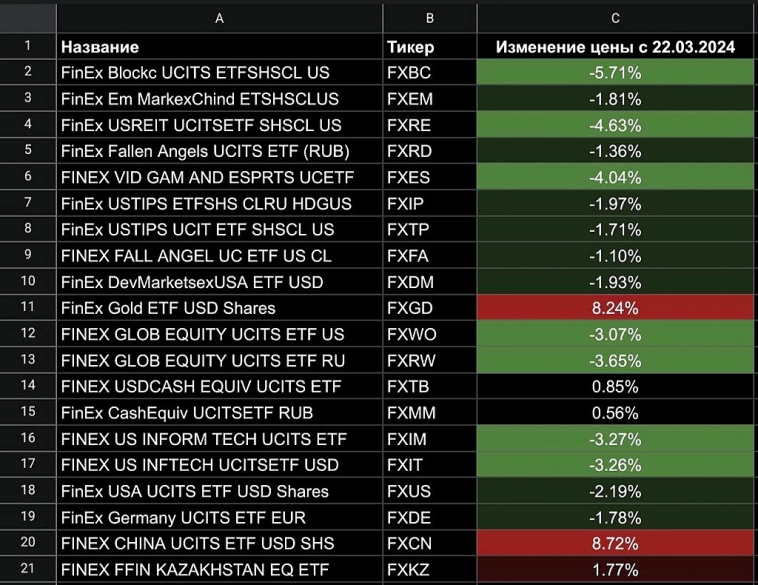

> На текущий момент потенциальный обмен касается только ИЦБ с хранением НРД/Евроклир. Фонды FINEX в данный список не входят и обмену не подлежат.

> Сделка не является публичной офертой и часть условий сделки устанавливает иностранный Контрагент, с которыми мы вынуждены соглашаться. Для осуществления процесса активы клиентов собираются в обменный пулл, посредством подписания соглашений с клиентами.

Авто-репост. Читать в блоге >>>