Избранное трейдера Vanger

13 признаков проявления инфантилизма на фондовом рынке.

- 28 марта 2021, 21:40

- |

Под инфантилизмом я буду понимать черты взрослого по паспорту человека, свойственные подростку, а иногда и ребенку, которые сильно уменьшают шансы заработать на фондовом рынке.

- Нет понимания Кто Я, зачем на фондовом рынке, какова истинная цель и как можно ее достичь.

- Неспособность планировать на перспективу. Приоритет отдается сиюминутному удовлетворению, а не действиям, способствующим достижению долгосрочной цели.

- Неумение распоряжаться финансовыми средствами. Взять кредит, влить их в рынок и ждать быстрой прибыли – это про них.

- Невозможность столкнуться с действительностью, осознания точки в которой находишься и себя в ней (чувства, мысли, уровень счастья, комфорт, дискомфорт, реальное положение вещей).

- Не в состоянии оценить истинных последствий собственных действий.

- Неумение взять ответственность за результат своих действий на себя. (Виновато государство, Путин, маркетмейкер, толпа, танкер и т.д.)

- Сложность в принятии решения. Сложно войти в сделку, сложно выйти из нее, сложно изменить стратегию, сложно перейти на другой рынок.

- Зависание на одном уровне развития. Делать много лет одно и тоже, в ожидании получить иной результат.

- Невозможность отфильтровать вещи, на которые можно опираться в торговле. Пытаться изучать все и вся и это использовать в торговле, так и не создав системы.

- Уход от жизненных проблем в рынок, посвящая все больше времени ему, тем самым усугубляя ситуацию как в реальной жизни, так и в торговле.

- Борьба с рынком, желание его победить, отстаивая собственную значимость.

- Зависимость от мнения значимых людей, неспособность формирования своего и опоры на него.

- Желание быть всегда правым. При убытке впадать в отчаяние, чувство вины, стыда, ничтожности и т.д.

( Читать дальше )

- комментировать

- 3.1К | ★7

- Комментарии ( 26 )

Психологическая ловушка инвестора

- 24 марта 2021, 12:29

- |

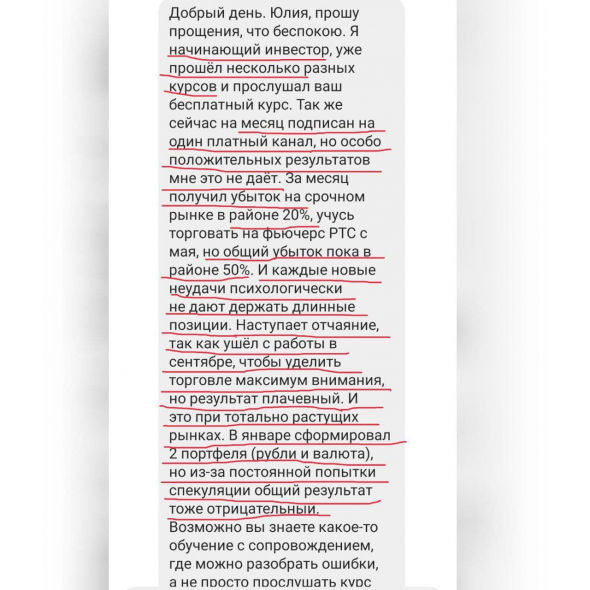

В директ в инстаграме я получила письмо-отчаяние от начинающего инвестора, который «свалился» в спекуляции на бирже. Вот оно...

Сначала подготовка к сути.

Я уже много лет изучаю психологию и работаю над собой… Треугольник Карпмана (жертва, агрессор, спасатель), женское/мужское, личные границы, эмоциональный интеллект, родовые программы, психосоматика, чакры, энергетические матрицы, уровни сознания, «здесь и сейчас», поле пространства, вибрации (низкие и высокие), биоэнергетика, дыхание огня, энергия кундалини, дизайн человека… и т.д. и т.п.

Все эти темы я уже так или иначе прорабатывала в своей жизни.

Но спустя много лет этого увлекательного путешествия знакомства с собой знаете, что я поняла? ЧТО является по-настоящему важным? ЧТО является КЛЮЧОМ к счастливой и гармоничной жизни?

Ответ – ЭТО ВАШЕ СОСТОЯНИЕ! То, что вы испытываете сейчас! Ваши чувства!

Состояние – это суть! То, что вы испытываете сейчас, создаёт для вас ваше будущее. Как ещё говорят, вибрации – это «ткань Вселенной», а вибрации = состояние. И только ваши внутренние вибрации делают вашу жизнь либо унылым г…ом с постоянными страданиями, либо счастливым и радостным переживанием.

( Читать дальше )

Собираем алгоритм из книги Quantitative Grid Trading: How a Fisherman Beats Wall Street в TSLab!

- 17 марта 2021, 17:55

- |

Недавно к нам в руки попала достаточно редкая и дорогая книга Quantitative Grid Trading: How a Fisherman Beats Wall Street (автор Frank W Linn). Мы даже начали разбирать описанные в ней алгоритмы на нашем первом стриме, но материал оказался настолько объемным, что нам просто не хватило бы времени на создание скрипта в прямом эфире.

Было принято решение рассмотреть один из приведенных в книге алгоритмов и на его основе собрать готовый скрипт для вас. Наш коллега Алексей Горбунов записал видео с подробным описанием процесса разработки этого скрипта в TSLab.

🎥 Ознакомиться с видео можно по ссылке:

( Читать дальше )

Почему троечники успешнее отличников

- 14 марта 2021, 13:39

- |

Существует поверье, что троечники добиваются больших успехов в бизнесе, нежели отличники. Как это объяснить?

Да самое простое объяснение в том, что троечников больше, чем отличников. Если приписать успеху случайный характер, а это так и есть на старте любого дела, то вероятность увидеть на вершине троечников выше, потому что их больше! Математика. Ничего личного.

Можно копнуть глубже и поискать другие причины.

Так как сам всю свою бессознательную жизнь был отличником, то знаю, как эта кухня устроена изнутри. Я был отличником в школе (серебряная медаль), красный диплом университета, защита диссертации и почетное, в ушедшем прошлом, звание кандидата технических наук. Удивительно, что, при таком пути отличника, в самом начале я наотрез отказался вступать в пионеры по идеологическим причинам, неведомо откуда у меня появившимся (у меня с детства нетерпимость к глупости).

Уверен, что отличники потенциально превосходят троечников на порядки (!!!). Мозг отличника натренирован на всякой абстрактной чуши, а это та еще нагрузка!!!

( Читать дальше )

На чей блог стоит обязательно подписаться инвестору на смартлабе?

- 12 марта 2021, 16:05

- |

Юрий Козлов: smart-lab.ru/my/Klinskih-tag всегда публикует анализ и мнение по всем выходящим корпоративным отчетам российских компаний.

Владимир Литвинов: smart-lab.ru/my/point_31 почти каждый день пишет что-то интересное про акции и делится фундаментальным анализом и своим мнением по компаниям.

Георгий Аведиков: smart-lab.ru/my/gofan777 только фундаментальный анализ акций. Пишет не слишком часто, но метко.

Инвестор Сергей: smart-lab.ru/my/Investor_Sergei постоянно делится какими-то полезными инвестиционными лайф хаками. Я все время удивляюсь, где он их столько находит!?

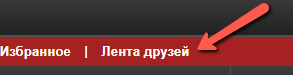

Открывайте их блоги, нажимайте зеленую кнопку «ЧИТАТЬ» или «Подписаться на блог»

и читайте их в Ленте Друзей.

И не забудьте в настройках уведомлений сайта поставить первую галочку

Читайте наздоровье и обязательно комментируйте!

Чему учит Сорос?

- 11 марта 2021, 12:16

- |

Теория рефлексивности и её применение

Сорос читает, что люди по определению не владеют точным знанием о мире. Особенно все и особенно на рынке, где экономистам приходится оценивать вещи из общества, геологии, космоса, продаж, психологии, политики и геополитики и тому подобное — того, в чем они не профи.

Все эти люди принимают решения, меняющие реальность (как минимум, рынки) и в итоге дальше меняющие представления о происходящем снова.

Это приводит к тому, что довольно часто объективная реальность (или причины тех или иных событий) совсем не в том, как её объясняют, а потом в соответствии с этим и торгуют.

От себя добавлю, что сейчас инфопотоки все гуще и состоят не из фактов, а из обработанной информации, таким образом усиливая распространение ошибок и искреннюю веру в неправильные вещи.

В итоге получается, что:

- если вы знаете точно что происходит, вам нужно учитывать ложные представления других (помните, я писал вам про кинотеатр) иначе можете попасть в беду «горя от ума» — убытки от того что толпа не поняла то, что уже точно знаете вы;

- вы можете вполне осознанно участвовать в хайпах, но нужно вовремя остановиться;

- успех на рынке требует понять и 100 раз перепроверить чего держитесь лично вы. Только это убережет вас от заблуждений.

( Читать дальше )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

Рецензия на книгу "Большие долговые кризисы. Принципы преодоления"

- 06 марта 2021, 23:07

- |

Книга сложная. Требует знания экономической теории как базы.

Книга состоит из трех частей: шаблон Далио архетипа большого кредитного цикла; 3 финансовых кризиса с разбором действий властей; 48 примеров долговых кризисов разных стран.

Архетип большого кредитного цикла.

1. Кредит создает как покупательную способность, так и долг. Насколько желательно или нежелательно наращивать кредитные средства зависит от того достаточно ли продуктивно используются взятые в долг деньги, чтобы получить нужную прибыль для выплаты процентов по долгу.

2. Долговые кризисы цикличны. Речь идет о логических последовательностях событий, которые повторяются в определенном порядке.

3. Наибольшие риски несут в себе не сами долги, а:1) неумение высшего руководства страны принимать правильные меры из-за недостатка знаний и полномочий 2) политические последствия принятия мер, которые помогая одним, вредят другим.

( Читать дальше )

Бесплатный сайт для учёта инвестиций

- 04 марта 2021, 20:27

- |

Сначала пробовал разные платные сервисы вроде интелинвеста и блэктерминала, но их платность и недостаток функционала заставили меня делать что-то самому.

В январе 2020 начал писать программу для учёта инвестиций. Т.к. опыт программирования у меня в основном на php, писать начал в виде сайта.

Сегодня 2021 год и моему сайту уже больше года. Вот он

https://izi-invest.ru

Давал ссылку на этот сайт на некоторых форумах и сайтах, на сайт пришли пользователи и начали предлагать добавить улучшения и функции. С их помощью я развивал сайт. Многие делились ссылкой в социальных сетях, сейчас на сайте активно ведут свой портфель несколько сотен человек.

Использование супер простое:

1. Создаём портфель

2. Загружаем в него отчёт вашего брокера (или вводим сделки вручную)

( Читать дальше )

РЭЙ ДАЛИО из Bridgewater о пузыре

- 23 февраля 2021, 10:34

- |

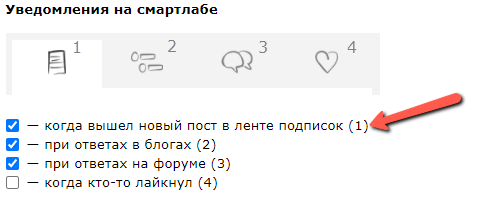

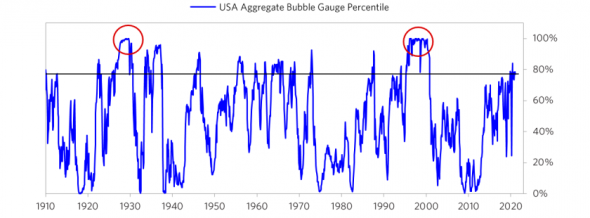

Вчера Рэй Далио, менеджер крупнейшего хедж-фонда Bridgewater, поделился своим видением относительно пузыря на рынке акций США.

«Я видел много пузырей и изучил еще больше на основе исторических данных, поэтому я знаю, что такое пузыри. Я систематизировал знания и создал “индикатор пузыря”, который отслеживаю. Сегодня хочу показать вам, как это работает, и что он сейчас показывает для американских акций. Я измеряю его с помощью шести индикаторов.». Он привел их в таблице ниже.

Далио отказался раскрывать формулу агрегированного показателя, но резюмировал: совокупный «индикатор пузыря» для американского фондового рынка сегодня находится в районе 77-го процентиля. Во время пузыря 2000 или 1929 годов он находился на уровне 100-го процентиля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал