Избранное трейдера Trinno

Мой аналог банковского вклада на бирже

- 25 января 2022, 12:40

- |

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

( Читать дальше )

- комментировать

- 5.4К | ★27

- Комментарии ( 101 )

Опционы. Теория. Откуда берутся 30%?

- 08 января 2022, 10:18

- |

Чуть больше года назад, когда я начал предметно интересоваться опционами, я наткнулся на видео Твардовского, в котором он выводил формулы для расчета цены опционов колл и пут.

Поиграв с этими формулами можно обнаружить, что прибыль от продажи опциона пут или колл составляет безрисковую ставку от стоимости базового актива. Так как реализация риска по неблагоприятному направлению движения БА может быть только в одном направлении, то выгоднее продать сразу и колл и пут, тогда прибыль будет равна двум безрисковым ставкам.

Но нужно понимать, что это прибыль не каждую неделю, а средняя за бесконечный промежуток времени. Просадки будут обязательно и могут быть существенными.

Если мы будем продавать опционы на Si, и верим что ниже 50 рублей за доллар не уйдет, то можно на сумму базового актива продать уже 3 пута (3 плечо) и 1 колл. В итоге получим в перспективе 4 безрисковые ставки. Учитывая что короткие ОФЗ сейчас можно взять с дохой 8%, можно считать что 4 безрисковых ставки будет 8*4=32%. Вычитая комиссии брокера, сборы биржи, потери на спреде (ликвидности маловато) можно округлить до 30%.

( Читать дальше )

10 лет торговли опционами

- 07 января 2022, 11:45

- |

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

- комментировать

- 16.8К |

- Комментарии ( 87 )

Все, что есть по OptionVictory (OptionFVV) в одном посте

- 26 сентября 2021, 16:22

- |

Канал на Youtube с уже тремя сериями видеоруководства, и продолжение будет — Плейлист видеоруководств

Telegram-канал, где публикуются объявления о релизах https://t.me/optionvictory

Сегодня вышел новый небольшой релиз с обновленнным и отлаженным выпадающим списком стратегий и доработанным калькулятором. Инструкции по обновлению прочтите на сайте.

Вестник Волопаса;)

- 28 июля 2021, 14:52

- |

Данные обновляются три раза в день: в районе 9-00, в районе 15-00 и в районе 21-00. Стараюсь делать это регулярно и как можно ближе к означенным часам, но не всегда получается точно попасть во время.

Дисклеймер важный: приводимые данные тиковые и рассчитываются суточным окном. Трактовать можно так: если БА будет двигаться так, как он двигался предыдущие сутки — справедливая цена стрэддла при указанной дате экспирации будет вот такая, как написано. От управления это дело не освобождает ни разу. Прогноз, где что экспирируется — никакой не дается. Я придерживаюсь мнения, что цена опциона — это стоимость его хеджа. У кого другие воззрения на этот счет — имейте в виду.

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Неплохая книга по портфельному инвестированию

- 20 июня 2021, 12:19

- |

+ научный подход основанный на статистике. Причем на длинных временных горизонтах.

— книжка написано в конце 90тых. То есть про etf Вы прочитаете, но не прочитаете про etf.com и etf-db где эти фонды можно подбирать и портфолиоаналист где можно тестировать портфель. И таблица по корреляциям активов тоже на то время приведена. Эти данные, кстати где то лежат в открытом доступе? или ручками только в экзеле считать

С облигациями думаю тоже ситуация поменялась. Читая классические учебники я вижу, что их рассматривали как хороший и вполне доходный инструмент, но в эпоху нулевых ключевых ставок мне кажется, что с этим уже не совсем так- доходность и гос облигаций и корпоративных инвест уровня ниже плинтуса(от того вероятно и акции с такими p/e торгуются- доходности то по конкурирующим облигациям ещё ниже).

± книжка на новичков рассчитана большей частью. не знакомых ни с рынками, не со статистикой. многие базовые вещи объясняются, причем в упрощенной форме.

±Автор не верит в активное управление. Не через выбор акции, ни через подбор точек входа ни даже через изменение долей секторальных ETF. он исходит из того что все ожидания уже в цене и в силу информационной эффективности мы не сможем стабильно обыгрывать рынок, а значит и заниматься этим не стоит. Плюс это или минус решает каждый для себя. Аргумент вообще то классический- почти никто из активных управляющих не обыгрывает рынок стабильно. Может правда как контраргумент привести, например Renaissance Technologies. 30 лет успешно зарабатывают. С другой стороны есть и пример Long-Term Capital Management нобелевских лауреатов, которые до банкроства тоже неплохо себя чувствовал. Ну и главное- медальён лидер, он один такой. но вложится сейчас могут только сотрудники. Да и в фонды попроще нужно вкладывается со статусом акредитованного инвестора США и деньги небольшие большей части обычных инвесторов им не интересны. я бы рад разместить часть капитала в десятке хороших фондов (по длинной эквити, шарпу и т д), часть из которых была бы рыночно нейтрально и зарабатывала не только на росте и на падении. но мои гроши серьезным фондам не нужны. А несерьезным сервисам я не сам не доверяю.

Остается либо разное автоследование с непонятными рисками и отсутствием ответственности управляющего либо самостоятельная торговля- тут вопрос уж каждый для себя решает- насколько он готов (чествует что способен + имеет время) обыгрывать рынок). Короче- если Вам интересен трейдинг хотя бы на уровне «набрать позицию на просадке в надежде на продолжение долгосрочного роста» -подход автора не для Вас. А вот если хочется спокойного долгосрочного инвестирования- он очень даже хорош. Думаю для такого инвестора книжка, как минимум не хуже Разумного инвестора Грэма

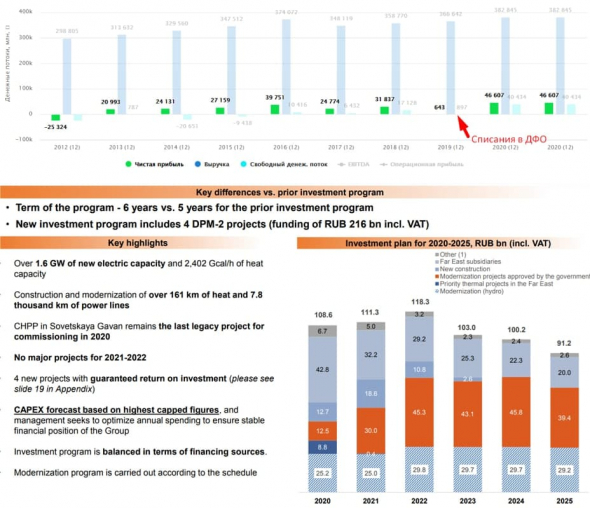

Русгидро. Разбор отчета и перспектив

- 14 марта 2021, 22:11

- |

Вышел отчет компании по итогам 2020 года.

Немного о наболевшем… Судя по презентации на английском языке, Русгидро, хотя нет, RusHydro является крупнейшей международной генерирующей компанией с активами в 200 странах мира. Ключевыми акционерами являются крупные международные инвесторы в лице Rosimushestvo INC (61,7%) и крупнейший международный банк VTB (13%). Презентация сделана на английском в связи с тем, видимо, что вышеуказанные акционеры не владеют русским языком в достаточной степени, а перевод стоит слишком дорого.

Вернемся к отчету.

Выручка выросла на 5,6% г/г до 426,6 млрд. руб.

EBITDA выросла на 23,3% г/г до 120,3 млрд. руб.

Чистая прибыль выросла кратно из-за низкой базы прошлого года до 46,6 млрд. руб.

На финансовые результаты позитивное влияние оказала более высокая выработка э/э (+8,2% г/г), благодаря более высокой водности водохранилищ. Также компания отмечает улучшение своего профиля ESG, благодаря снижению установленной мощности угольной генерации на (27%).

( Читать дальше )

Облигации: мифы и реальность. Часть 3. Глава 1. Куда кривая вывезет

- 08 марта 2021, 17:36

- |

Ранее мы предполагали, что рыночные ставки плоские, поэтому дисконтировали денежные потоки по облигации с помощью единой ставки — доходности к погашению (YTM). Однако наблюдаемые на рынке доходности государственных облигаций на самом деле зависят от срока до погашения. Графически эта зависимость представляется в виде так называемой кривой доходности или yield curve. Если для построения использовать только что выпущенные облигации, торгующиеся, как правило, возле номинала, получим кривую номинальной доходности (par yield curve) Ее очень удобно интерпретировать, так как в этом случае купонные доходности равны доходностям к погашению. Впрочем, на низколиквидном рынке подобные облигации для всех сроков до погашения удается найти далеко не всегда.

Возникает вопрос, можно ли использовать эти кривые для оценки вновь выпускаемых облигаций? Рассмотрим модельный пример, когда на рынке есть только две облигации с ежегодной выплатой купона торгующиеся по номиналу (100): годовая с купоном 3% и двухлетняя с купоном 6%. Пока мы не будем вдаваться в детали возможных причин различий их доходностей. Если на этом рынке появится еще одна двухлетняя облигация, но уже с купоном 9%, следует ли для расчета ее цены использовать нашу ‘двухлетнюю’ YTM, т.е. ставку 6% ? Тогда бы мы получили цену облигации

P = 9/(1+6%) +109/(1+6%)2 = 105.5. Или, быть может, первый купонный платеж необходимо дисконтировать, используя YTM=3%, и только выплаты второго года по ставке 6% (цена будет равной P = 9/(1+3%) +109/(1+6%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал