Избранное трейдера TAUREN

📊 Итоги 2025. Стратегия 2026.

- 03 января 2026, 16:09

- |

Пришло время написать традиционный пост с итогами и стратегией на 2026й год, поэтому очень плавно начинаю возвращаться в рабочий режим. Не скажу, что прошедший год был сложным, но что-то прогнозировать и планировать стало точно сложнее 😁. Правда, в этом есть и свои плюсы :)

🐍 Итоги 2025:

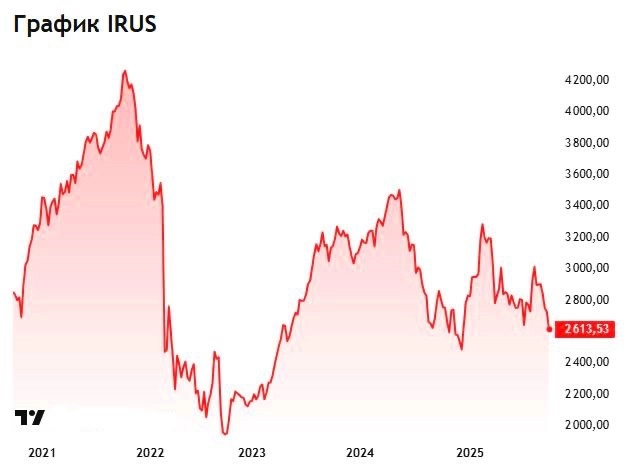

📈 Доходность публичного портфеля, который веду без пополнений сложилась +9,4% в рублях или +42,2% в пересчете на $. На российском рынке год прошел отлично, а вот зарубежная часть портфеля потеряла на укреплении рубля.

👆 С начала ведения портфеля (01.08.2021) доходность +122% в рублях и +107,6% в пересчете на $. Намного лучше российских и американских индексов полной доходности.

Можно было заработать больше, но можно было и потерять. Рынок шатало на геополитике весь год в боковике, а я такое не люблю, поэтому не было никаких резких движений и соблюдалась приличная диверсификация активов.

На российском рынке продолжал вести публичные стратегии, результаты можете сами посмотреть:

💻 Облигации (Т-Банк (https://www.tbank.ru/invest/strategies/1e61d475-39b6-4efc-892c-9996647afbfd/))

( Читать дальше )

- комментировать

- 4.1К | ★4

- Комментарии ( 5 )

🏦 ДОМ.РФ (DOMRF) | Краткий взгляд на IPO

- 17 ноября 2025, 11:41

- |

В пятницу стало известно, что диапазон цены размещения установлен в размере 1650-1750р за акцию, т.е. капитализация до допэмиссии 283 млрд р (после размещения капитализация может составить 333 млрд р.

👉 Сейчас собственных средств у банка 416 млрд р, а после привлечения 50 млрд р — будет 466 млрд р, банк будет торговаться по P/B = 0,71, если размещение пройдет на максимальную сумму и по верхней границе ценового диапазона.

👉 К сожалению, нет детализации по существенным разовым статьям доходов и расходов, но их не так много. Если не делать никакие корректировки, то за последние 12 месяцев прибыль составила 69,9 млрд р, а P/E TTM после размещения будет около 4,8.

👆 Посмотрим на итоговый объем размещения и цену, но дисконт к Сберу здесь есть только по P/B. Банк планирует направлять 50% от прибыли по МСФО на дивиденды, что предполагает fwd див. доходность по итогам 2025 около 10,5%-11%.

Достаточность капитала платить дивиденды позволяет, тем более после IPO. Компания государственная, так что неприятных сюрпризов с дивидендами тоже быть не должно.

( Читать дальше )

🛍 OZON | Разбираем отчет за 3кв2025

- 11 ноября 2025, 12:46

- |

Пожалуй, самое интересное — это выплата дивидендов, которые рекомендовал СД 143,55 р на акцию (3,5% к текущей цене акций). Более того, CFO заявил, что за 2026й год ожидается сопоставимая выплата. Дополнительно к дивам объявлен байбэк на 25 млрд р (2,8% от текущей капитализации).

👆 Примечательно, что размер дивидендов почти полностью соответствует чистой денежной позиции E-commerce (30,6 млрд р на конец 3кв2025). Кстати, впервые компания показала в презентации отдельно чистый долг маркетплейса, исключив Озон Банк.

❗️ Нужно делать скидку на то, что эти данные могут быть представлены в выгодном свете, так как самостоятельно точно посчитать долг возможности как не было, так и нет. Если смотреть на чистые процентные расходы, то чистый долг явно меньше 30 млрд р, НО это БЕЗ учета обязательств по аренде.

📈 С ростом всё хорошо, выручка за 3кв2025 выросла до 259 млрд р (+69% г/г). Благодаря росту процентной выручки ОЗОН Банка на 157% г/г, общие темпы роста лучше ожиданий и рентабельность на операционном уровне улучшается.

( Читать дальше )

📉 Шорт и плечи. Когда, зачем и нужно ли вообще?

- 07 ноября 2025, 00:15

- |

❗️ За более чем 4 года ведения канала, всего несколько раз использовал фьючерсы для шорта и только на российском рынке. Если я вижу интересную идею в шорт, то реализовывать я её пытаюсь с помощью опционов пут, так как потенциальный убыток там всегда ограничен суммой, которую я готов потерять в негативном сценарии и даже к этому я прибегаю довольно редко. За опцион платится премия и если акции растут хоть в 100 раз до экспирации, премия просто сгорает, кратных убытков быть не может.

❌ Стопы в ответственный момент могут не помочь! Самая большая опасность шортов фьючерсами — это то, что даже переоцененные активы могут легко открываться гэпами на десятки % вверх после длинных выходных или могут выходить существенные факты между торговыми сессиями. Если торговать внутри дня или криптой (где торги идут 24/7), то, конечно, можно ограничить потенциальный убыток и фьючами.

( Читать дальше )

О конференции Смартлаба 25.10.2025

- 27 октября 2025, 08:07

- |

Четвёртый год подряд не пропускаю ни одной конференции, так как лично пообщаться с инвесторами и эмитентами всегда полезно (особенно, если ведешь публичный блог 😁). Каждый раз удается услышать популярные и не очень идеи, сделать выводы, задуматься над некоторыми вопросами.

📉 Оптимизма у людей немного меньше, чем 4 месяца назад в Питере, что вполне логично, учитывая ухудшение фундаментала и крепкий рубль. Не могу даже выделить какой-то сектор, на который многие смотрят с оптимизмом, почти везде для позитива нужно изменение внешних условий. Все идеи вокруг отдельных компаний, которые должны быть лучше рынка. Из любимчиков многих инвесторов могу отметить Т-Банк (типа дешево для растущей компании) и Транснефть (просто дешево по мультипликаторам и стабильно).

👆 При этом, мне показалось, что к ИТ-компаниям у людей доверие почти на нуле, после провальных результатов 2024 года. Ситуация очень похожа на идею в ВТБ летом, только наоборот 😁, так что дно здесь, наверное, будет довольно скоро.

📉 Странно, но чем крепче рубль, тем больше людей считает, что он будет укрепляться дальше. Ожидания по росту валюты однозначно стали скромнее, правда год назад курс был 95+ и не сказал бы, что произошли какие-то события, способствующие укреплению.

( Читать дальше )

🏦 ВТБ (VTBR) отчитался за 3кв2025

- 24 октября 2025, 12:21

- |

Если смотреть на ситуацию в моменте, то самое важное, что прибыль есть и, видимо, запланированные 500 млрд р за 2025й год банк намерен показать, путем дальнейшего раздувания нерегулярных статей доходов (при желании, банки могут это делать годами).

👆 То, что основная деятельность практических ничего не приносит — уходит на второй план. Если прибыль будет, то и дивиденды за 2025й год тоже могут снова выплатить, допэмиссию во многом как раз делали именно для этого.

❗️ Зачем привлекать субординированные депозиты из ФНБ и делать допэмиссии ради дивидендных выплат — объяснить сложно. Тем более, что раньше банк годами не платил дивиденды (или платил мизерные) и никого это не беспокоило. Однако, имеем, что имеем, дивиденды около 20 рублей на обычку за 2025й год имеют очень высокую вероятность состояться (а это доходность около 29% к текущим). Поэтому спекулятивный рост на 30-40% мы снова можем увидеть в ближайшей перспективе.

( Читать дальше )

🏿 География производства полупроводников

- 09 октября 2025, 10:28

- |

🌏 TSMC — крупнейший производитель, но фабрик вне Тайваня очень мало: 2 в Китае, 2 в США и 1 в Японии. Почти все передовые чипы производятся на Тайване, только с января 2025 года начали выпускаться первые чипы с завода в Аризоне, США (4-нм техпроцесс). В 2024м году выручка компании была почти $88,3 млрд, а самые передовые чипы формировали 52% выручки (примерно $45,9 млрд).

🌏 Полупроводниковое подразделение Samsung в основном производит память, но на foundry (производство микропроцессоров) в 2024м году приходилось около 26,6 трлн корейских вон выручки (примерно посчитано: DS — memory). В долларах это около $20 млрд за 2024й год.

👆Производство расположено в Корее (3 фабрики) и США (2 фабрики). Передовые чипы Samsung пока производятся только в Корее на фабрике в Хвасоне. В Остине (США) производятся чипы по устоявшимся техпроцессам, а фабрика в Тейлоре (США) по производству передовых чипов начнет работать только в конце 2026 года (если всё пойдет по плану). Забавно, что запуск фабрики в Тейлоре ранее перенесли якобы из-за отсутствия заказов.

( Читать дальше )

🛢 Сургутнефтегаз (SNGS, SNGSP) | Пора покупать префы?

- 07 октября 2025, 10:32

- |

📊 2024й год завершился с курсом 101,7р за доллар. С тех пор рубль укрепился на 20% и нефть подешевела, так что в этом году практически гарантированно будет отрицательная переоценка кубышки и очень скромная прибыль от основной деятельности компании. Прибыль, скорее всего, по РСБУ будет отрицательной, а значит и дивиденды будут минимальными (до 1 рубля на акцию).

👆 Да, бакс может к концу года быть выше, но чтобы дивы составили хотя бы 15% к текущей цене, нужно, чтобы прибыль за 2025 год была около 624 млрд р и бакс на конец года выше 107,5р. Веря в такой быстрый рост валюты к концу года, проще взять опционы CALL на Si 18.12.2025 со страйком 95000 на условные 1% от депозита и заработать 14х, если бакс будет 102 ближе к концу декабря или 25х, если бакс будет 107,5р.

❗️ Рубль сейчас явно переукреплён и его ослабление до 100р на горизонте 12 месяцев практически гарантированно, НО для приличных дивидендов по префам компании этого мало. Если не за этот год, то за следующий дивиденды будут большими, только вот ждать их придется 1,5 года, а за это время вам облигации гарантированно дадут больше 25% доходности.

( Читать дальше )

📉 На рынке продолжается шторм. Что делать?

- 03 октября 2025, 16:12

- |

Индекс Мосбиржи продолжает ползти вниз, до минимумов 2024 года осталось меньше 10%. Ставка сейчас ниже, чем год назад, но ситуация не лучше, так как давление на спрос колоссальное и безрисковая доходность прекрасная.

Плюсом ко всему, издержки в рублях растут, а сам рубль остается перекреплённым уже больше полугода, что очень плохо для прибыли экспортеров. В целом, все равно нефтянка зарабатывает, налоги в бюджет идут и падение прибыли ощущают в основном только акционеры 😁

👆 Почти все голубые фишки на нашем рынке — это сырьевые компании, а практически всё сырье, кроме драгоценных металлов, сейчас на дне. Нефти падать особо некуда, но и вырасти цена может сильно только в случае каких-то форс-мажоров, так что здесь только надеяться на QE или срывы поставок у каких-то крупных экспортеров (например, Ирана).

Ничего не делаю, просто наблюдаю и анализирую компании. Позиции и так есть, большая часть — это валюта, валютные бонды и фонды ликвидности. Несмотря на сгоревшие опционы и падение бакса, в рублях портфель с начала года в плюсе, так что едем дальше. Ближайшие покупки планирую при индексе 2500 и ниже (ну или будет зависеть от ситуации).

( Читать дальше )

📉 МВидео (MVID) объявило очередную допку. Поможет ли это компании?

- 23 сентября 2025, 08:13

- |

👆 С точки зрения бизнеса — вполне логично и ожидаемо. Компания уже давно находится в долговой яме и на конец 1п2025 года чистый долг составил 99,3 млрд р (без учета обязательств по аренде). Процентные расходы расходы за 1п2025 аж 20,5 млрд и это при глубоком убытке на операционном уровне.

🤔 Если на допку в 90 млрд р по текущим найдутся покупатели, то всё будет как у Сегежи: чистый долг сократится и компания выиграет время, что будет хорошо только для держателей облигаций (хотя, в начале сентября не стал рисковать и в стратегии по облигациям продал бонды МВидео, после новостей об изменении формата допки).

📊 В акциях компании можно было рассчитывать только на сильное снижение ставки и рост эффективности бизнеса, но этого чуда не произошло, поэтому падаем. Масштаб размытия рынок еще явно не осознал: капитализация после него будет около 100 млрд р (при цене 60р за акцию), а ведь прибыли нет даже на операционном уровне и сможет ли компания генерировать хотя бы 5 млрд чистой прибыли в год, чтобы стоить p/e 20 — большой вопрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал