Избранное трейдера Stang

Действует ли «трехлетняя льгота» на ИИС?

- 28 апреля 2020, 10:47

- |

В прошлом посте обсудили «трехлетнюю льготу» на владение ценными бумагами. Если инвестор держал купленные акции или облигации более трех лет, то может не платить 13% налог после их продажи. Неплохо, да?

Но есть нюансы. Вопрос оказался противоречивым в отношении владельцев Индивидуальных инвестиционных счетов. Практики наработано пока мало.

Итак, возможно ли получение «трехлетней льготы» владельцами ИИС?

«Однозначно, нет» — говорит нам налоговый кодекс (6 п. 2 ст. 219.1 НК РФ).

Но есть возможность обойти это ограничение — перевести активы с ИИС на обычный брокерский счет. Например, по истечение трех лет после открытия ИИС, когда становится возможным его закрыть при сохранении всех полученных ранее плюшек (налоговых вычетов за пополнение счета).

А что на практике? Поинтересуемся у брокеров.

Тинькофф Инвестиции

В боевом листке брокера, в Тинькофф-журнале,

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 28 )

Прилождение закона спроса на примере индекса SnP500

- 28 апреля 2020, 00:15

- |

Большинство полагают, что если цена растёт, то это следствие роста спроса, Но это не так. И даже более того… это наоборот.

Вот как звучит закон спроса: величина спроса уменьшается по мере увеличения цены товара, то есть между величиной спроса и ценой существует обратная зависимость, когда повышение цены вызывает понижение величины спроса, а снижение цены вызывает повышение величины спроса.

При этом очень важно понимать, причинно следственную связь — спрос зависит от цены, обратное не верно.

Сейчас вы уведите как это выглядит на примере самого ликвидного рынка в мире ( индекса SnP 500):

( Читать дальше )

В каких активах лучше создавать подушку безопасности

- 27 апреля 2020, 12:09

- |

На первом этапе вкладываемся в самые надежные инструменты.

Тема накопления подушки безопасности затронула многих. Мы уже обсудили важность наличия неприкосновенного запаса. Но самый частый вопрос, куда вкладываться? Обсудим его сегодня.

Главный критерий накопления на подушку безопасности — не доходность, а высокая надежность актива. На первом этапе выкладываемся в самые надежные инструменты, которые тем не менее приносят стабильный доход.

1) Банковские депозиты

Плюсы:

Надежность. Вклады до 1,4 млн рублей застрахованы государством. В случае краха банка, ваши средства (с процентами) вернутся за счет средств агентства по страхованию вкладов.

Минус:

Деньги замораживаются на срок вклада. Но в случае с накоплением подушки безопасности, это не столь важно.

( Читать дальше )

Как короновирусный карантин повлиял на ваш бизнес? Перекличка

- 26 апреля 2020, 20:00

- |

Прошу вас в комментариях рассказать, как коронавирус и карантин оказали влияние на ваш бизнес либо бизнес ваших знакомых.

Что это за бизнес, какие последствия принес карантин? Где нарушились цепочки поставок, что встало мертвым колом, на сколько времени вам хватит ресурсов чтобы продержаться? Какие у вас прогнозы? Восстановится ли все как прежде, когда снимут карантин?

Если у вас нет бизнеса, расскажите, в каком секторе вы работаете, и сократили ли вам зарплату?

p.s. комментарии не по теме удаляю

Акции с отрицательным значением цены на Мосбирже.

- 23 апреля 2020, 14:52

- |

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

Смотрим на нижнюю часть таблицы.

Видим Это

( Читать дальше )

Про подушку безопасности. На рынке и не только

- 22 апреля 2020, 15:21

- |

Пару дней назад коллега опубликовал пост, где порассуждал на тему создания финансовых резервов. На случай неблагоприятных обстоятельств. Интересная и, на мой взгляд, очень важная тема. Попробую развить.

Важнейшим свойством рыночной среды является нелинейность дохода. Мы не получим второй зарплаты. Желание заработать каждый месяц часто заканчивается печально, когда рынок резко меняется.

Поэтому вне зависимости, инвестор ты или активный трейдер, придется принять идею того, что может три месяца, может полгода, а может даже год ты будешь без дохода от финансовых вложений.

Далее 2 варианта: есть альтернативные источники дохода (далее – зарплата) или нет.

Очевидно, что в случае отсутствия зарплаты мы обязаны иметь резерв. Мой выбор – минимум один год. Активы на депозитах и коротких облигациях, позволяющие жить в неблагоприятный период. Подушка безопасности, регулярно пополняемая после благоприятных периодов.

Второй вариант – «у меня же есть зарплата, какие еще резервы». Однако, в текущей ситуации, когда целые отрасли экономики поставлены «на паузу», и это утверждение выглядит весьма сомнительно.

( Читать дальше )

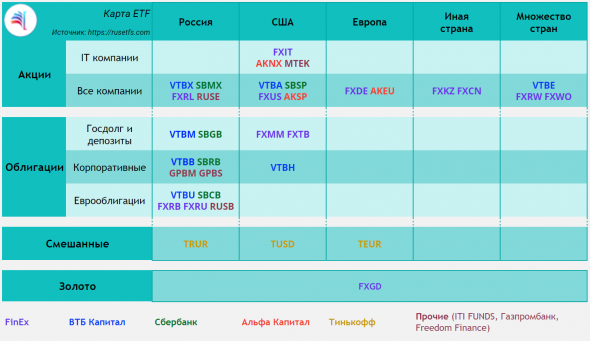

Все ETF в одной картинке

- 22 апреля 2020, 10:14

- |

Источник: @rusetfs (телеграм) или блог RUSETFS

Как легко выйти из COVIDкризиса России?

- 18 апреля 2020, 01:42

- |

Для начала нужно понять, что главенствующим фактором является человек и спрос, который он создаёт как потребитель.

Любой конечный продукт будь это хоть здание, хоть хлеб ничто без потребителя.

Например, ипотека. Основную прибыль извлекут строители и его поставщики, их сотрудники, а также банк, его акционеры и вкладчики. Проблема сейчас в том, что государство собирается спасать банки и строителей, не осознавая, что без спроса они ничтожны.

Например, ипотека повышает стоимость жилья, такой вывод содержится в этой статье kommersant-ru.turbopages.org/s/kommersant.ru/doc/4285388.

Итак, согласно статистике средний ипотечный платеж равен 22 тыс рублей, при этом на выплату уйдет 218 месяцев или

22 000*218=4 796 000, хотя изначально кредит обойдется в 2,24 млн рублей.

Текущая задолженность по ипотечным кредитам равна 7,7 трлн рублей или 7% от ВВП. Что будет, если 10% этой задолженности будет не выплачено? Суды, иски, куча аукционов по продаже залогов, падение рынка недвижимости и прочие неприятности у людей.

Как спасти это всё? Для граждан, ипотека которых является единственным жильем, а это можно проверить через реестр.

( Читать дальше )

Формула индекса доллара USDX = 50.14348112 * USDEUR0.576 * USDJPY0.136 * USDGBP0.119 * USDCAD0.091 * USDSEK0.042 * USDCHF0.036. Что за число 50.14348112 ?

- 17 апреля 2020, 12:27

- |

Заполнение декларации по дивидендам, полученным на СПБ

- 15 апреля 2020, 19:30

- |

Российские брокеры не являются налоговыми агентами по доходам, полученным от дивидендов, купленных на Санкт-петербургской бирже (БКС, Открытие, например). К примеру, у меня были акции NVIDIA, по которым я получил в 2019 году дивиденды. Помимо этого, часть акций я продал, зафиксировав прибыль от курсовой разницы. Налог на прибыль от изменения курсовой разницы рассчитал и уплатил мой брокер, а вот по полученным дивидендам – нет. Поэтому обязанность по уплате налога ложится на плечи инвесторов. До 30 апреля 2020 года следует подать налоговую декларацию и до 15 июля заплатить рассчитанный налог. Как это пошагово сделать будет рассказано в этом посте.

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

Сначала нужно запросить у вашего брокера брокерский отчет за тот период, когда были получены дивиденды. Это должен быть скан документа с синей печатью (думаю это стандартная процедура для брокеров и они знают, какие подтверждающие документы предоставлять).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал