Избранное трейдера Stang

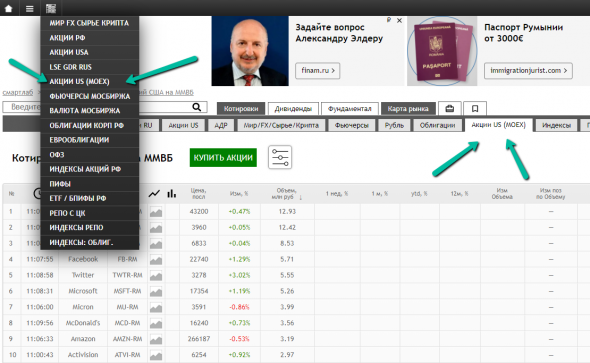

Котировки американский акций на MOEX

- 03 сентября 2020, 11:28

- |

Надо же, там даже какие-то объемы есть!

- комментировать

- ★1

- Комментарии ( 14 )

Вчера увидел Булыгину

- 02 сентября 2020, 16:21

- |

( Читать дальше )

Сравниваем фонды, повторяющие индекс Мосбиржи: может ли фонд от Тинькофф TMOS конкурировать с аналогами?

- 02 сентября 2020, 13:55

- |

Тинькофф запустил три новых фонда, сегодня хочу разобраться с одним из них. TMOS отслеживает индекс Московской биржи.

В моем «легком портфеле», который я недавно описывал, 6,7% отведено на акции российских компаний.

Давайте сравним все фонды, отслеживающие индекс Московской биржи, которые доступны неквалифицированным инвесторам.

Сначала общая комиссия:

- RUSE от ITI Funds — 0,65%;

- VTBX от ВТБ — 0,78%;

- TMOS от Тинькофф — 0,79%;

- FXRL от Finex — 0,9%;

- SBMX от Сбербанка — 1%.

На что стоит обратить внимание?

Фонды от Сбербанка, ВТБ, Тинькофф имеют налоговые льготы. Дивиденды, поступающие в эти фонды, не облагаются налогами и реинвестируются.

FXRL платит 10-процентный налог на дивиденды, RUSE — 15-процентный.

Дивидендная доходность индекса Московской биржи на начало марта (до коронавируса и изменения размера дивидендов некоторыми компаниями) составляла 8,61%.

( Читать дальше )

Среднесрочный портфель: покупки (август 2020)

- 02 сентября 2020, 13:11

- |

В августе я пополнил свой среднесрочный портфель на 25 тысяч рублей и 10 августа закупился. Давайте разберёмся, во что я вложился — и почему.

Я напоминаю, что я не являюсь профессиональным инвестором, я просто люблю считать, анализировать и делиться своими размышлениями.

Инвестиции сопряжены с рисками, они могут принести не доходы, а убытки.

Всегда думайте своей головой и принимайте взвешенные решения.

Информация в моих статьях не является индивидуальными инвестиционными идеями.

Какой был план

Если вы не читали статью про стратегию моего среднесрочного портфеля, то прочтите.

Как вы помните из предыдущего обзора портфеля, в нём был явный перекос в пользу облигаций, инвестиции в фонды было сильно мало — 52% против 8.2%. Кроме того, почти 40% портфеля составляли акции отдельных компаний.

( Читать дальше )

Ветряки убивают птиц и вызывают рак / Газ лучше ветра / Литва теряет белорусские грузы

- 02 сентября 2020, 13:06

- |

Ветряные электростанции – великое изобретение человеческой мысли. Они добывают энергию прямо из воздуха. Не нужно рыть шахту или бурить скважину, перерабатывать сырьё, транспортировать и хранить топливо. Лопасти крутит ветер, а его создаёт сама природа. Давление у воздушных масс не одинаковое. Вот и стремится поток из зоны высокого давления туда, где оно низкое. Есть много стабильных ветров, которые дуют более-менее регулярно. А значит можно составить бизнес-план и обосновать идею, что на такой-то территории выгодно построить ветряную электростанцию.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Результаты инвестиций за 2 года и мой учет расходов/доходов

- 02 сентября 2020, 11:43

- |

Всем привет! В данной статье подведу итоги инвестирования за 2 года, покажу как веду расходы и какие цены в магазинах.

(Для тех, кто не любит читать, видео-версия в конце статьи)

Инвестиции:

Учет инвестиций веду полностью в Excel. Раньше вел портфель на смартлабе и инвестинге, но различные проблемы в виде отсутствия или заморочного учета дивидендов, комиссий и т.п. заставили перейти в «ручной режим»

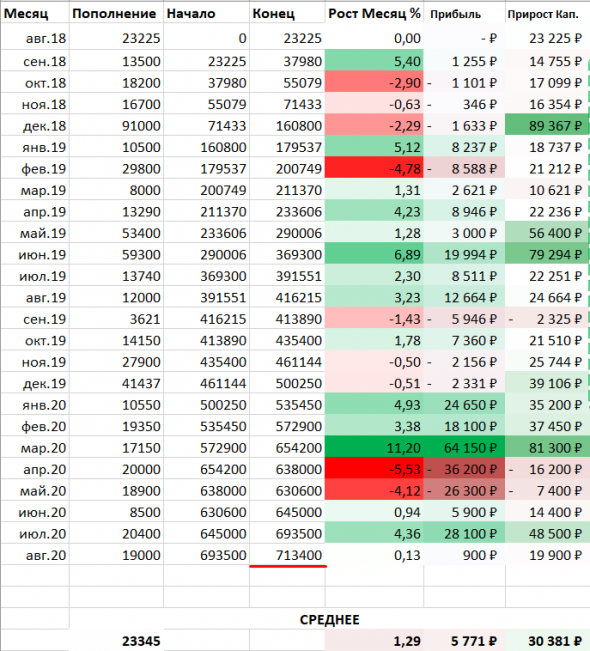

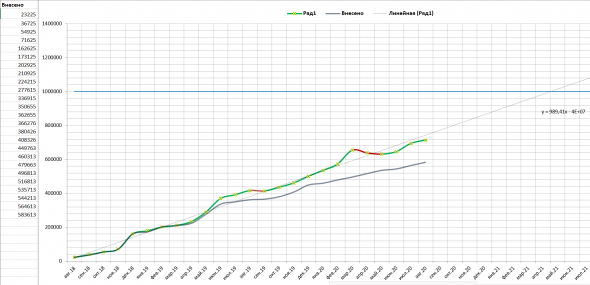

Собственно вот результаты:

Рост за месяц — это прирост портфеля без учета пополнения в данном месяце, а прирост капитала считается как сумма пополнения и прироста капитала от инвестиций.

Аналогичная информация в другой визуальной интерпретации:

( Читать дальше )

Как фонд Нассима Талеба заработал на "Черном лебеде" 4144% за год

- 02 сентября 2020, 05:25

- |

P.S. буду признателе за +, в знак благодарности за труды.

( Читать дальше )

Лукойл - все что нас не убивает…

- 01 сентября 2020, 21:46

- |

Лукойл отчитался за второй квартал и 6 месяцев 2020 года. Меня крайне заинтересовала эта отчетность, так как снижение финансовых показателей превысило мои ожидания. Давайте разберемся, что повлияло на такую динамику и какие перспективы ждут компанию во второй половине года.

«Основное влияние пандемии на финансовые показатели Компании связано со снижением цен на нефть и нефтепродукты и динамикой операционных показателей» — так, в пресс-релиза были указаны причины снижения. Обычно, именно этими фразами сопровождают свои статьи аналитики. Если со снижением цен на нефть и нефтепродукты компания сделать ничего не может, то операционные показатели напрямую зависят от действий руководства в тяжелые времена.

Выручка от реализации за второй квартал сократилась в два раза до 986,4 млрд рублей. Основными триггерами снижения, помимо цен, является падение объемов реализации нефтепродуктов, особенно на АЗС. Операционные расходы сократились на 7% до 105,5 млрд рублей. Дополнительным негативом стало признание убытка от обесценения активов в Узбекистане на 36 млрд рублей.

( Читать дальше )

Считаем размер промежуточных дивидендов Лукойла вместе

- 31 августа 2020, 21:54

- |

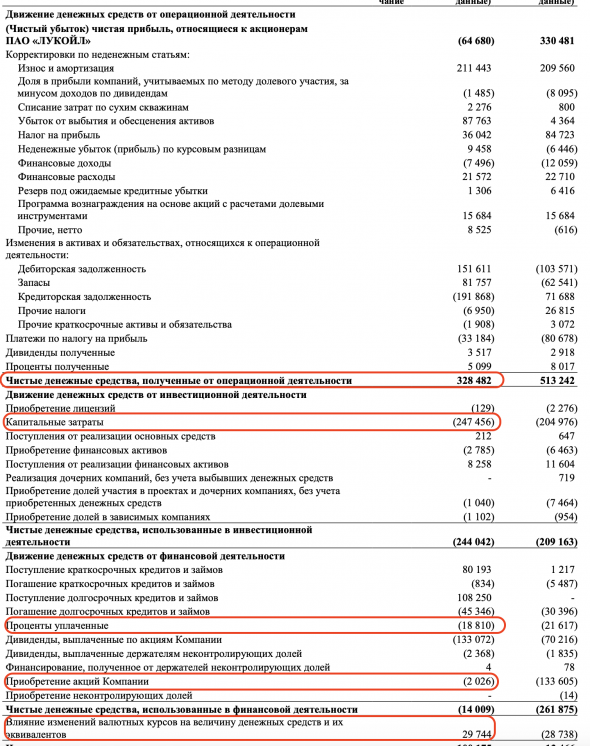

В прошлой статье мы с Вами разобрали отчетность Лукойла, которая вышла ниже ожиданий. Давайте все же прикинем, на какие выплаты могут расчитывать акционеры по итогам первого полугодия 2020 года. Если Вам станет скучно, переходите к выводам )))

Не забывайте подписываться на мою группу Вконтакте

По дивидендной политике, принятой в конце 2019 года, компания платит дивиденды дважды в год, при этом промежуточные выплачиваются на основании отчетности за 6 месяцев по МСФО, которую мы с Вами и разбирали. Общая сумма дивидендов составляет не менее 100% от скорректированного свободного денежного потока, который рассчитывается так:

Чистые денежные средства ➖

Капитальные затраты ➖

Уплаченные проценты ➖

Обязательства по аренде ➖

Расходы на обратный выкуп акций ➖

Корректировка на изменение валютных курсов

( Читать дальше )

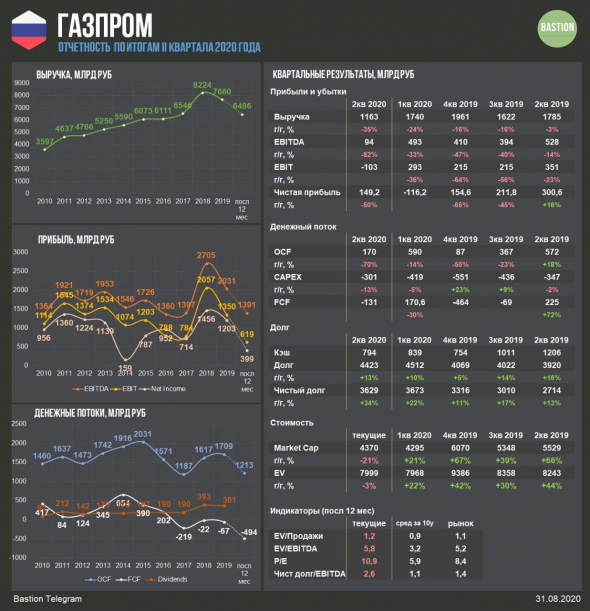

Отчет Газпрома: как падение доходов повлияет на дивиденды

- 31 августа 2020, 14:34

- |

▪️Выручка Газпрома во II квартале 2020 года упала на 35%. Результат оказался слабее чем у нефтяных компаний из-за сильного падения европейских цен на газ. За полугодие доход от европейского газового сегмента бизнеса Газпрома сократился на 47% из-за теплой погоды и мер карантина.

▪️Операционный убыток во II квартале превысил ₽100 млрд. При этом Газпром оказался прибыльным. Благодаря укреплению курса рубля, компания зафиксировала положительные курсовые разницы от переоценки валютного долга.

▪️Ожидаемое сокращение дивидендов. По итогам 2020 года компания должна заплатить дивиденды в 40% от скорректированной прибыли по МСФО. Согласно комментариям менеджмента, показатель в I полугодии 2020 года сократился до ₽216 млрд по сравнению с ₽288 млрд за I квартал. С учетом восстановления мировых цен на газ за весь 2020 год ждем скорректированную прибыль на уровне ₽600 млрд. При коэффициенте в 40% на дивиденды, выплаты в таком сценарии могут составить ₽10,1 на акцию, ДД=5,6%. За 2019 год Газпром платил ₽15,2 на акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал