Избранное трейдера Stang

Мои брокеры. Выбор и функционал. Плюсы и минусы. Брокерский кризис 2008-2009

- 12 января 2021, 06:06

- |

Это брокеры

- ВТБ — с 2009 г.

- Сбербанк — с 2015 г.

- InteractiveBrokers — с 2020 г.

Выбор брокеров госбанков основан на моём субъективном понимании событий брокерского кризиса 2008-2009 годов. Об этом в конце статьи.

С брокером ВТБ я уже почти двенадцать лет. Какие продукты использую:

- Инвестиции в российские акции на ММВБ (среднесрочно и спекулятивно)

- Инвестиции в американские акции на Санкт-Петербургской бирже

- ОФЗ, субфедеральные, корпоративные и высокодоходные облигации

- Срочный рынок FORTS (фьючерсы и опционы)

- Скрипты QLUA на биржах ММВБ и Спб

- Пакет Привилегия

- Карта Priority Pass для прохода в бизнес залы аэропортов

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 54 )

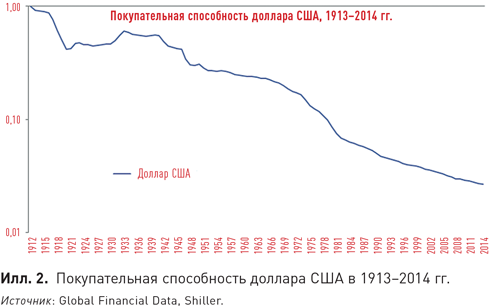

Как обесцениваются деньги.

- 11 января 2021, 23:45

- |

Почему Тесла не трежарис

- 11 января 2021, 23:39

- |

А потому что больше и некуда закопать © веселый фермер-сыровар

( Читать дальше )

Как нас обманывают, показывая результаты инвестирования?

- 11 января 2021, 18:23

- |

Наблюдая за тем, как публичные блоггеры из мира инвестиций рассказывают о своих результатах, часто параллельно продавая свой инфобизнес, не могу не обратить внимание на то, как нас вводят в заблуждение.

Вообще, я считаю, что гонка за доходностью, обгоном индекса — это тупиковый путь для того, кто просто накапливает капитал, как я. А уж цифры, взятые за год — совсем ни о чем не говорят. Но все же, раз уж единственное «мерило» авторитетности в текущем инфополе это доходность, то стоит хотя бы считать ее честно.

Кратко пробегусь по самым частым вариантам.

1. Считаем доходность «на глазок»

Объясняется тем что «считать сложно», «итак примерно понятно», «вот график от брокера». В итоге — цифра доходности, которая представляет собой не результат инвестирования, а смесь фантазий с желаниями автора. При проверке одним из достоверных способов (например, формулой XIRR в экселе, или через сервисы, которые делают то же самое) цифра может кардинально отличаться.

( Читать дальше )

Цели на 2021 год

- 11 января 2021, 11:04

- |

Для начала посмотрим как я справился с целями на 2020:

❌Регулярные закаливания (примерно раз в два дня)

❌Соблюдать разумное питание и не пить алкоголь.

❌Каждую неделю играть в теннис, каждый день планка и отжимания

✅❌Заниматься с двумя старшими детьми не меньше определенного времени

✅❌Сделать смартлаб более удобным для чтения и общения.

✅❌🔨сделать новую мобильную версию

✅🔨улучшать все интерфейсы

❌🔨развивать портфель инвесторов

✅Прочитать 25 книг (прочел 33)

✅Создать определенный уровень сбережений

✅Постараться сделать 30% годовых на бирже. Для этого каждый рабочий день 2 часа отводить на на исследования рынка.

✅Засунуть дочь в школу, которую хочу

✅Летом жить на даче, больше гулять

✅возобновить антикризис по понедельникам

Цели 2021:

( Читать дальше )

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

- 09 января 2021, 13:20

- |

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз

( Читать дальше )

Меб Фабер «Глобальное распределение активов. Лучшие мировые инвестиционные стратегии»

- 06 января 2021, 22:44

- |

Книга-«комикс», в которой приведены стратегии известных инвесторов. Читается за полчаса.

Внимание приковывают графики распределения активов. И вывод, что как не распределяй, то доходность одна и та же. Экономьте лучше на издержках.

Приведу графики из книги:

( Читать дальше )

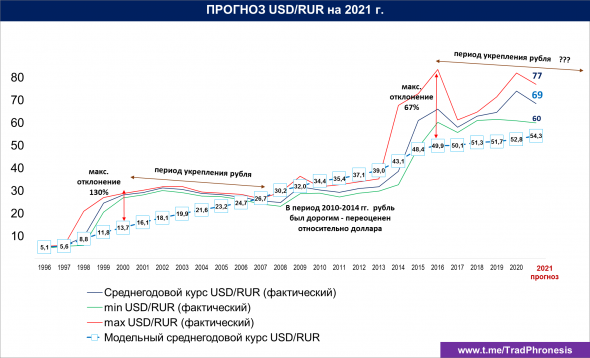

Доллар/Рубль в 2021 г.

- 04 января 2021, 11:43

- |

Для определения средне и долгосрочного потенциала изменения валютных пар применима простая модель, использующая разницу в темпах инфляции двух стран. К примеру, если в стране A инфляция 10%, а в стране Б она составляет 2%, значит теоретически курс пары валют стран A и Б изменится с коэффициентом 1,1/1,02. То есть за валюту страны Б будут давать больше валюты страны А на 7,8%.

Для периода 1996-2020 гг. был построен модельный курс пары Доллар/Рубль с использованием показателя разницы между значениями инфляции в РФ и США (использовался CPI – consumer price index). См. рисунок. Также на рисунке приведены фактические максимальные, минимальные и среднегодовые значения курса для каждого года.

Как видно из рисунка, фактический курс колеблется вокруг модельного. То есть со временем фактический курс стремится к значениям модельного курса.

В период 1996-2020 гг. максимальное отклонение фактического курса USD/RUR от модельного составило 130% в 2000 г. С 1999 по 2007 гг. рубль был недооценен и имел потенциал укрепления. Данный потенциал реализовался к 2007 году.

( Читать дальше )

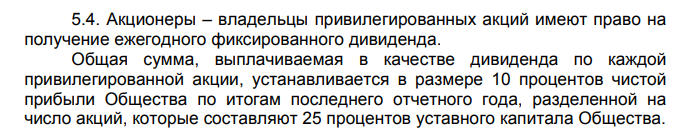

Прогнозные дивиденды за 2020 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2021 году

- 04 января 2021, 11:12

- |

Курс доллара на 31.12.2020 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2020 год.

На завтра, 31.12.2020 г., курс доллара США, официально устанавливаемый Центральным банком РФ, составит 73,8757 руб. Таким образом, курс доллара США повысился на 21,9 коп. по сравнению с сегодняшним курсом.

Сургутнефтегаз имеет валютную кубышку в размере около 49 млрд долларов. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

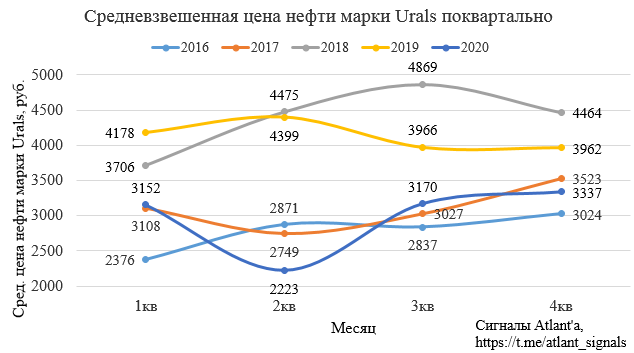

Средневзвешенная цена на нефть в 4-м квартале была на 5% выше, чем в 3-м.

( Читать дальше )

Что будет с рынком недвижимости в 2021 году?

- 03 января 2021, 14:08

- |

Помимо всего прочего, минувший 2020 год был ознаменован невиданным со времён нулевых ажиотажем на рынке недвижимости. И если верить данным от IRN (см.график ниже), то можно отметить, что рост цен на первичку и вторичку составил примерно 10%-20% (в зависимости от сегмента), главным образом на фоне благоприятного стечения двух факторов — снижающейся ключевой ставки и запуск программы льготного ипотечного кредитования.

🏦 Хотя и классическая ипотека (не на льготных условиях) пользовалась хорошим спросом, ввиду снижения банковских процентов по займам до адекватных уровней, вслед за ключевой ставкой, что и объясняет повышенный интерес не только к первичной, но и вторичной недвижимоси. А льготная ипотека лишь помогла разогнать цены, которые до этого пребывали в стагнации с 2014 года.

📈 Как акционер ЛСР, я могу только порадоваться такой динамике и интересу к недвижимости, однако складывается впечатление, что в текущем 2021 году нас ждёт если не коррекция в ценах за квадратные метры, то стабилизация уж точно. Если уже даже Путин с Грефом (да и многие другие тоже) комментируют взлетевшие резко вверх цены на недвижимость, призывая профильные ведомства попытаться как-то обуздать их, то эти намёки редко остаются без внимания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал