Блог им. Aleksey_M

Прогнозные дивиденды за 2020 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2021 году

- 04 января 2021, 11:12

- |

Курс доллара на 31.12.2020 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2020 год.

На завтра, 31.12.2020 г., курс доллара США, официально устанавливаемый Центральным банком РФ, составит 73,8757 руб. Таким образом, курс доллара США повысился на 21,9 коп. по сравнению с сегодняшним курсом.

Сургутнефтегаз имеет валютную кубышку в размере около 49 млрд долларов. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

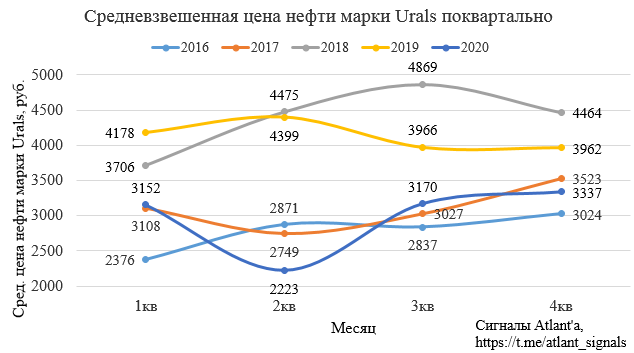

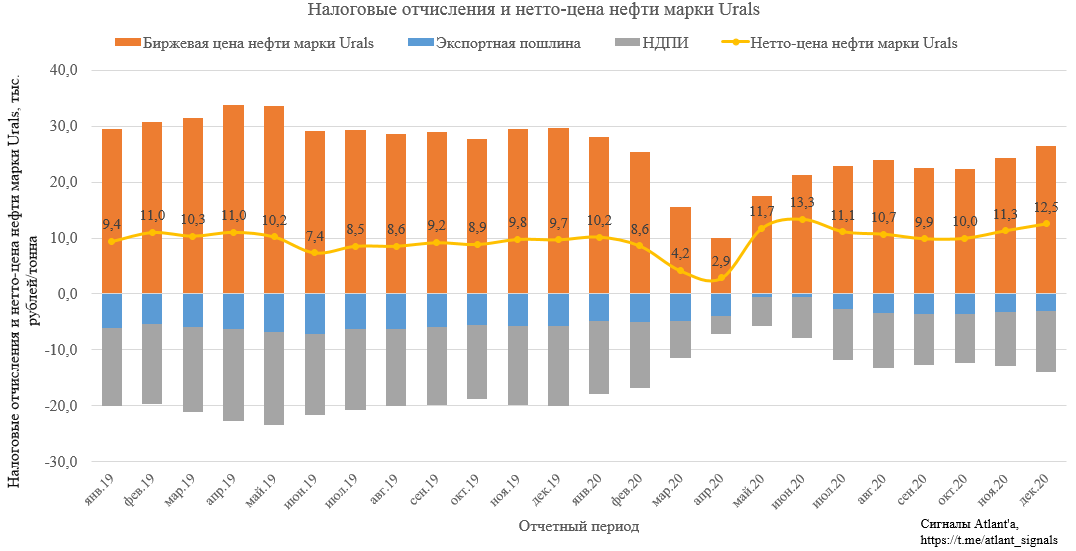

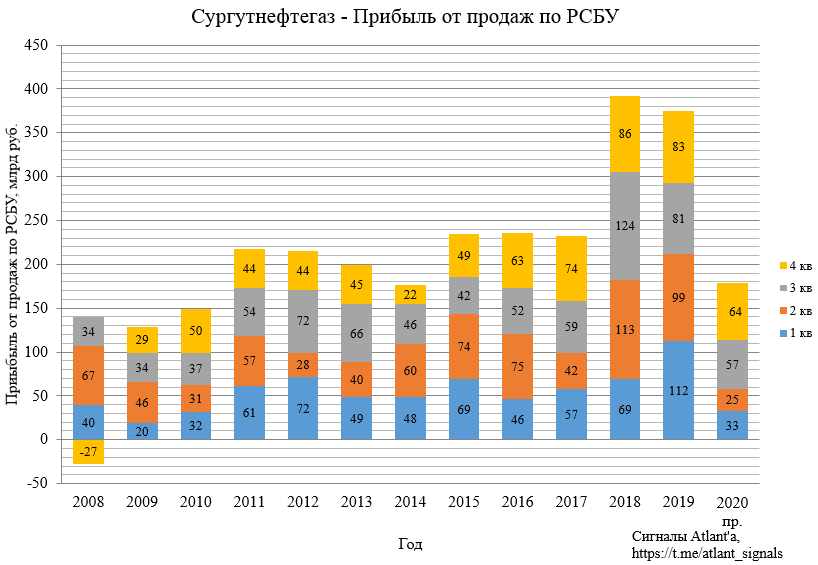

Средневзвешенная цена на нефть в 4-м квартале была на 5% выше, чем в 3-м.

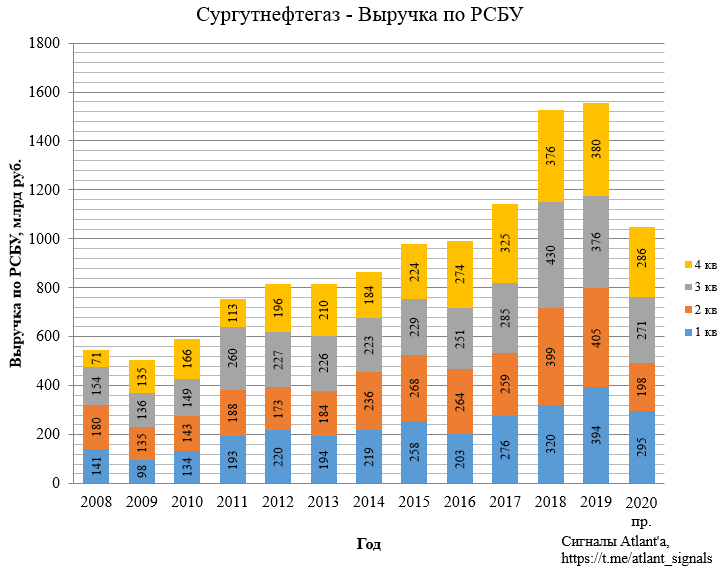

Примем, что объем продаж нефти при этом остался на уровне предыдущего квартала, тогда выручка составит приблизительно 285 млрд рублей.

Но при этом средневзвешенная нетто-цена на нефть в 4-м квартале была на 7% выше, чем в 3-м.

Тогда, прибыль от продаж в 4-м квартале также будет приблизительно равна 64 млрд рублей.

Процентные доходы от валютных депозитов также постоянны. Тогда с учетом курсовой переоценки валютной кубышки получим дивиденд в размере 6,87 рубля, что дает нам доходность 16,4%.

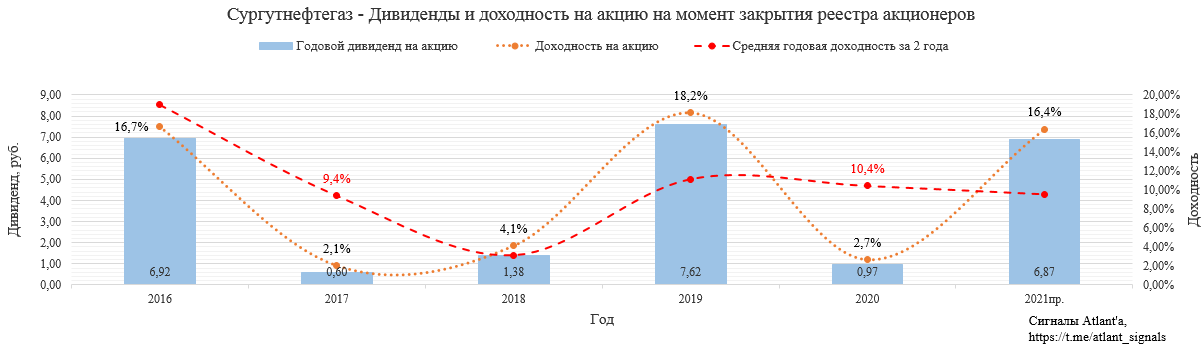

Высокая доходность, но как мы видим, для этой акции это норма, казалось бы, апсайда может и нет от текущей цены. Однако, все немного сложнее. Надо смотреть на среднегодовую доходность за ближайшие 2 года. Причем перед отсечкой под дивиденды в 2016 и 2019 году курс доллара был низким, и рынок, ориентируясь на него уже закладывал небольшие дивиденды за следующий год.

График пары доллар-рубль за 2016 год.

Аналогичный график за 2019 год.

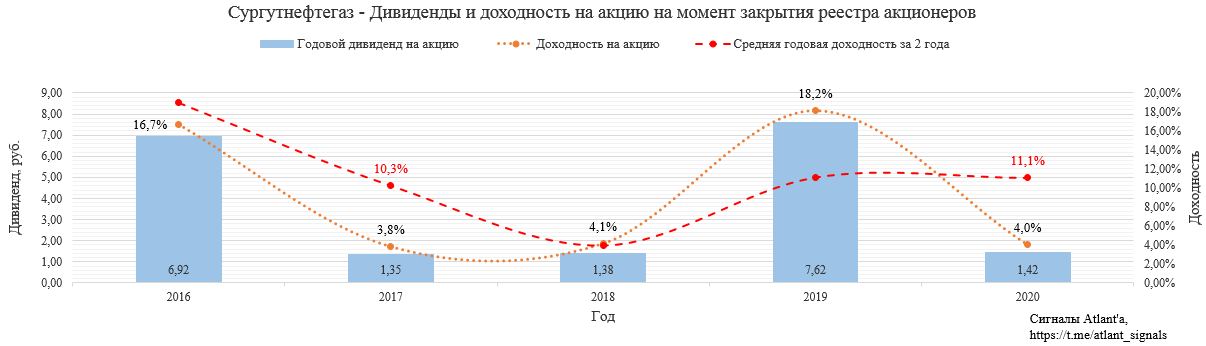

То есть в момент отсечки рынок уже прикидывал каким будет дивиденд за следующий год при таком курсе доллара, а дивидендную доходность считал от текущей цены акции — минус текущий дивиденд. Тогда получим вот такой график дивидендов и дивидендной доходности, где за 2017 и 2020 годы представлены прогнозные значение.

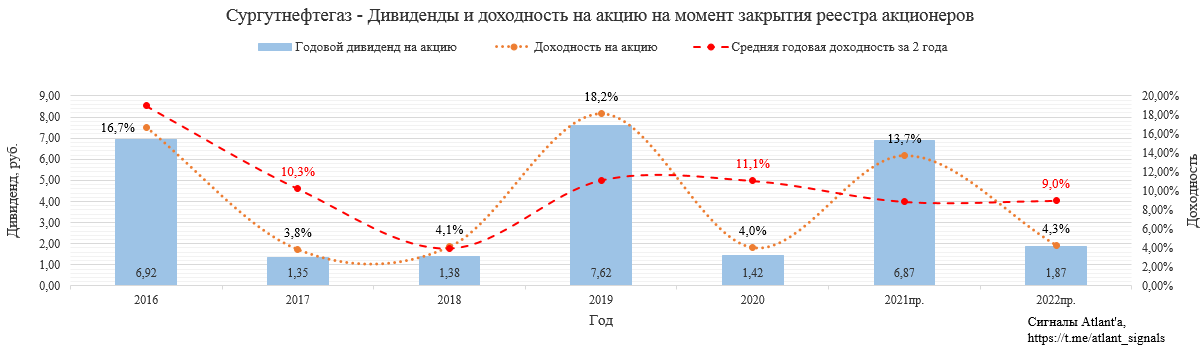

В итоге средняя доходность за 2016-2017 год была 10,3%, за 2019-2020 — 11,1%. В связи со снижением ставки ЦБ справедливо заложить, что среднегодовая доходность за 2021-2022 составит 9%.

Для того, чтобы определить среднегодовую доходность, нужно знать размер дивидендов, которые компания выплатит в 2021 и 2022 году. Так как размер дивиденда, который будет выплачен летом 2021 года мы приблизительно знаем, то осталось понять каким будет дивиденд летом 2022 года. Для этого построим модель, которая в зависимости от курса доллара на 31.12.2021 даст приблизительный размер дивиденда. Модель построена исходя из того, что рублевый баррель нефти марки Urals за 2021 год составит 3850 руб.

Теперь, для того, чтобы понять справедливую цену акции перед дивидендной отсечкой летом 2021 года, необходимо взять курс доллара на эту дату. Предположим, что ближе к отсечке курс доллара будет составлять 70 рублей, тогда прогнозный дивиденд будет равен 1,87 рубля.

Теперь общая дивидендная доходность за два года должна быть равна 18%. Определим целевую цену Х перед дивидендной отсечкой в 2021 году при курсе доллара 70 рублей.

Решив дробное равенство:

(6,87/X) + (1,87/(X-0,87*6,87)) = 0,18,

мы получим целевую цену равную 50 руб.

Таким образом, используя данную модель, мы можем получить цену акции, которую можно ждать к дивидендной отсечке, зная курс доллара на тот момент.

Продолжаю держать привилегированные акции с оглядкой на курс доллара.

Всем удачи и успехов!

Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Алексей, а как Вам такой взгляд -прогноз на акции годичной давности? Эту статью даже найти можно только случайно.

Очень интересно Ваше мнение.

investland.ru/news/kubyshka-surgutneftegaza-vyrosla-do-52-mlrd/

приятно читать.

спасибо вам !

Не понял откуда берётся цифра — 0,87 в данном уравнении.

Смотрите, я уже считал среднюю доходность бумаг за 15, 10 лет и 5 лет подряд. Так как она растёт вместе с кубышкой, возьмём среднюю дивидендную доходность за 10 лет — 3,287 рубля на бумагу (результаты за 5 лет рассматривать не будем из-за большей погрешности). Прогнозная дивидендная доходность Индекса Мосбиржи -6,3% (данные из отчета Арсагеры по фонду акций на 25.09.20). Таким образом, справедливая цена префов — 52,17 рубля. Цифра близка к цифре моёго тёзки, только у него это максимальное значение перед отсечкой, а у меня то значение, что исторически на протяжении последних 10 лет давало бы доходность на уровне сегодняшней дивдоходности индекса. Имхо, бумага однозначно недооценена, другое дело, что для этого есть объективные причины, в частности нелояльность руководства к миноритариям и информационная закрытость. Сегодняшний кризис конечно тоже стоит учитывать, как и то, что он неизбежно завершится.