Избранное трейдера Самарская

📈Московская биржа - теперь не биржа, а банк

- 27 февраля 2024, 07:28

- |

Вид деятельности принято считать по направлению, которое дает больше половины дохода. По итогам 2023 года, >50% всех операционных доходов — процентные (от размещения средств инвесторов). Деньги наши – доходы биржи

Мы делаем обзоры облигаций и создаем комьюнити пассивных инвесторов. Чтобы зарабатывать на бирже – не надо постоянно совершать сделки. Достаточно пару раз в месяц покупать качественные бумаги. Лучшие инвестиции – скучные инвестиции. Присоединяйся!

Московская биржа является посредником при заключении сделок. Ваши ценные бумаги хранятся в депозитарии. А деньги на счете – не у брокеров. У биржи. И биржа может распоряжаться остатками по своему усмотрению. Чаще всего, размещает их на счетах overnight (да, деньги буквально работают ночью) и по сделкам РЕПО.

По последней отчетности в распоряжении биржи почти 7 трлн. рублей.

( Читать дальше )

- комментировать

- 3.1К | ★4

- Комментарии ( 3 )

Худшее IPO года? Калужский Кристалл

- 23 февраля 2024, 08:04

- |

Вчера прошло размещение Калужского Кристалла. В первые минуты торгов акции упали почти на 20%. Итоги первого дня -15%

Кристалл – входит в ТОП-10 производителей водки с долей рынка около 2%. К 2026 году планирует увеличить выручку в 8 раз до 18 млрд за счет выхода и покорения более маржинального рынка ликеров и других крепких алкогольных напитков кроме водки. Наиболее вероятно, что вы могли слышать про их судебный спор с производителем ликера Jagermeister. Очень похожая бутылка и этикетка

( Читать дальше )

Сколько можно заработать на IPO?

- 21 февраля 2024, 07:20

- |

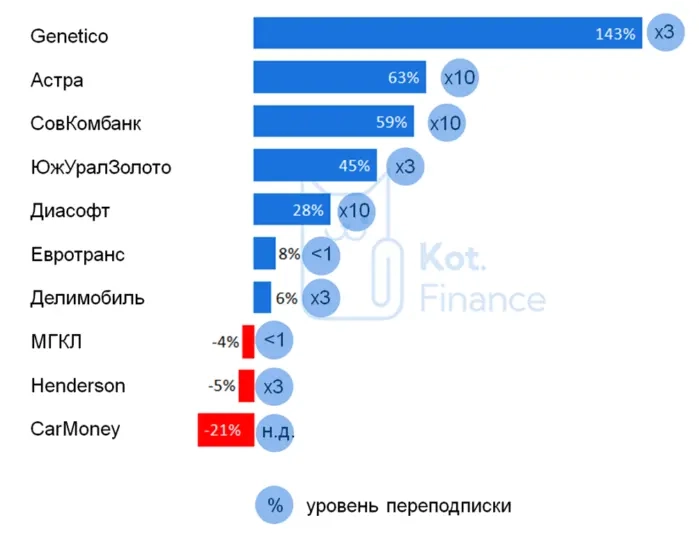

Большинство новых размещений акций принесло инвесторам двузначную доходность за короткий срок. Астра в плюсе на 63%, Совкомбанк на 59%. ЮжУралЗолото принесло своим новым акционерам 45%. Но так ли безоблачно участие в IPO?

Мы участвовали в IPO Диасофт, Астры, Совкомбанка, ЮжУралЗолота. Пропустили Genetico. И намеренно обходили стороной Евротранс, МГКЛ, Henderson. В свежем размещении Кристалл не участвуем.

Какие цели у компаний?

1. Привлечение денег в развитие. Амбициозные планы роста требуют много денег, не всегда эту сумму можно взять в банке. Да и кредит нужно отдавать и платить проценты. Продавая часть компании – инвестор делится бизнесом, радужными перспективами, и рисками. Удачные примеры: Кристалл, Астра, Евротранс

2. Получение публичной оценки стоимости. Если акционеров много а компания закрытая – продать часть акций и купить, например, квартиру мечты или уйти на заслуженную пенсию – не просто. Не все компании платят дивиденды, многие инвестируют в рост.

( Читать дальше )

Последствия решения ЦБ: как отреагируют акции, облигации, недвижимость? И вспоминаем прогнозы

- 17 февраля 2024, 08:36

- |

Как отреагируют акции? Что изменится в облигациях и вкладах? Недвижимости? И новый прогноз ЦБ. Не без сюрпризов. Спойлер: не будет ключевой ни 10%, ни 11%, ни 12% к концу года.

Но обо всем по порядку

Вчера ЦБ оставил ключевую ставку без изменения на уровне 16%. Это не было сюрпризом, 30 из 30 опрошенных РБК аналитиков имели такой прогноз и он сбылся. Мы, глядя на цифры фактической, ожидаемой, наблюдаемой инфляции (это не экспрессия, а действительно разные показатели), динамики доходности ОФЗ – считали, что уже можно снижать ставку, понимая что 30 из 30 не ошибаются, и ставка будет сохранена.

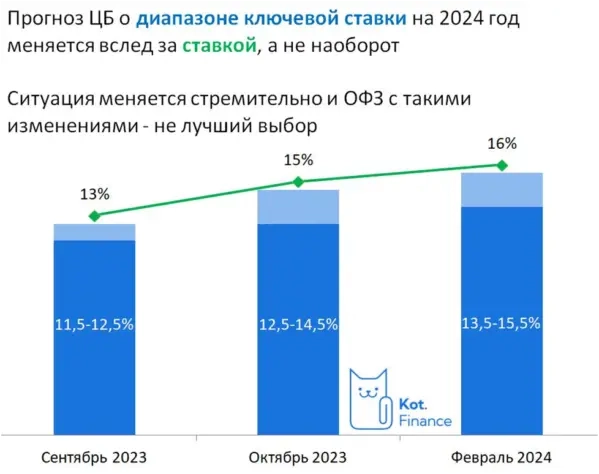

Получается, что не только ровное ушко не будет у зайца, но и прогнозы аналитиков о 10-12% к концу года маловероятны. Разве что 31 декабря ставку резко снизят: так и средняя будет высокой, и прогноз аналитиков на конец года сбудется.

Интересно, что прогноз меняется вслед за ключевой, а не наоборот. При этом, прогнозируемая инфляция стабильна везде: и в сентябрьском, и в октябрьском, и февральском. Это значит, цель по инфляции превыше всего

( Читать дальше )

Ставки сделаны. Ставок больше нет. Ждем решения ЦБ в 13.30

- 16 февраля 2024, 07:15

- |

РБК опросил 30 аналитиков и все считают, что сегодня ставка останется без изменения… допуская, что она может быть даже повышена. Нам РБК не звонил. У нас мнение отличается. Мы берем в расчет цифры. А решение - сегодня в 13.30

Эксперты, опрошенные РБК — едины во мнении. На моей памяти такого давно не было. Так что, реально оставят 16%?

( Читать дальше )

Биткоин снова растет. И мы снова присматриваемся к крипте

- 15 февраля 2024, 08:02

- |

Тот момент, когда биткоин стоит $52к безусловно заставляет задуматься, все ли мы делаем правильно? Мы никогда не покупали биткоин, хотя присматривались еще в 2016. От слова «крипта» в нашей редакции все морщатся. И за этим скрывается непонимание актива, рынка, особенностей. Так это осознанный отказ, или банальная неграмотность? Разбираемся...

Хоть все новостные каналы уже протрубили, что биткоин дороже $50 тысяч, стоит вспомнить, что он был и по 65к. Спасибо рублю: в рублях биткоин ближе к максимумам, чем в долларах. На последнем пике (ноябрь 2021) доллар был по 70, а сейчас по 90.

( Читать дальше )

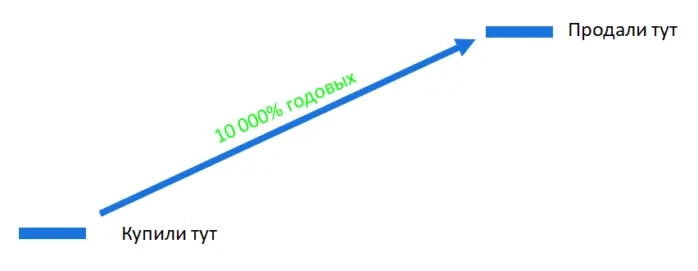

10 000% годовых. Просто. Без рисков. В IT

- 14 февраля 2024, 07:05

- |

Пост — и шутка, и серьезный разговор одновременно. Навеян мыслями про манипулирование цифрами и выдачу желаемого за действительное. А также, тенденциями современных IPO (Астра, Диасофт – привет 👋)

Начнем издалека

Сегодня прошло IPO компании Диасофт. В октябре было IPO компании Астра.

IPO – первичное публичное размещение акций. Т.е. до IPO компания не публична, у нее нет оценки стоимости, а ее акции нельзя купить или продать на бирже

Обе компании из IT. У каждой – колоссальный спрос на акции, хотя оценка не самая низкая.

Что с оценкой?

Обе компании продают будущее, ожидания роста. Астра разместилась по мультипликаторам:

🔹Цена / капитал = 43,1

🔹Цена / выручка = 13

🔹Цена / прибыль = 19

P/BV (цена/капитал) на уровне 43 значит, за каждый рубль капитала компании инвестор платит 43 рубля своих. P/S (цена/годовая выручка) – 13. Вы покупаете компанию за 13 годовых выручек

Выдуманный пример: телеграмм-канал 🐳Кит.Финанс с рекламы зарабатывает 50 тысяч в месяц, которые идут на платные данные, статистику, СПАРК, и многое другое. Прибыль 0. Годовая выручка 600 тысяч (=50х12). Значит оценка 13-ти годовых выручек – 7,8 млн рублей

( Читать дальше )

🐟Inarctika: отраслевые риски в прошлом? Разбор облигаций

- 13 февраля 2024, 07:18

- |

Разбор свежих облигаций с доходность 16,4% на 3 года

Наши подписчики сами определяют, какие компании мы разбираем. Вы голосуете – мы делаем обзоры. Новые облигации Inarctika заняли второе место

О выпуске (ИНАРКТИКА-002Р-01)

· Размещение 27 февраля

· Объем: 3 млрд ₽

· Купон: 15,5% эффективная доходность 16,4%

· Срок: 3 года без оферт

О компании

Inarctika (Русская аквакультура) — лидер по производству лосося и форели в России. Доля рынка 21%. Фактически, компания конкурирует только и крупным импортом, и небольшинм количество мелких российских производителей. Каждая пятая съеденная красная рыбка – из их ферм.

В компании садковые комплексы в холодных, кристально чистых водах Баренцева моря, смолтовые заводы (выращивание малька), кормовой завод, фермы где рыба набирает вес, выходы на прилавок + заводы по переработке рыбы. Т.е. можно говорить о полноценной вертикальной интеграции бизнеса.

( Читать дальше )

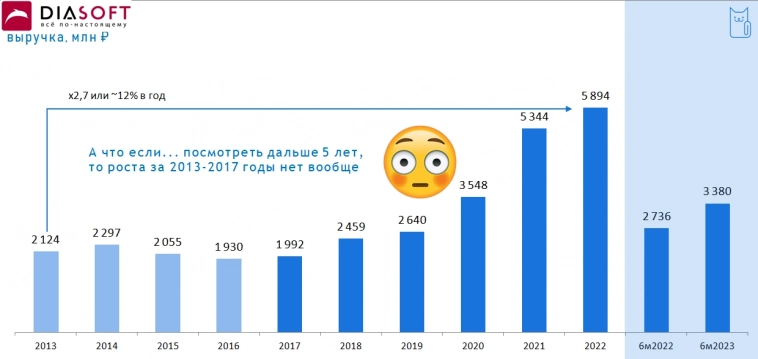

ДИАСОФТ: обновленный взгляд за 10 лет. Не так уж и радужно

- 12 февраля 2024, 21:32

- |

По совету Эдуарда, заглянули в историю 🐬Диасофт дальше, чем на 5 лет. Бурного развития — не видно, рост выручки начался с 2018 года.

Высокой рентабельности тоже нет, но справедливости ради — тогда и нулевой ставки по налогу на прибыль для IT не было

ВАЖНО: Графики — только по компании ООО «Диасофт», в консолидированной отчетности может быть еще ~0,5 млрд., но мы не знаем, внешняя ли там выручка

В любом случае, динамика и графики заставляют задуматься.

По компании взгляд не меняем. Кто оставил заявку — без паники

( Читать дальше )

IPO Диасофт. Классная компания, но зачем им деньги???

- 12 февраля 2024, 07:23

- |

Красивая история, адекватная оценка (в 2-3 раза дешевле Астры), растущий рынок. Но есть нюансы...

Мы разбираем компаний и отбираем для вас💎 среди 🚮! Вы сами решаете, какие компании мы смотрим (голосование)

О размещении

Диасофт выходит на IPO 13 февраля, книга заявок закрывается сегодня (у Тинькофф в 11.30 мск). Сейчас уже известно о переподписке в 5 раз, поэтому считаем, что компания разместится по верхней границе диапазона (4500 рублей за акцию). Будет привлечено 3,6 млрд. руб., 2,2 из которых пойдут в компанию, а 1,4 – продажа текущих акционеров. Компания оценена в 45 млрд. рублей

О компании

Диасофт один из крупнейших разработчиков ПО, специализируется на решениях для банков. Доля компания на рынке программ для финансового сектора – 24%, доля на широком рынке ПО – порядка 7%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал