Блог им. MKrrr

Последствия решения ЦБ: как отреагируют акции, облигации, недвижимость? И вспоминаем прогнозы

- 17 февраля 2024, 08:36

- |

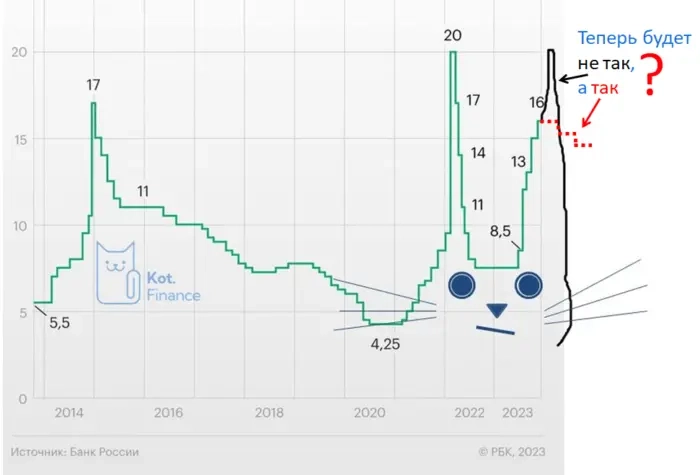

Как отреагируют акции? Что изменится в облигациях и вкладах? Недвижимости? И новый прогноз ЦБ. Не без сюрпризов. Спойлер: не будет ключевой ни 10%, ни 11%, ни 12% к концу года.

Но обо всем по порядку

Вчера ЦБ оставил ключевую ставку без изменения на уровне 16%. Это не было сюрпризом, 30 из 30 опрошенных РБК аналитиков имели такой прогноз и он сбылся. Мы, глядя на цифры фактической, ожидаемой, наблюдаемой инфляции (это не экспрессия, а действительно разные показатели), динамики доходности ОФЗ – считали, что уже можно снижать ставку, понимая что 30 из 30 не ошибаются, и ставка будет сохранена.

Получается, что не только ровное ушко не будет у зайца, но и прогнозы аналитиков о 10-12% к концу года маловероятны. Разве что 31 декабря ставку резко снизят: так и средняя будет высокой, и прогноз аналитиков на конец года сбудется.

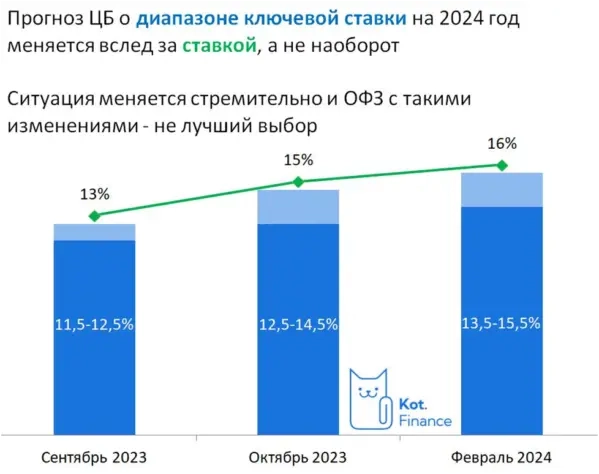

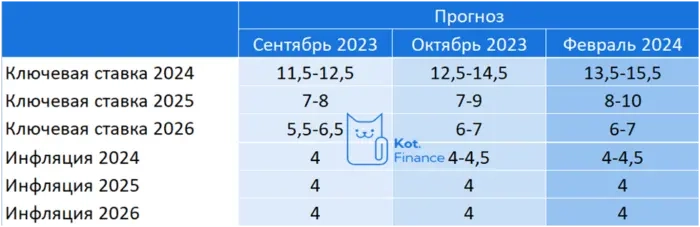

Интересно, что прогноз меняется вслед за ключевой, а не наоборот. При этом, прогнозируемая инфляция стабильна везде: и в сентябрьском, и в октябрьском, и февральском. Это значит, цель по инфляции превыше всего

А это значит, что период высоких реальных ставок (КС минус инфляция) – надолго.

Что будет с...

… валютой?

Консенсус сходится в том, что до марта-апреля на валютном рынке будет спокойствие. А дальше – прогнозы вплоть до 100-110 рублей (Тинькофф, Альфа банк)

У Кот.Финанс нет четкого таргета по валюте, но мы уже начали присматривать валютные облигации. Это необходимо и для диверсификации, и с учетом ожидания долгосрочного снижения рубля.

А доллар тем временем обрадовался сохранению ставки

… недвижимостью?

Первичный рынок – под магией льготной ставки, там ценообразование совсем другое. Высокая ключевая ставка зеркально отражается в ипотечной и делает покупку в кредит почти невозможной. Остаются только покупатели с наличкой, которые прекрасно понимают снижение спроса и будут требовать скидку.

Снижение на вторичном рынке уже замечено статистикой.

… облигациями?

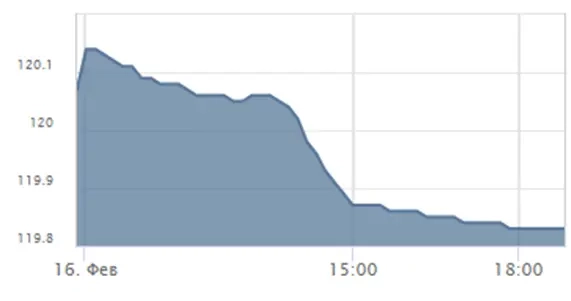

Индекс гос.облигаций расстроился, т.к. были ожидания более скорого снижения. При ключевой 16% ОФЗ давали 12-13%, что не позволяет считать это интересной инвестицией.

Корпоративные облигации почти не отреагировали, поскольку их доходности близки к ключевой. Тоже самое со вкладами — высокие ставки по ним будут дольше.

… с акциями?

А вам нужна дивидендная доходность 8%, когда безрисковые вклады и высоконадежные облигации дают 15%? Хуже всего будет перекредитованным компаниям: М.Видео, Сегежа, АФК Система? МТС. Причем, интересно, что МТС это самый рискованный актив – рынок его воспринимает как «тихую гавань», но это мина замедленного действия из-за огромного долга. А проблемы Сегежы и М.Видео – на виду. Более длительный период высоких ставок заставит компании дорого рефинансировать свои долги, и еще сильнее уходить в убыток.

А ухо у зайца уже не получится ровным

---

Читайте нас в телеграм-канале Кот.Финанс

Спасибо Smart-Lab ❤️

-------------------------------------------

❗Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- Группа ЛСР

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- прогнозы

- рейтинг

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

Друг, а почему надо именно на турцию ровняться?

Шибко однозначно.

Ждали 16% после 7,5%? Хм… не видел.

Вряд-ли.

Вангую будет и 12, и 11, и даже ....10 может в этом году)

Время рассудит.

В этом году имеется вижу, так как во всех стратегиях инвест домов были именно такие цели к концу года

Похоже в рецессию мы и катимся

Тогда встанет стройка, если ее не ужесточат, а уберут