Ключевая ставка ЦБ РФ

🏦 Ключевая ставка будет высокой

- 19 апреля 2024, 17:33

- |

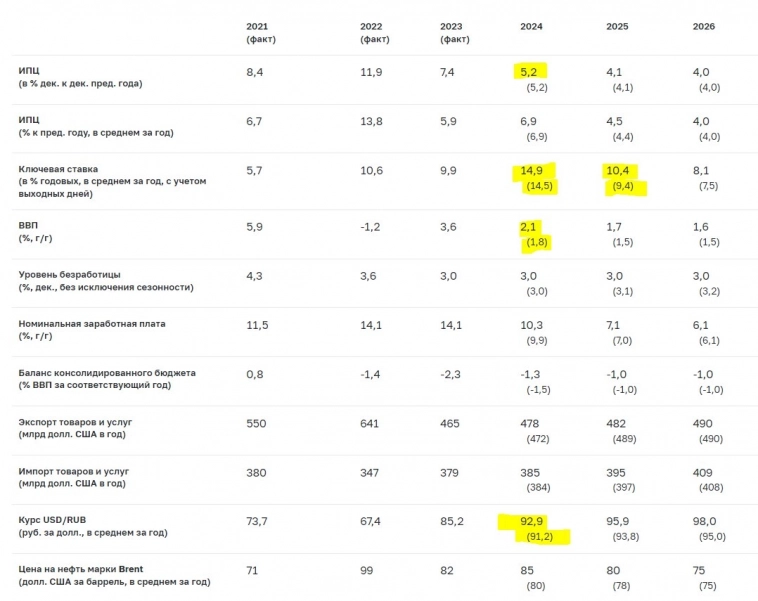

По опросам аналитиков среднегодовая ключевая ставка в этом году будет 14,9% годовых.

По проведенным ранее опросам, эта цифра была чуть меньше 14,5%, что весьма логично, время идет, а разговоров о снижении пока не предвидится 🤷♂️

Ближайшее время, когда ставка может быть снижена хотя бы теоретически, это не раньше середины лета и то пока только на уровне разговоров, ведь ЦБ по прежнему пытается всеми силами удержать инфляцию и курс рубля, а глобально, экономическая ситуация нисколько не меняется.

- комментировать

- Комментарии ( 0 )

Огонь инфляции затухает?

- 19 апреля 2024, 17:33

- |

На фоне снижающихся инфляционных настроений населения, аналитики позитивнее смотрят на перспективы снижения ставки. По заявлениям Эльвиры Набиуллиной, для смены вектора политики ЦБ, необходимо устойчивое снижение инфляции и инфляционных ожиданий. Когда ставку наконец-то понизят, это будет позитивом для всего рынка, а в особенности, для таких компаний, как $AFKS $MTSS $SGZH, но я бы не стал ожидать роста стоимости их акций только по этой причине, и негативом для $MOEX, которая лишится части своих доходов. Хорошо будет переоцениваться по ставке такая компания, как $SBER

Рубрика #выжимки

Самое важное из исследования 'ДИНАМИКА ПОТРЕБИТЕЛЬСКИХ ЦЕН' от Банк России.

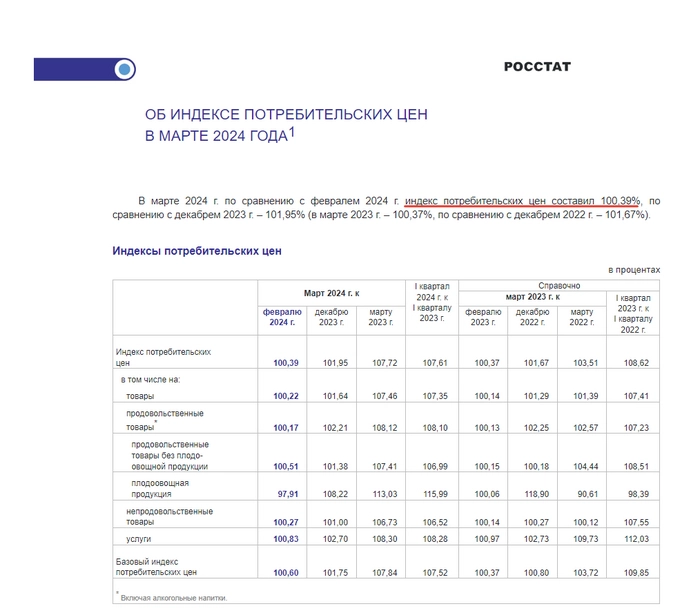

В марте 2024 г. потребительские цены выросли на 0,39% (в феврале – на 0,68%). С сезонной корректировкой в годовом выражении (далее – с.к.г.) месячный прирост цен снизился и составил 4,5%. Текущий рост цен заметно ниже наблюдавшегося в III–IV кварталах 2023 года.

Годовая инфляция практически не изменилась и составила 7,72% (в феврале – 7,69%), текущие темпы роста цен близки к значениям в аналогичный период прошлого года

( Читать дальше )

Высокая ставка ведёт к росту стоимости обслуживания долга? 18.04.2024

- 19 апреля 2024, 13:27

- |

Высокая ставка ведёт к росту стоимости обслуживания долга?

И да, и нет. В краткосрочной перспективе рост ставки определенно ведёт к росту стоимости привлечения долга. Но тут важно понимать причину. Рост стоимости заимствований происходит не из-за ставки, а из-за инфляции. Если при 5й ставке инфляция будет 10%, никто не даст в долг под 5%, т.к. в реальном выражении такие инвестиции убыточны.

Чем выше и продолжительнее инфляция, тем дороже становится долг. И снижение ставки не может изменить ситуацию, т.к. центральные банки управляют только краткосрочными процентными ставками. На долгосрочные процентные ставки влияние регуляторов весьма ограничено, хотя у них есть инструментарий для временных интервенций. Как пример, доходности российских долгосрочных ОФЗ весной прошлого года находились на уровне 11% при ставке 7.5% по причине опасений рынка насчёт перспектив роста инфляции, которые в конечном итоге реализовались.

Поэтому повышение ставки — необходимая временная мера, целью которой является снижение инфляции, что в свою очередь, делает возможным снижение стоимости привлечения долга.

( Читать дальше )

Банк России опубликовал обновленный консенсус аналитиков

- 18 апреля 2024, 22:05

- |

Изменения на самом деле не очень большие, выросли ожидания по средней ставке на 2024 года с 14.5% до 14.9% (равноценно 12% на конец года), но при том, что аналитики не верят в прогноз по инфляции и ожидают на конец года 5.2%. Несколько ухудшился прогноз по курсу рубля с 91.2 до 92.9 руб./долл. и чуть подрос прогноз по росту ВВП с 1.8% до 2.1%.

Диссонанс сохраняется, хотя большинство понимает, что вернуть инфляцию к цели 4-4.5% г/г, мягко говоря, сложно. Сохраняются ожидания, что Банк России с этим смирится и начнет быстрее, чем заявлено в его же прогнозе, снижать ставку (средняя ставка 14.9% предполагает снижение к концу года до 12%).

При этом, на середину апреля уже половина годового плана по инфляции выполнена (с начала года 2.25%), а после мартовского затишья инфляция в апреле ожидаемо усиливается...

В марте, по оценке Банка России, сезонно-сглаженная инфляция составила скромные 0.39% м/м (4.5% saar) и 7.7% г/г, но в первой половине апреля инфляция ускорилась до привычных для последних месяцев ~6% в годовом выражении (saar), примерно там же и мартовская базовая инфляция (6.

( Читать дальше )

Банк России может задержать смягчение ДКП, если следовать тональности обзора «О чем говорят тренды».

- 18 апреля 2024, 13:41

- |

По экономике...

В 1кв24 российская экономика продолжила расти, возможно, даже более быстрыми темпами, чем в 4кв23. Исключением выступает топливная промышленность, которая снизила производство по причинам, не связанным с внутренним спросом. Источниками роста выступают потребительский и государственный спрос, а также некоторое восстановление ненефтегазового экспорта.

Факторы роста экономики:

• Повышение уровня бюджетных расходов при изменении параметров бюджетного правила.

• Усиление спроса на внутренние услуги населением. Часть спроса домохозяйств оказалась «заперта» внутри страны из-за резкого усложнения логистики зарубежных поездок и их существенного подорожания.

• Процесс импортозамещения создает дополнительный спрос на товары и услуги промежуточного и инвестиционного назначения.

По инфляции...

Не считая повторения аналитики мартовских принтов по инфляции, можно выделить:

( Читать дальше )

Сбербанк: ЦБ РФ в следующую пятницу сохранит ключевую ставку на текущем уровне в 16%

- 17 апреля 2024, 19:35

- |

«Банк России на своем заседании 26 апреля сохранит ставку на уровне в 16%, а также повторит, что требуется продолжительный период поддержания высоких ставок. Кроме того, он повысит свои прогнозы по средней ключевой ставке на 2024 и 2025 годы на 0,5-1 процентный пункт», — сказал журналистам эксперт. В феврале ЦБ повысил прогноз по средней ключевой ставке в 2024 году до 13,5-15,5% с 12,5-14,5%, на 2025 год — до 8-10% с 7-9%.

«Это связано с тем, что у ЦБ пока есть сомнения относительно устойчивости наметившегося в конце прошлого года тренда на замедление инфляции», — добавил он. Базовая инфляция при пересчете на год находится выше цели ЦБ в 4%, потребительский спрос и кредитование растут быстрее ожиданий регулятора, отмечает Рапохин. В то же время на рынке труда продолжает усиливаться конкуренция за работников, что ограничивает производственные возможности экономики, пояснил аналитик.

( Читать дальше )

МВФ повысил прогноз роста ВВП на 2024ый и позитивно оценил действия Набиуллиной по уничтожению экономического роста...

- 17 апреля 2024, 08:43

- |

Международный валютный фонд (МВФ) повысил прогноз по росту российской экономики в ближайшие два года, следует из апрельского обзора World Economic Outlook. По сравнению с предыдущей оценкой экономистов, опубликованной в январе, ожидаемый показатель на 2024 г. вырос с 2,6 до 3,2%, а на 2025 г. – с 1,1 до 1,8%.

При этом прогнозируемое замедление темпов ВВП в следующем году объясняется предполагаемым торможением роста инвестиций и потребительского спроса, которые сейчас подкрепляются повышением зарплат на дефицитном рынке труда, указано в обзоре.

При этом МВФ ожидает продолжения от ЦБ жесткой денежно-кредитной политики.

Мой перевод сказанного: жесткая ДКП от Центробанка ЗАКОНОМЕРНО ведет к торможению роста инвестиций и потребительского спроса и соответсвенно к кратному снижению роста ВВП (который и сейчас ростом можно назвать с ооочень большой натяжкой).

Всем удачи, здоровья и роста личного финансового благосостояния!

В конце концом благосостояние страны определяется благсостостоянием всех ее граждан, а не виртуальными метриками ростов ВВП и какими-то там местами в мировой экономике😁

( Читать дальше )

ТОП Вкладов и накопительных счетов с 12.04.24

- 12 апреля 2024, 12:34

- |

За прошедшую неделю:

— Изменений ставок по вкладам и накопительных счетам практически нет

— Индекс Мосбиржи немного подрос

— Индекс государственных облигаций РФ продолжил сползать

— Произошло небольшое ослабление рубля

— Информации о замедлении инфляции пока нет

Вывод: На текущий момент, повода для снижения ставки нет

Ссылка на телеграмм с таблицами, где выложены лучшие предложения по вкладам с дополнительными условиями и без них, а так же спец. предложения от «фин. Услуг»

Перерасчёт месячной инфляции за март — темпы снизились. Вначале же апреля инфляция ускорилась, спрос на бытовые услуги и обвал не дремлют

- 12 апреля 2024, 07:08

- |

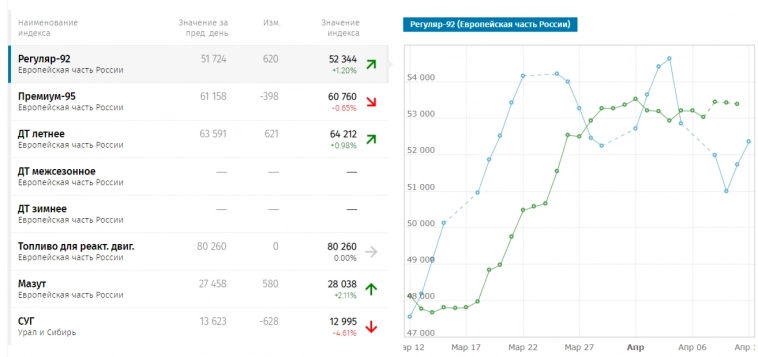

Ⓜ️ Регулятор пересчитал месячную инфляцию за март, получилось — 0,39% (в марте 2023 г. — 0,37%). Недельные данные марта показывали — 0,31%, тогда я указывал, что недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому при перерасчёте регулятор точно увеличит данную цифру. Но, даже при перерасчёте можно констатировать тот факт, что инфляция в марте замедлилась относительно значений января-февраля (0,86% и 0,68%) и составила примерно 5% saar (это месячная инфляция без сезонных факторов, умноженная на 12), нас это приближает к цели регулятора по годовой инфляции (4-4,5%).

Что же насчёт апреля, то по последним данным Росстата, за период с 2 по 8 апреля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,10%, 0,11%), с начала апреля — 0,17%, с начала года — 2,12%. Как вы понимаете в начале апреля инфляция, вновь пришла в ускорение, этому способствуют некоторые факторы, которые явно могут повлиять и на ключевую ставку:

( Читать дальше )

Когда ОФЗ перестанут падать? Ловим падающие ножи в кевлавровых перчатках

- 11 апреля 2024, 21:18

- |

Динамика, когда с одной стороны инфляция замедляется, а с другой Минфин даёт всё большее премии на аукционах интересна сама по себе. Она даёт возможность ловить падающие облигационные ножи и не бояться пораниться.

• Инфляция продолжает замедляться.

Свежие Росстата говорят о замедлении инфляции до 0,39% за месяц. (рис 1) Что в целом было ожидаемо ещё в середине марта (пост от 16 Марта):

«С одной стороны у нас выходят довольно приличные данные по инфляции. Если брать по месяцам, то в Январе рост цен был 0,86% за месяц, по итогам Февраля уже 0,68%. <...> Можно аккуратно предположить [по недельным данным], что месячная инфляция за Март будет 0,3-0,4%, т.е. замедление продолжается».

Если пересчитать данные марта на год, то это будет ~5% в годовой инфляции. Что уже очень близко к таргету ЦБ

Свежие недельные данные (первая неделя апреля) по инфляции в 0,17%, хоть и высоковаты, но в целом в рамках тренда на снижение инфляции. (рис 2)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал